Nhà đầu tư trở lại thận trọng, VN-Index giằng co quanh mốc 1.200 điểm

Nhà đầu tư trở lại thận trọng, VN-Index giằng co quanh mốc 1.200 điểm -

Nhà đầu tư trở lại thận trọng, VN-Index giằng co quanh mốc 1.200 điểm

Nhà đầu tư trở lại thận trọng, VN-Index giằng co quanh mốc 1.200 điểm -

ĐHĐCĐ Vingroup: Đặt mục tiêu doanh thu kỷ lục, sẽ niêm yết Vinpearl trong năm nay

ĐHĐCĐ Vingroup: Đặt mục tiêu doanh thu kỷ lục, sẽ niêm yết Vinpearl trong năm nay -

Chuỗi trà sữa Phúc Long thu 387 tỷ đồng trong quý đầu năm

Chuỗi trà sữa Phúc Long thu 387 tỷ đồng trong quý đầu năm -

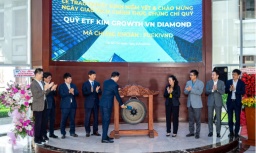

Chứng chỉ quỹ ETF KIM Growth VN chính thức niêm yết trên sàn HoSE

Chứng chỉ quỹ ETF KIM Growth VN chính thức niêm yết trên sàn HoSE -

Rốt ráo cho mục tiêu nâng hạng thị trường chứng khoán: Thêm nhiều cuộc gặp với các tổ chức ngoại -

VN-Index tăng mạnh nhất 5 tháng nhờ dòng tiền rót vào cổ phiếu vốn hoá lớn

1. CLL: Giá trị hợp lý khoảng 25.800 đồng/CP

CTCK Vietcombank (VCBS)

CLL được thành lập bởi Tổng công ty Tân Cảng Sài Gòn và Công ty Dịch vụ Công ích Thanh niên xung phong, hoạt động chủ yếu trong lĩnh vực cung cấp dịch vụ cảng biển, bốc xếp và vận tải đường bộ. CLL sở hữu hệ thống cầu cảng, bến bãi và các thiết bị xếp dỡ hiện đại với sản lượng xếp dỡ trung bình đạt trên 40.500 container/tháng.

CLL có lợi thế vị trí chiến lược, có nguồn cầu ổn định từ Tổng công ty Tân Cảng Sài Gòn và hoạt động tại khu cảng container lớn nhất Việt Nam.

Trong giai đoạn 2009-2012, CLL có kết quả kinh doanh khá tốt với doanh thu tăng 24,5% và lợi nhuận sau thuế tăng 13,7%, chủ yếu do đóng góp của mảng cảng biển và xếp dỡ. Năm 2013 doanh thu của công ty đạt gần 200 tỷ đồng (+14,5% năm trước, vượt 2,3% kế hoạch) và lợi nhuận sau thuế đạt 82 tỷ đồng (+24,2% năm trước, vượt 19% kế hoạch), chủ yếu nhờ sự đóng góp của hoạt động xếp dỡ và hoạt động vận tải.

Chúng tôi cho rằng đà tăng trưởng của mảng dịch vụ cảng biển không còn khi cầu cảng B7 đã hoạt động hết công suất và hoạt động vận tải tàu biển ra xa khỏi khu vực TP. Hồ Chí Minh. CLL đang có kế hoạch đẩy mạnh phát triển sang lĩnh vực vận tải đường bộ với đà tăng có thể đạt 20%/năm tới năm 2018. Theo kết quả định giá, giá trị hợp lí của cổ phiếu CLL khi lần đầu được giao dịch là khoảng 25.800 đồng/CP.

2. DHG: Khuyến nghị theo dõi

CTCK Vietcombank (VCBS)

Trong 5 tháng đầu năm 2014, CTCP Dược Hậu Giang (DHG - sàn HOSE) đạt lần lượt 1.358,5 tỷ đồng doanh thu thuần và 269 tỷ đồng lợi nhuận trước thuế (+ 9,5% và 7% so với cùng kỳ năm trước; tương ứng 35% và 39,24% kế hoạch).

So với cùng kỳ năm ngoái, các chỉ tiêu trên không chứng kiến sự tăng trưởng đột biến vì các lý do (1) Công ty không còn là phân phối độc quyền sản phẩm Eugica cho hãng dược Mega mà chỉ sản xuất gia công (2) Thông tư liên tịch của Bộ Y Tế và Bộ Tài Chính về đấu thầu thuốc vào các cơ sở y tế tiếp tục khiến cho doanh số từ hệ điều trị của DHG bị ảnh hưởng (-28%) và (3) Công ty không ghi nhận doanh thu hàng khuyến mãi nhằm phù hợp với chuẩn mực kế toán.

Trái ngược với hệ ETC, triển vọng kinh doanh đến từ kênh thương mại OTC vẫn rất tốt với mức tăng trưởng ghi nhận +22% đến từ mảng thuốc tự sản xuất. Nhà máy mới Non-Betalactam đã đi vào hoạt động từ tháng 4/2014, cùng với nhà máy hiện tại ở Cần Thơ đã sản xuất 1,94 tỷ đơn vị thuốc tính từ đầu năm (+17,04%) tuy nhiên mới lấp đầy được một phần công suất và chưa có thêm nhiều dòng sản phẩm mới.

Trong khi đó, hai nhà máy còn lại là nhà máy Bao Bì PP1 và Betalactam sẽ được tiếp tục đầu tư theo kế hoạch đã đề ra với số tiền giải ngân tính đến cuối tháng 5 là 126,7 tỷ đồng trên tổng số 357,5 tỷ đồng được phê duyệt trong cả năm 2014.

Với EPS forward kế hoạch đạt 8.185 đồng (chưa tính pha loãng), P/E forward của DHG đạt 17,2 lần, khá cao so với trung bình ngành và thị trường. Do đó chúng tôi khuyến nghị THEO DÕI đối với cổ phiếu DHG.

3. BMP: Khuyến nghị nắm giữ

CTCK Vietcombank (VCBS)

Liên quan đến khoản tiền truy thu thuế và phạt nộp chậm thuế giai đoạn 2009-2010, ngày 23/06/2014, Tổng Cục Thuế đã đưa ra quyết định cuối cùng bằng văn bản.

Theo đó, CTCP Nhựa Bình Minh (BMP - sàn HOSE) không bị phat chậm nộp thuế TNDN và phạt vi phạm hành chính đối với số thuế TNDN truy thu do Công ty không được hưởng ưu đãi do có chứng khoán niêm yết lần đầu, trị giá 42 tỷ đồng. Khoản tiền truy thu thuế TNDN trị giá 71 tỷ đồng vẫn được giữ nguyên.

Như vậy, lợi nhuận sau thuế năm 2014 của BMP sẽ ước đạt 324 tỷ đồng, tương ứng EPS forward đạt 7.124 đồng. Tuy nhiên với mức giá 72.000 đồng/CP ngày 26/06/2014, nên P/E forward không quá hấp dẫn, đạt 10,1 lần. Đồng thời thị giá cổ phiếu hiện nay cũng khá cao do đó chúng tôi khuyến nghị nhà đầu tư tiếp tục NẮM GIỮ đối với cổ phiếu BMP.

4. PNJ: Khả năng đạt được kế hoạch năm khá khả quan

CTCK Rồng Việt (VDSC)

Kết thúc 5 tháng, PNJ đã hoàn thành 50% kế hoạch kinh doanh với doanh thu đạt 3.100 tỷ đồng và lợi nhuận trước thuế đạt 140 tỷ đồng. Đáng chú ý, doanh thu mảng kinh doanh trang sức vàng tăng 20% so với cùng kỳ và biên lợi nhuận gộp đạt 13% (cải thiện 1-2% so với quý I/2014).

Nguyên nhân của sự tăng trưởng này là do chiến lược gia tăng và làm phong phú cơ cấu sản phẩm bán ra của PNJ đồng thời tăng thêm số lượng cửa hàng.

Tính từ thời điểm đầu năm đến nay, PNJ đã khai trương thêm 6 cửa hàng mới và kế hoạch năm 2014 dự kiến sẽ có tổng cộng 12 cửa hàng mới. Bên cạnh đó, doanh thu mảng kinh doanh trang sức bạc tăng 6%, được xem là cải thiện so với cùng kỳ năm 2012 và 2013, chủ yếu đạt được từ chiến lược đầy mạnh công tác marketing và nhận diện thương hiệu của doanh nghiệp.

Đánh giá triển vọng 6 tháng cuối năm, chuyên viên ngành của chúng tôi cho rằng khả năng đạt được kế hoạch đề ra cả năm của PNJ là khá khả quan. Tuy nhiên, riêng kết quả kinh doanh quý II/2014 khả năng sẽ có sự sụt giảm nhẹ so với quý trước do quý II là quý thấp điểm trong khi quý I và quý IV thường là mùa đặc biệt cao điểm kinh doanh của công ty.

5. HPG: Khuyến nghị nhà đầu tư THÊM vào danh mục

CTCK FPT (FPTS)

HPG là doanh nghiệp dẫn đầu ngành thép xây dựng Việt Nam và có nhiều lợi thế cạnh tranh so với các doanh nghiệp cùng ngành. Chúng tôi đánh giá triển vọng tích cực đối với hoạt động sản xuất kinh doanh của công ty trong năm 2014 và những năm tới với những lý do chính sau.

HPG là 1 trong 2 công ty thép tại Việt Nam (công ty còn lại là TISCO) đầu tư dây chuyền sản xuất theo công nghệ BOF. Công nghệ BOF giúp giảm chi phí sản xuất khoảng 5% so với dây chuyền sử dụng công nghệ EAF.

Công ty hiện sở hữu 2 mỏ quặng sắt với trữ lượng khoảng 50 triệu tấn giúp HPG chủ động nguồn nguyên liệu quặng sắt đầu vào. Bên cạnh đó, công ty có khả năng sản xuất 700.000 tấn than cốc mỗi năm với chi phí sản xuất thấp hơn giá than cốc nhập khẩu khoảng 20-25%.

Thương hiệu mạnh trong cả nước sẽ giúp công ty dễ dàng hơn trong việc mở rộng thị phần tại thị trường miền Trung và miền Nam.

Việc đưa vào hoạt động giai đoạn II và đầu tư xây dựng giai đoạn III khu liên hiệp gang thép Hải Dương giúp tăng công suất sản xuất của công ty, tiết giảm chi phí nhờ lợi thế về quy mô và đảm bảo công suất cần thiết khi sản lượng tiêu thụ gia tăng.

Với mức giá dự phóng cho 12 tháng tới theo phương pháp FCFF là 62.500 đồng/CP, cao hơn 16,8% so với giá thị trường 53.500 đồng (ngày 26/06/2014), chúng tôi khuyến nghị nhà đầu tư THÊM cổ phiếu HPG vào danh mục để đầu tư trong trung và dài hạn.

6. SD7: Tình hình tài chính sẽ tiếp tục căng thẳng

CTCK MB (MBS)

Tòa án nhân dân tỉnh Sơn La đã có thông báo thụ lý đơn yêu cầu mở thủ tục phá sản đối với CTCP Sông Đà 7 của Công ty TNHH Thép Thành Đô. Nguyên nhân chính là do SD7 đã chậm thanh toán khoản nợ khoảng 4,3 tỷ đồng.

Chúng tôi đánh giá đây là một khoản nợ nhỏ so với quy mô của Công ty SD7 và không có khả năng gây áp lực lớn đối với hoạt động kinh doanh của Công ty. Tuy nhiên, thông tin trên cũng phản ánh sức ép tài chính đối với SD7 đang tăng lên khi tỷ lệ đòn bẩy tài chính của Công ty là khá cao ( 5.5 lần).

Mặc dù hoạt động kinh doanh của Công ty vẫn đem lại dòng tiền tốt song vẫn không đủ bù đắp nhu cầu vốn của hoạt động đầu tư do đó mức độ vay nợ của Công ty không giảm nhiều trong các quý gần đây.

Thêm vào đó, triển vọng doanh thu và lợi nhuận của Công ty trong năm nay là không cao khi các công trình chủ yếu chỉ còn Thủy điện Lai Châu. Các công trình thủy điện mà Công ty đầu tư như Yatasein và Nậm He tiếp tục yêu cầu vốn đầu tư trong khi nguồn vốn của Công ty không còn dồi dào gây sức ép lên Công ty.

Cơ cấu của Công ty cũng tỏ ra cồng kềnh, thiếu hiệu quả khi có đến 7 công ty con và 3 công ty liên kết trong đó nhiều công ty hoạt động thiếu hiệu quả tạo gánh nặng cho SD7. Điển hình là công ty Đồ gỗ Yên Sơn (năm 2013 lỗ 3.8 tỷ đồng) và Công ty Sông Đà 8 (năm 2013 lỗ 18.64 tỷ đồng).

Trong thời gian qua, SD7 đã tiến hành một số giải pháp tái cơ cấu hoạt động kinh doanh như giải thể chi nhánh Hà Nội, giải thể chi nhánh Sông Đà 701, xúc tiến việc bán lại một số dự án thủy điện nhỏ như Nậm Thi 1,2; Nậm Sì Lường 3,4; Tiên Thành. Tuy nhiên, kết quả đạt được còn khá khiêm tốn.

Chúng tôi đánh giá tình hình tài chính của SD7 sẽ tiếp tục căng thẳng trong thời gian tới.

| VN-Index đang mắc kẹt Ông Trần Hoàng Sơn, Giám đốc chiến lược CTCK MB (MBS) cho rằng, VN-Index đang bị kẹt giữa các vùng hỗ trợ và kháng cự mạnh nên trong ngắn hạn, thị trường sẽ nghiêng về xu hướng tích lũy đi ngang. |

Thanh Thúy (ĐTCK)

-

Rốt ráo cho mục tiêu nâng hạng thị trường chứng khoán: Thêm nhiều cuộc gặp với các tổ chức ngoại -

VN-Index tăng mạnh nhất 5 tháng nhờ dòng tiền rót vào cổ phiếu vốn hoá lớn -

Quy định về quản lý và sử dụng các chi phí trong lựa chọn nhà thầu, nhà đầu tư -

Một doanh nghiệp dệt may sắp chia cổ tức gấp 10 lần thị giá -

"Vua tôm" Minh Phú nuôi tham vọng lãi nghìn tỷ đồng -

Đầu tư Hạ tầng Kỹ thuật TP.HCM tổ chức ĐHĐCĐ thường niên năm 2024 bất thành -

Sasco lãi ròng 46 tỷ đồng trong 3 tháng đầu năm, tăng 26% so với cùng kỳ

-

Diễn đàn chuyển đổi số và chuyển đổi xanh: Đặt Việt Nam trên bản đồ tăng trưởng bền vững

Diễn đàn chuyển đổi số và chuyển đổi xanh: Đặt Việt Nam trên bản đồ tăng trưởng bền vững -

Bosch Việt Nam và RMIT hợp tác đào tạo, phát triển nhân lực ngành khoa học kỹ thuật

Bosch Việt Nam và RMIT hợp tác đào tạo, phát triển nhân lực ngành khoa học kỹ thuật -

Hoiana Shores Golf Club tiếp tục ghi danh top 100 sân Golf châu Á

Hoiana Shores Golf Club tiếp tục ghi danh top 100 sân Golf châu Á -

Chăn nuôi hướng đến hiệu quả bền vững tại Sóc Trăng

Chăn nuôi hướng đến hiệu quả bền vững tại Sóc Trăng -

SeABank kết nối hưng thịnh, tri ân khách hàng doanh nghiệp nhân 30 năm thành lập

SeABank kết nối hưng thịnh, tri ân khách hàng doanh nghiệp nhân 30 năm thành lập -

Cathay Life Việt Nam vào "Top 50 doanh nghiệp tăng trưởng xuất sắc nhất Việt Nam năm 2024"

Cathay Life Việt Nam vào "Top 50 doanh nghiệp tăng trưởng xuất sắc nhất Việt Nam năm 2024"