TS Trần Du Lịch: Huy động nguồn lực kiều hối vào hạ tầng TP.HCM

TS Trần Du Lịch: Huy động nguồn lực kiều hối vào hạ tầng TP.HCM -

TS Trần Du Lịch: Huy động nguồn lực kiều hối vào hạ tầng TP.HCM

TS Trần Du Lịch: Huy động nguồn lực kiều hối vào hạ tầng TP.HCM -

ĐHĐCĐ TPBank: Lợi nhuận tăng 34%, chia cổ tức 25% bằng tiền và cổ phiếu

ĐHĐCĐ TPBank: Lợi nhuận tăng 34%, chia cổ tức 25% bằng tiền và cổ phiếu -

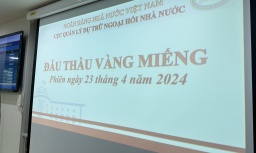

80% vàng đấu thầu bị “ế” vì giá cao

80% vàng đấu thầu bị “ế” vì giá cao -

ĐHĐCĐ MSB 2024: Mục tiêu lợi nhuận tăng 17%, chia cổ tức 30% để tăng vốn

ĐHĐCĐ MSB 2024: Mục tiêu lợi nhuận tăng 17%, chia cổ tức 30% để tăng vốn -

Lãi suất nhấp nhổm tăng, nỗi lo “bẫy thanh khoản” có trở lại? -

“Siêu ưu đãi phí” - BAC A BANK tiếp tục trợ lực giúp doanh nghiệp kinh doanh bứt tốc

Đó cũng chính là rào cản đối với các nhà băng trong việc thực hiện mục tiêu giảm lãi suất đầu ra, vì chi phí đầu vào đội lên, cùng dự phòng rủi ro ở mức cao.

Câu chuyện về việc giảm lãi suất cho vay đã được đưa ra mổ xẻ và bình luận khá nhiều trong thời gian gần đây. Đáng chú ý là, Bộ Kế hoạch và Đầu tư vừa công bố Dự thảo Kế hoạch Tái cơ cấu nền kinh tế giai đoạn 2016 - 2020 và đang lấy ý kiến rộng rãi của công chúng, trong đó có mục tiêu kéo lãi suất cho vay xuống mức 5%. Đây là vấn đề được nhiều người quan tâm, nhất là đối với cộng đồng doanh nghiệp có nhu cầu sử dụng vốn vay cao.

|

| . |

Theo TS. Nguyễn Trí Hiếu, chuyên gia tài chính, ngân hàng, giảm lãi suất là điều cần thiết đối với nền kinh tế, song muốn thực hiện được mục tiêu này, trước hết phải tìm hướng ra cho bài toán nợ xấu.

Trong khi đó, đối với hoạt động xử lý nợ xấu, hiện VAMC vẫn chưa phải là “cây đũa thần” để đạt mục tiêu giảm trừ nợ xấu và ổn định tài chính. Bởi mọi hoạt động xử lý nợ xấu đều trông đợi vào nỗ lực của VAMC, thông qua việc phát mãi tài sản và kéo dài thời gian để ngân hàng có thể đủ tài lực trích lập dự phòng. Tuy nhiên, VAMC sẽ không đủ nguồn lực để tự xử lý nợ xấu. Thực tế thời gian qua đã chứng minh điều này, khi tỷ lệ nợ xấu xử lý được của VAMC chỉ chiếm 15-20% trong tổng số nợ xấu đã “gom” về từ ngân hàng (khoảng 250.000 tỷ đồng).

Với các ngân hàng thương mại (NHTM), để gia tăng hiệu quả kinh doanh, thì bắt buộc tăng thu nhập lãi và hoạt động dịch vụ, hoặc tiết giảm chi phí. Do lợi nhuận phụ thuộc phần lớn vào tín dụng, thậm chí ở nhiều nhà băng tỷ lệ này chiếm đến 90%, vì vậy, các ngân hàng chỉ có thể chọn tăng thu nhập lãi thuần bằng cách gia tăng tín dụng hoặc gia tăng lãi suất để tạo hiệu quả và bù đắp cho các chi phí gia tăng. Chi phí dự phòng tăng lên, cùng với chi phí đầu vào chưa dừng lại là nguyên nhân được các chuyên gia cho rằng, các ngân hàng khó có thể giảm lãi suất trong bối cảnh hiện nay.

Hiện các ngân hàng đang niêm yết lãi suất huy động kỳ hạn ngắn, dưới 12 tháng từ 4,5-6,5%/năm, lãi suất dài hạn trên 15 tháng, nhiều ngân hàng niêm yết lên tới 7,2 - 8,2%/năm. Về lãi suất cho vay, mặt bằng lãi suất vẫn được các ngân hàng duy trì ở mức từ 7-9%/năm đối với ngắn hạn và từ 9-11%/năm đối với trung và dài hạn. Bên cạnh đó, nhiều ngân hàng đã tung ra các gói tín dụng với lãi suất ưu đãi từ 5-6% cho từng đối tượng khách hàng, nhưng người vay phải đáp ứng được tiêu chuẩn, mức tín nhiệm theo quy định của ngân hàng, còn thực tế lãi suất khó giảm.

Theo Báo cáo tình hình kinh tế tháng 8 và 8 tháng đầu năm 2016 mà Ủy ban Giám sát tài chính quốc gia vừa công bố, hệ thống tài chính trong 8 tháng đầu năm nhìn chung đã đảm bảo tốt khả năng cung ứng vốn cho nền kinh tế do thanh khoản của khu vực ngân hàng khá dồi dào. Tính đến hết tháng 7/2016, tổng nguồn vốn cung ứng cho nền kinh tế đạt 7.489.000 tỷ đồng, tăng 12,5% so với cuối năm 2015. Trong đó, vốn cung ứng của khu vực ngân hàng chiếm 74,9%, tăng 9,1% so với đầu năm, còn lại thị trường vốn (gồm cổ phiếu và trái phiếu) đóng góp xấp xỉ 25,1% tổng cung ứng vốn, tăng 24,3% so với đầu năm.

Tính đến cuối tháng 8/2016, tổng phương tiện thanh toán M2 tăng 10,5% so với đầu năm 2015. Vốn huy động từ hệ thống các tổ chức tín dụng tăng khoảng 11% so với đầu năm, song tín dụng chỉ tăng ở mức tương đương so với cùng kỳ năm trước (9,2%) và chưa có dấu hiệu bứt phá trong quý III/2016. Trong đó, tín dụng các khu vực ưu tiên tăng trưởng thấp hơn mức chung của toàn hệ thống cho thấy khả năng hấp thụ vốn của nền kinh tế chưa cao. Thanh khoản trên thị trường liên ngân hàng trong tháng 8 tiếp tục dồi dào. Biểu hiện ở mặt bằng lãi suất liên ngân hàng giảm khoảng 0,3-0,5 điểm phần trăm ở tất cả các kỳ hạn so với tháng trước và duy trì ở mức thấp, trong khi khối lượng giao dịch bình quân giảm 24% so với tháng trước.

Ủy ban Giám sát tài chính quốc gia nhận định, việc phấn đấu giảm lãi suất cho vay những tháng cuối năm 2016 có các yếu tố thuận lợi khi thị trường ngoại hối ổn định, lãi suất trái phiếu tiếp tục giảm ở các kỳ hạn, cùng với việc trái phiếu chính phủ đã đạt hơn 89% kế hoạch năm, sẽ giảm áp lực lên lãi suất ngân hàng.

Tuy nhiên, Ủy ban Giám sát tài chính quốc gia cũng nhìn nhận, việc giảm lãi suất cho vay còn gặp một số thách thức do tiến trình xử lý nợ xấu diễn ra chậm. Nợ xấu tính đến giữa năm 2016 của toàn hệ thống là 2,78%, tăng 0,23 điểm % so với cuối năm 2015. Theo chuyên gia tài chính Huỳnh Trung Minh, trong khi nợ xấu chậm được xử lý thì việc giữ được mặt bằng lãi suất ổn định như hiện nay được xem là nỗ lực lớn.

-

ĐHĐCĐ MSB 2024: Mục tiêu lợi nhuận tăng 17%, chia cổ tức 30% để tăng vốn -

Lãi suất nhấp nhổm tăng, nỗi lo “bẫy thanh khoản” có trở lại? -

“Siêu ưu đãi phí” - BAC A BANK tiếp tục trợ lực giúp doanh nghiệp kinh doanh bứt tốc -

ĐHĐCĐ PVComBank: Tập trung quản trị rủi ro, tăng tốc chuyển đổi số -

Ngày 23/4, Ngân hàng Nhà nước tổ chức đấu thầu 16.800 lượng vàng SJC, hạ giá khởi điểm 1 triệu đồng -

BVBank đạt 70 tỷ đồng lợi nhuận trong quý đầu năm -

Vàng thế giới lao dốc, phiên đấu thầu vàng miếng đầu tiên “trắng” bên mua

-

Mang Yang - Gia Lai hội đủ yếu tố để trở thành “thiên đường bò sữa” Việt Nam

Mang Yang - Gia Lai hội đủ yếu tố để trở thành “thiên đường bò sữa” Việt Nam -

Ứng dụng SeAMobile Biz của SeABank được vinh danh tại giải thưởng Sao Khuê

-

Công bố Top 10 Doanh nghiệp Đổi mới, Sáng tạo và Kinh doanh hiệu quả năm 2024 ngành bán lẻ

Công bố Top 10 Doanh nghiệp Đổi mới, Sáng tạo và Kinh doanh hiệu quả năm 2024 ngành bán lẻ -

TOTO Việt Nam ra mắt bộ sưu tập mới: Tiên phong kiến tạo “Một chuẩn sống mới”

-

BCG thưởng lớn cho cổ đông đi dự đại hội 2024

BCG thưởng lớn cho cổ đông đi dự đại hội 2024 -

Công bố Top 10 Doanh nghiệp Đổi mới, Sáng tạo và Kinh doanh hiệu quả năm 2024 ngành bảo hiểm

Công bố Top 10 Doanh nghiệp Đổi mới, Sáng tạo và Kinh doanh hiệu quả năm 2024 ngành bảo hiểm