Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới -

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng -

PV GAS D không đáp ứng điều kiện công ty đại chúng

PV GAS D không đáp ứng điều kiện công ty đại chúng -

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn

Tổng Công ty Phát điện 3 - CTCP (EVNGENCO3, mã chứng khoán PGV – sàn HoSE) công bố báo cáo tài chính Quý III với tình hình tài chính tiếp tục được cải thiện, đặc biệt ở các chỉ số đòn bẩy tài chính.

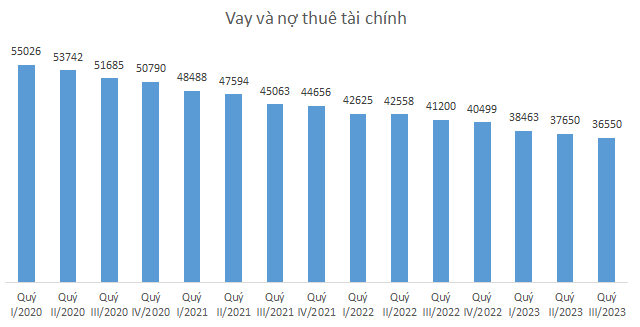

Tại thời điểm 30/9/2023, quy mô tài sản của EVNGENCO3 đạt gần 59.130 tỷ đồng. Cơ cấu nguồn vốn cải thiện mạnh nhờ nợ phải trả đến cuối Quý III giảm tới gần 13,4% so với thời điểm đầu năm. Trong đó, riêng khoản vay nợ thuê tài chính ngắn và dài hạn giảm tổng cộng 3.949 tỷ đồng, xuống còn 36.550 tỷ đồng. Liên tục trong các năm gần đây, EVNGENCO3 nỗ lực giảm các khoản nợ vay. So với cuối năm 2018 - thời điểm sau khi Tổng công ty hoàn tất cổ phần hóa và đưa cổ phiếu lên sàn, vay nợ thuê tài chính đã giảm tới gần 40% sau hơn 5 năm.

|

| Vay và nợ thuê tài chính của EVNGENCO3 giảm còn 36.550 tỷ đồng vào cuối quý III/2023- Nguồn: BCTC. |

Với công suất 6.559 MW tại công ty mẹ và các công ty con, công ty liên kết, tổng sản lượng điện của EVNGENCO3 phát trong 5 năm giai đoạn từ năm 2018 đến năm 2022 là 162,86 tỷ kWh, trung bình sản xuất được 32,57 tỷ kWh/năm, đóng góp bình quân 13,23% sản lượng điện cho hệ thống điện quốc gia.

Công tác sản xuất điện trong 9 tháng đầu năm 2023 tại các nhà máy của EVNGENCO3 cơ bản vận hành ổn định, đáp ứng huy động của hệ thống điện. Sản lượng điện sản xuất lũy kế 9 tháng đầu năm 2023 của công ty mẹ EVNGENCO3 ước đạt 20.058 triệu kWh, tương đương gần 70% mục tiêu sản lượng đề ra cho cả năm.

Cùng đó, EVNGENCO3 thực hiện đạt hầu hết các chỉ tiêu kinh tế - kỹ thuật theo kế hoạch được EVN giao, trong đó nhiều chỉ tiêu đã ghi nhận sự cải thiện tốt như: tỷ lệ điện tự dùng, suất hao nhiên liệu, tỷ lệ dừng máy sự cố…

So với cùng kỳ năm 2022, sản lượng điện bán Quý III/2023 thấp hơn do ảnh hưởng từ nhu cầu phụ tải hệ thống điện, hệ thống khí ngừng bảo dưỡng sửa chữa định kỳ hàng năm thực hiện trong tháng 9/2023 và tình hình thủy văn thuận lợi, các nhà máy thủy điện được khai thác vận hành cao giảm huy động các nhà máy nhiệt than, khí của EVNGENCO3.

Theo báo cáo tài chính vừa công bố, tổng doanh thu của Công ty mẹ EVNGENCO3 đạt 35.099 tỷ đồng trong 9 tháng đầu năm, đạt 72,4% kế hoạch. Sau 9 tháng, Công ty mẹ Tổng Công ty Phát điện 3 đạt 1.472 tỷ đồng lợi nhuận trước thuế, hoàn thành được 60% kế hoạch.

Lũy kế 10 tháng đầu năm 2023, ước sản lượng điện đạt 22.545 triệu kWh, bằng 78,5% kế hoạch năm, tổng doanh thu sản xuất điện Công ty mẹ ước là 34.341 tỷ đồng, đạt 81% kế hoạch. Tổng Công ty Phát điện 3 sẽ tiếp tục nỗ lực thực hiện những giải pháp tối ưu hoá các mặt hoạt động để hoàn thành các mục tiêu, nhiệm vụ kế hoạch đã được Đại hội đồng cổ đông thường niên năm 2023 thông qua.

Định hướng trong cuối năm 2023 và thời gian tới, Tổng Công ty đặt mục tiêu tiếp tục thực hiện đồng bộ các giải pháp về quản lý và kỹ thuật để giảm sự cố, khôi phục công suất, nâng cao độ tin cậy, an toàn trong vận hành. Đồng thời, EVNGENCO3 sẽ tiếp tục thực hiện chương trình giảm suất hao các nhà máy nhiệt điện than; đa dạng hoá và nâng cao chất lượng nguồn nhiên liệu than cho vận hành; đẩy mạnh công tác quản lý và tiêu thụ tro xỉ, nhất là tại Trung tâm Điện lực Vĩnh Tân. EVNGENCO3 cũng nỗ lực chuyển dịch năng lượng sang hướng năng lượng sạch, đẩy mạnh công tác đầu tư xây dựng, phát triển dịch vụ sửa chữa, chú trọng đào tạo nguồn nhân lực, ứng dụng mạnh mẽ chuyển đổi số và thúc đẩy công tác tái cơ cấu.

-

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn -

Thực phẩm Sao Ta ước tính doanh thu năm 2025 đạt 300,53 triệu USD -

Thép Nam Kim tạm dừng kế hoạch phát hành tối đa 4,5 triệu cổ phiếu ESOP -

Thiên Long công bố kết quả kinh doanh 11 tháng: Doanh thu tăng gần 10%, củng cố đà phục hồi -

Xây dựng và Giao thông Bình Dương sẽ chào bán 35 triệu cổ phiếu năm 2026 -

Đại gia Ngô Thu Thuý sắp đưa hơn 56,47 triệu cổ phiếu Âu Lạc lên UPCoM

-

1  Nghiên cứu mở rộng đối tượng được mua nhà ở xã hội; Đề xuất phát triển nhà ở thương mại giá phù hợp

Nghiên cứu mở rộng đối tượng được mua nhà ở xã hội; Đề xuất phát triển nhà ở thương mại giá phù hợp -

2  Khẩn trương xây dựng tiêu chí đánh giá năng lực cạnh tranh quốc tế Sân bay Long Thành

Khẩn trương xây dựng tiêu chí đánh giá năng lực cạnh tranh quốc tế Sân bay Long Thành -

3  TP.HCM dự kiến khởi công tuyến metro Bến Thành - Thủ Thiêm trước 20/4

TP.HCM dự kiến khởi công tuyến metro Bến Thành - Thủ Thiêm trước 20/4 -

4  Tìm cơ hội để giành thị phần vốn đầu tư nước ngoài

Tìm cơ hội để giành thị phần vốn đầu tư nước ngoài

-

Xổ số kiến thiết miền Nam đặt mục tiêu doanh thu gần 173 ngàn tỷ đồng trong năm 2026

Xổ số kiến thiết miền Nam đặt mục tiêu doanh thu gần 173 ngàn tỷ đồng trong năm 2026 -

INTECH E&C vinh dự đồng hành triển khai nhà máy kiểm thử và đóng gói chip bán dẫn đầu tiên do người Việt làm chủ

INTECH E&C vinh dự đồng hành triển khai nhà máy kiểm thử và đóng gói chip bán dẫn đầu tiên do người Việt làm chủ -

VietinBank năm 2025: Cải thiện hiệu quả, tăng trưởng bền vững

VietinBank năm 2025: Cải thiện hiệu quả, tăng trưởng bền vững -

EVNGENCO1 bứt phá trong thách thức

EVNGENCO1 bứt phá trong thách thức -

Mảnh ghép cuối cùng của lõi CBD Sài Gòn: One Central Saigon và câu chuyện tái định vị trung tâm Quận 1

Mảnh ghép cuối cùng của lõi CBD Sài Gòn: One Central Saigon và câu chuyện tái định vị trung tâm Quận 1 -

Phú Gia Group ra mắt thương hiệu Tập đoàn - công bố chiến lược 2026 và bổ nhiệm đội ngũ lãnh đạo cấp cao

Phú Gia Group ra mắt thương hiệu Tập đoàn - công bố chiến lược 2026 và bổ nhiệm đội ngũ lãnh đạo cấp cao