Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới -

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng -

PV GAS D không đáp ứng điều kiện công ty đại chúng

PV GAS D không đáp ứng điều kiện công ty đại chúng -

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn

Báo cáo tài chính quý IV/2022 CTCP Tập đoàn Mê Kông (mã chứng khoán VC3) cho biết, tại thời điểm 31/12/2022, tổng tài sản của VC3 đạt 3.634,6 tỷ đồng, tăng 139% so với đầu năm. Trong đó, tiền và tương đương tiền, tiền gửi kỳ hạn 6-12 tháng 444,3 tỷ đồng.

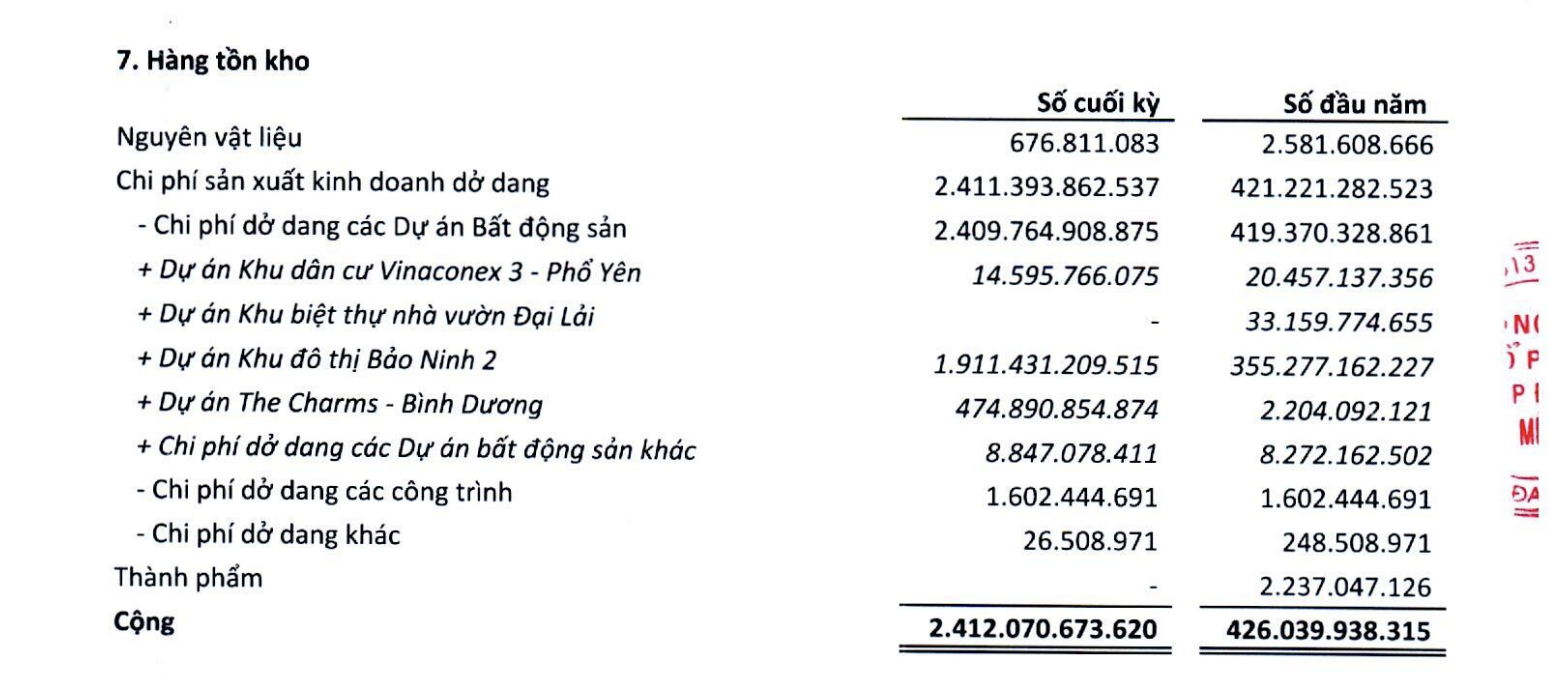

Chiếm tỷ trọng lớn nhất là hàng tồn kho 2.412 tỷ đồng, dự án lớn nhất là Khu đô thị Bảo Ninh 2 ghi nhận 1.911 tỷ đồng, gấp 5,4 lần so với đầu năm; dự án The Charms, Bình Dương 473,9 tỷ đồng, trong khi đầu năm mới ghi nhận hơn 2,2 tỷ đồng cho thấy tiến độ dự án đang được đẩy mạnh trong năm 2022; và dự án Khu dân cư Vinaconex 3 – Phổ Yên 14,6 tỷ đồng.

Trong cơ cấu nguồn vốn, khoản mục người mua trả tiền trước cho các sản phẩm bất động sản dự án Khu đô thị Bảo Ninh 2 là 1.580 tỷ đồng (đầu năm chưa phát sinh), chiếm 65% tổng nợ phải trả.

Đáng chú ý, trong đó, ông Kiều Xuân Nam, Chủ tịch HĐQT VC3 – trả trước 349,2 tỷ đồng; ông Kiều Xuân Phan (con trai ông Nam) trả trước 273,5 tỷ đồng. Và ông Đặng Minh Huệ, Tổng Giám đốc VC3 trả trước gần 27 tỷ đồng.

Các khoản ghi nhận trong mục trả trước này là khoản nộp tiền theo tiến độ các hợp đồng mua bán nhà ở Khu đô thị Bảo Ninh 2. Tổng cộng các khoản trả trước của 3 nhân sự trên là 649,7 tỷ đồng, tương ứng hơn 41% tổng người mua trả tiền trước.

Ngoài ra, VC3 cũng ghi nhận còn 38 tỷ đồng tiền khách đặt cọc giữ chỗ các dự án bất động sản, như khu dân cư Vinaconex 3 – Phổ Yên, khu đô thị Bảo Ninh 2, dự án Phan Đình Phùng – Thái Nguyên.

Tổng dư nợ vay và nợ thuê tài chính (ngắn hạn và dài hạn) là 243,9 tỉ đồng, chiếm 6,7% tổng nguồn vốn. Trong đó, nợ ngắn hạn giảm đến 42%, về 242 tỷ đồng, còn nợ dài hạn gần như đã được công ty tất toán khi chỉ ghi nhận vỏn vẹn 1,5 tỷ đồng, giảm 98%.

Vốn chủ sở hữu ghi nhận 1.206 tỷ đồng, tăng 54%, hệ số nợ vay/VCSH thấp, chỉ hơn 0,2 lần.

Trong năm 2022, VC3 đã chào bán thành công 33,4 triệu cổ phiếu cho cổ đông hiện hữu, qua đó nâng quy mô vốn điều lệ từ 668 tỷ đồng lên mức 1.002,1 tỉ đồng. Toàn bộ số tiền thu được từ đợt phát hành sẽ được VC3 sử dụng để đầu tư dự án Khu đô thị Bảo Ninh 2, có tổng vốn đầu tư 2.500 tỷ đồng.

Về kết quả kinh doanh, doanh thu thuần đạt hơn 457 tỷ đồng, gấp 3,4 lần cùng kỳ, đến từ mảng kinh doanh bất động sản.

Trong kỳ, doanh thu hoạt động tài chỉnh giảm hơn 43%, còn 5,6 tỷ đồng, trong khi chi phí lãi vay hơn 13 tỷ đồng, gấp 10 lần cùng kỳ. Theo VC3, trong quý 4, các khoản lãi vay đã chấm dứt giai đoạn vốn hoá vào tài sản và ghi nhận vào kết quả kinh doanh trong kỳ.

Các chi phí bán hàng lên 21,9 tỷ đồng (cùng kỳ không phát sinh) chủ yếu liên quan đến kinh doanh các sản phẩm bất động sản của dự án Khu đô thị Bảo Ninh 2. Chi phí quản lý doanh nghiệp gấp 5 lần, ghi nhận 10,7 tỷ đồng do được hoàn nhập các khoản trích lập dự phòng nợ phải thu khó đòi (cùng kỳ không phát sinh).

Kết quả, lợi nhuận sau thuế tăng 63,6%, đạt gần 78 tỷ đồng, chủ yếu nhờ bắt đầu bàn giao dự án Khu đô thị Bảo Ninh 2, Đồng Hới, Quảng Bình.

Luỹ kế cả năm, VC3 ghi nhận doanh thu hơn 514 tỷ đồng, tăng 157% và lãi ròng 80,64 tỷ đồng, tăng 32% so với năm 2021.

Đây là mức lợi nhuận cao nhất trong lịch sử VC3, tuy nhiên, nếu so với kế hoạch 2022, VC3 mới hoàn thành 25% kế hoạch doanh thu và 12% kế hoạch lợi nhuận (tham vọng đạt 835 tỷ đồng trước thuế).

Về dòng tiền kinh doanh của VC3 ghi nhận âm 195 tỷ đồng do tăng tồn kho 1.918 tỷ đồng và tăng các khoản phải thu 259 tỷ đồng, song song đó khoản trả trước cũng tăng 2.005 tỷ đòng. Dòng tiền tài chính 343 tỷ đồng nhờ thu từ phát hành cổ phiếu, nhận vốn góp của chủ sở hữu, gia tăng dòng tiền vay 734 tỷ đồng, song trong kì cùng tăng trả nợ gốc vay hơn 1.030 tỷ đồng.

Trên thị trường chứng khoán, tính trong 5 ngày giao dịch gần nhất (16/1-29/1), cổ phiếu VC3 gây ấn tượng với mức tăng hơn 29%, từ vùng 24.500 đồng/cp lên 31.700 đồng/cổ phiếu.

-

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn -

Thực phẩm Sao Ta ước tính doanh thu năm 2025 đạt 300,53 triệu USD -

Thép Nam Kim tạm dừng kế hoạch phát hành tối đa 4,5 triệu cổ phiếu ESOP -

Thiên Long công bố kết quả kinh doanh 11 tháng: Doanh thu tăng gần 10%, củng cố đà phục hồi -

Xây dựng và Giao thông Bình Dương sẽ chào bán 35 triệu cổ phiếu năm 2026 -

Đại gia Ngô Thu Thuý sắp đưa hơn 56,47 triệu cổ phiếu Âu Lạc lên UPCoM

-

VPBankSME - Bệ đỡ tài chính giúp doanh nghiệp xuất khẩu gạo vững vàng trước biến động thị trường

VPBankSME - Bệ đỡ tài chính giúp doanh nghiệp xuất khẩu gạo vững vàng trước biến động thị trường -

Cập nhật giá đơn vị Quỹ liên kết đơn vị của AIA Việt Nam ngày 25/2/2026

Cập nhật giá đơn vị Quỹ liên kết đơn vị của AIA Việt Nam ngày 25/2/2026 -

Chân dung CEO 9X người Việt Nam của Tập đoàn Elon Musk

Chân dung CEO 9X người Việt Nam của Tập đoàn Elon Musk -

Thị trường nhà riêng TP.Thủ Đức và vai trò dẫn dắt trong chu kỳ mới

Thị trường nhà riêng TP.Thủ Đức và vai trò dẫn dắt trong chu kỳ mới -

Izumi City: Sự giao thoa giữa thiên nhiên và mô hình đô thị Modern Township

Izumi City: Sự giao thoa giữa thiên nhiên và mô hình đô thị Modern Township -

Tận hưởng đặc quyền ưu đãi cùng thẻ tín dụng PVcomBank Premier

Tận hưởng đặc quyền ưu đãi cùng thẻ tín dụng PVcomBank Premier