Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới -

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng -

PV GAS D không đáp ứng điều kiện công ty đại chúng

PV GAS D không đáp ứng điều kiện công ty đại chúng -

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn

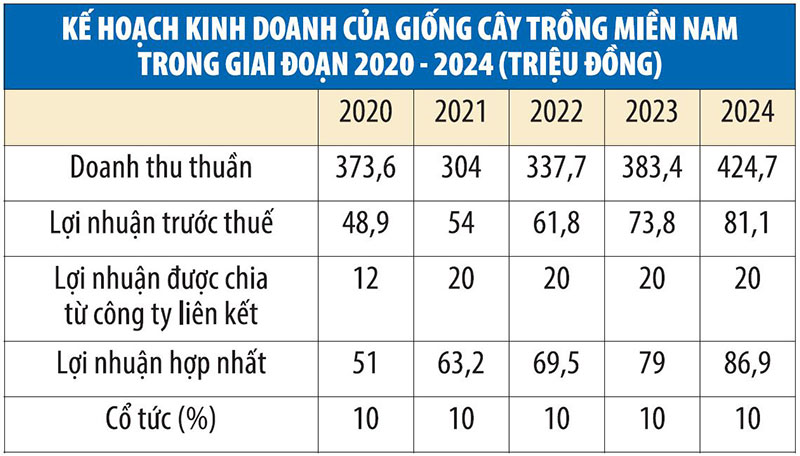

Nguồn phải thu tăng liên tục trong 2 năm

Theo báo cáo tài chính quý II/2020 của Giống cây trồng miền Nam, các khoản phải thu ngắn hạn của Công ty đã tăng mạnh từ 151,4 tỷ đồng vào thời điểm đầu năm, lên 265 tỷ đồng vào giữa năm 2020 (tăng 75%).

Việc tăng các khoản phải thu ngắn hạn của Giống cây trồng miền Nam trong nửa đầu năm 2020 chủ yếu đến từ việc các khoản phải thu ngắn hạn của khách hàng tăng vọt. Giá trị khoản này tại thời điểm giữa năm là 126 tỷ đồng, tăng tới 144,7% so với đầu năm.

Phải thu của một số khách hàng là các bên liên quan cũng tăng so với đầu năm. Chẳng hạn, phải thu đối với Công ty cổ phần Tập đoàn Giống cây trồng Việt Nam tăng 168%, phải thu đối với Công ty cổ phần Tập đoàn GCT Việt Nam - Chi nhánh Kinh doanh nông sản tăng 7,2%.

Đối tác là bên liên quan có mức tăng các khoản phải thu mạnh nhất là Công ty TNHH Lúa Việt Nam với 76 tỷ đồng phải thu, trong khi Giống cây trồng miền Nam chưa có số dư phải thu đối với công ty này tại thời điểm đầu năm...

Nhìn lại diễn biến các khoản phải thu của Giống cây trồng miền Nam trong 2 năm qua, có thể thấy, Công ty luôn có các khoản phải thu tăng mạnh trong nửa đầu năm. Cách đây hơn 1 năm, từ quý I/2019, nguồn phải thu đã có xu hướng tăng mạnh, từ 66 tỷ đồng vào đầu năm lên hơn 140 tỷ đồng vào cuối quý I/2019. Sau đó, theo báo cáo tài chính bán niên 2019, phải thu ngắn hạn tiếp tục tăng lên mức 214,7 tỷ đồng vào giữa năm.

Tại thời điểm đó, trao đổi với phóng viên Báo Đầu tư, ông Nguyễn Đình Nam, Phó tổng giám đốc (nay là quyền Tổng giám đốc) cho biết, phải thu tăng do quy mô kinh doanh tăng và Công ty triển khai một số chính sách bán hàng để mở rộng thị trường…

|

Doanh thu không tăng và rủi ro tài chính

Các khoản phải thu ngắn hạn tăng mạnh do động thái nới lỏng của Công ty về yêu cầu thanh toán đối với các đối tác nhằm đẩy hoạt động bán hàng. Tuy nhiên, giải pháp này chưa thực sự hiệu quả cho mục tiêu đẩy mạnh doanh số trong 2 năm qua. Điều đó thể hiện khá rõ trong các con số kinh doanh của Công ty trong từng quý suối từ giữa năm 2019 đến nay.

Quý II/2020, doanh thu thuần về bán hàng và cung cấp dịch vụ của Giống cây trồng miền Nam là 132,3 tỷ đồng, giảm 37,7% so với cùng kỳ năm trước. Doanh thu thuần lũy kế 6 tháng đầu năm 2020 là 270,2 tỷ đồng, giảm 21,3% so với 6 tháng đầu năm trước.

Trong hơn 1 năm qua, doanh thu của Giống cây trồng miền Nam chỉ tăng trong quý II/2019, rồi sau đó diễn biến theo chiều hướng đi xuống. Cụ thể, doanh thu quý II/2019 đạt 212,2 tỷ đồng, có tăng so với quý I/2019, nhưng sau đó giảm mạnh, xuống chỉ còn 78,4 tỷ đồng vào quý III/2019. Doanh thu quý IV/2019 có phục hồi, lên 189,6 tỷ đồng , rồi sau đó lại rớt xuống 137,9 tỷ đồng vào quý I/2020 và rớt tiếp xuống 132,3 tỷ đồng trong quý II/2020.

Doanh thu không tăng trong bối cảnh phải thu tăng mạnh đang đẩy Công ty đối diện với các rủi ro gia tăng về thu nợ. Hiện nay, Công ty có vẻ vẫn đang kiểm soát được tình hình thu nợ, chưa để phát sinh thêm nợ quá hạn khó đòi mới. Dự phòng phải thu ngắn hạn khó đòi tại thời điểm 30/6/2020 vẫn là 2,3 tỷ đồng, không tăng so với đầu năm.

Các con số tài chính trên có thể tạo cho các cổ đông, nhà đầu tư sự yên tâm tạm thời, nhưng đó cũng chỉ là những con số quá khứ, trong khi bức tranh tương lai về tình thu nợ vẫn là một ẩn số. Bởi lẽ, khi quy mô vay nợ của khách hàng tăng cao, thì bất cứ sự lơi lỏng nào trong quản lý nợ, hoặc rủi ro khách quan nào đó đến từ phía khách hàng đều có thể khiến họ mất khả năng thanh toán, làm tăng vọt nợ xấu.

-

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn -

Thực phẩm Sao Ta ước tính doanh thu năm 2025 đạt 300,53 triệu USD -

Thép Nam Kim tạm dừng kế hoạch phát hành tối đa 4,5 triệu cổ phiếu ESOP -

Thiên Long công bố kết quả kinh doanh 11 tháng: Doanh thu tăng gần 10%, củng cố đà phục hồi -

Xây dựng và Giao thông Bình Dương sẽ chào bán 35 triệu cổ phiếu năm 2026 -

Đại gia Ngô Thu Thuý sắp đưa hơn 56,47 triệu cổ phiếu Âu Lạc lên UPCoM

-

Cần Thơ: Thêm doanh nghiệp kết nối đầu tư, cung cấp quỹ đất đi vào hoạt động

Cần Thơ: Thêm doanh nghiệp kết nối đầu tư, cung cấp quỹ đất đi vào hoạt động -

Hàng nghìn sinh viên sẽ được đào tạo trong các lĩnh vực công nghệ chiến lược

Hàng nghìn sinh viên sẽ được đào tạo trong các lĩnh vực công nghệ chiến lược -

Ardingly College Việt Nam-Trường nội trú Anh đầu tiên, chính thức tuyển sinh từ tháng 8/2026

Ardingly College Việt Nam-Trường nội trú Anh đầu tiên, chính thức tuyển sinh từ tháng 8/2026 -

Vinhomes Green Paradise phủ sắc xanh 3 thành phố lớn trong sự kiện roadshow

Vinhomes Green Paradise phủ sắc xanh 3 thành phố lớn trong sự kiện roadshow -

SeABank thông báo mời thầu

SeABank thông báo mời thầu -

Pickleball D-Joy Tour 2026: Khẳng định cam kết phát triển thể thao Việt Nam

Pickleball D-Joy Tour 2026: Khẳng định cam kết phát triển thể thao Việt Nam