Thế chấp tài sản trí tuệ để vay vốn: Lo ngại rủi ro, ngân hàng muốn có cơ chế bảo lãnh

Thế chấp tài sản trí tuệ để vay vốn: Lo ngại rủi ro, ngân hàng muốn có cơ chế bảo lãnh -

Thế chấp tài sản trí tuệ để vay vốn: Lo ngại rủi ro, ngân hàng muốn có cơ chế bảo lãnh

Thế chấp tài sản trí tuệ để vay vốn: Lo ngại rủi ro, ngân hàng muốn có cơ chế bảo lãnh -

Chứng khoán phiên 22/1: Tiền vào cổ phiếu vừa và nhỏ, nhóm bất động sản tăng hàng loạt

Chứng khoán phiên 22/1: Tiền vào cổ phiếu vừa và nhỏ, nhóm bất động sản tăng hàng loạt -

Danh mục VN30 thêm VPL sau kỳ tái cơ cấu, DGC vẫn an toàn vị thế

Danh mục VN30 thêm VPL sau kỳ tái cơ cấu, DGC vẫn an toàn vị thế -

Founder Codex 2026: Từ gọi vốn đến chiến lược tăng trưởng tại Việt Nam

Founder Codex 2026: Từ gọi vốn đến chiến lược tăng trưởng tại Việt Nam -

Tổng thống Trump dịu giọng về thuế quan và Greenland, vàng "đi tàu lượn" làm nhà đầu tư chao đảo -

Đạt 170 triệu đồng/lượng, vàng tăng hơn 17 triệu đồng/lượng trong 3 tuần đầu năm

|

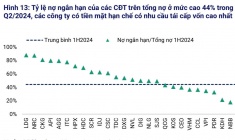

Doanh nghiệp bất động sản dân cư, điện, ô tô sẽ đẩy mạnh phát hành trái phiếu

Theo dự báo của chuyên gia VIS Rating, hoạt động phát hành trái phiếu phi tài chính năm 2025 sẽ duy trì ổn định, tiếp tục dẫn dắt bởi các chủ đầu tư bất động sản nhà ở. Ngành ô tô và điện có thể tăng trưởng mạnh phát hành mới. Riêng các doanh nghiệp bất động sản công nghiệp sẽ gặp khó khăn do rủi ro thuế quan.

“Chúng tôi nhận định những lo ngại và sự không chắc chắn về việc áp thuế đối với hàng nhập khẩu vào Mỹ sẽ ảnh hưởng đến hoạt động đầu tư và phát triển dự án BĐS khu công nghiệp mới. Các chủ đầu tư có thể trì hoãn mở rộng kinh doanh và đầu tư mới trong thời gian tới”, nhóm phân tích dự báo.

Trước đó, năm 2024, chủ đầu tư bất động sản khu công nghiệp được hưởng lợi từ việc tiếp cận tín dụng ngân hàng dễ dàng hơn, phần nào nhờ vào quy định mới của Ngân hàng Nhà nước về việc giảm hệ số rủi ro đối với các khoản vay dành cho bất động sản công nghiệp. Tổng dư nợ ngân hàng của 30 chủ đầu tư bất động sản khu công nghiệp niêm yết hàng đầu đã tăng 34% trong năm 2024 (so với mức tăng trung bình 9% trong giai đoạn 2019-2023), trong khi giá trị phát hành trái phiếu lại giảm 18%. Do đó, chuyên gia phân tích nhận định hoạt động phát hành trái phiếu của các chủ đầu tư bất động sản khu công nghiệp sẽ vẫn hạn chế trong năm 2025.

Ngược lại, các tổ chức phát hành thuộc ngành bất động sản dân cư, ô tô và điện có triển vọng tăng trưởng mạnh mẽ hơn nhờ nhu cầu nội địa và chính sách hỗ trợ từ chính phủ các doanh nghiệp trong ngành bất động sản dân cư, bao gồm cả phân khúc nghỉ dưỡng, sẽ đẩy nhanh phát triển dự án sau khi hoàn tất thủ tục pháp lý và nhu cầu mua nhà ở đang tăng mạnh.

Theo dự báo của VIS Rating, tăng trưởng trái phiếu phát hành năm 2025 sẽ tương đương mức 13% của năm 2024. Các chủ đầu tư bất động sản vẫn sẽ hưởng lợi do dễ tiếp cận tín dụng từ ngân hàng trong bối cảnh môi trường kinh doanh của ngành đang thuận lợi.

Đối với ngành ô tô, các doanh nghiệp sẽ hưởng lợi từ việc xóa thuế nhập khẩu linh kiện ô tô, có hiệu lực từ tháng 2/2025. Những công ty như VinFast và Tasco dự kiến sẽ mở rộng hoạt động sản xuất trong nước vào năm 2025 và tìm đến thị trường trái phiếu để huy động vốn.

Trong thời gian tới, VIS Rating kỳ vọng hoạt động phát hành trái phiếu trong ngành ô tô sẽ duy trì ở mức cao, tương đương với mức tăng 33% so với cùng kỳ năm 2024.

Hoạt động phát hành trái phiếu của doanh nghiệp điện cũng được kỳ vọng tăng mạnh vào cuối năm 2025. Những tiến triển tích cực gần đây về cơ chế giá của các dự án năng lượng tái tạo mới sẽ cải thiện tính khả thi của dự án và thúc đẩy doanh nghiệp mở rộng đầu tư.

Doanh nghiệp phi tài chính phát hành trái phiếu mới chủ yếu để đảo nợ

Theo VIS Rating, tổng giá trị trái phiếu phi tài chính đáo hạn trong năm 2025 đạt 151.000 tỷ đồng, tăng 9% so với cùng kỳ. Trong 4 tháng đầu năm 2025, nhiều tổ chức đã mua lại và thanh toán trái phiếu trước hạn, với tổng giá trị tăng 97% so với cùng kỳ. Đối với các doanh nghiệp có dòng tiền yếu, kéo dài kỳ hạn trái phiếu là một giải pháp khả thi để tránh rủi ro tái cơ cấu nợ.

Thanh khoản thị trường trái phiếu được cải thiện sẽ hỗ trợ tổ chức phát hành khi tái cơ cấu nợ các trái phiếu hiện tại. Có tới 73% trong số 13.200 tỷ đồng trái phiếu mới phát hành trong 4 tháng đầu năm có mục đích tái cơ cấu nợ.

Khoảng 60% số trái phiếu đáo hạn trong năm 2025 thuộc lĩnh vực bất động sản nhà ở. Nhờ triển vọng thị trường thuận lợi và khả năng tiếp cận hiệu quả với nguồn vốn, các chủ đầu tư sẽ thuận lợi để thanh toán trái phiếu đáo hạn hoặc đạt được thỏa thuận gia hạn kỳ hạn với các trái chủ.

Đối với ngành điện, khoảng 30% trong tổng số 4.100 tỷ đồng giá trị trái phiếu đáo hạn có liên quan đến các dự án điện tái tạo chuyển tiếp, hiện đang trong tình trạng chậm trả gốc và lãi. Hoạt động thanh toán trái phiếu, bao gồm cả các khoản mua lại trước hạn, đã tăng gấp đôi trong bốn tháng đầu năm 2025.

“Chúng tôi kỳ vọng rằng việc các dự án chuyển tiếp hoàn tất thỏa thuận giá bán điện và bắt đầu hoạt động vận hành thương mại sẽ giúp cải thiện dòng tiền, từ đó nâng cao khả năng thanh toán các nghĩa vụ nợ”, chuyên gia phân tích nhận định.

-

Thế chấp tài sản trí tuệ để vay vốn: Lo ngại rủi ro, ngân hàng muốn có cơ chế bảo lãnh

Thế chấp tài sản trí tuệ để vay vốn: Lo ngại rủi ro, ngân hàng muốn có cơ chế bảo lãnh -

Chứng khoán phiên 22/1: Tiền vào cổ phiếu vừa và nhỏ, nhóm bất động sản tăng hàng loạt

Chứng khoán phiên 22/1: Tiền vào cổ phiếu vừa và nhỏ, nhóm bất động sản tăng hàng loạt -

Danh mục VN30 thêm VPL sau kỳ tái cơ cấu, DGC vẫn an toàn vị thế

Danh mục VN30 thêm VPL sau kỳ tái cơ cấu, DGC vẫn an toàn vị thế -

Founder Codex 2026: Từ gọi vốn đến chiến lược tăng trưởng tại Việt Nam

Founder Codex 2026: Từ gọi vốn đến chiến lược tăng trưởng tại Việt Nam

-

Tổng thống Trump dịu giọng về thuế quan và Greenland, vàng "đi tàu lượn" làm nhà đầu tư chao đảo -

Tiêu dùng nội địa khởi sắc, củng cố triển vọng tăng trưởng của Masan -

Đạt 170 triệu đồng/lượng, vàng tăng hơn 17 triệu đồng/lượng trong 3 tuần đầu năm -

Techcombank công bố lợi nhuận năm đạt 32,5 nghìn tỷ đồng, tăng trưởng 18,2% -

LPBank lãi trước thuế gần 14.300 tỷ đồng năm 2025, cao nhất trong lịch sử hoạt động -

Giải mã sóng cổ phiếu doanh nghiệp nhà nước -

SHS vượt 21% kế hoạch lợi nhuận năm 2025, từng bước định hình mô hình tăng trưởng dựa trên “Service Branding”

-

Agribank dành 10 tỷ đồng tri ân khách hàng với chương trình “Xuân an khang - Sinh nhật vàng”

Agribank dành 10 tỷ đồng tri ân khách hàng với chương trình “Xuân an khang - Sinh nhật vàng” -

Vietnam Airlines thông báo tìm thuê tàu bay

Vietnam Airlines thông báo tìm thuê tàu bay -

Vun đầy niềm vui “Tết đủ, Tết đoàn viên” với ưu đãi hơn 3 tỷ đồng của FE CREDIT

Vun đầy niềm vui “Tết đủ, Tết đoàn viên” với ưu đãi hơn 3 tỷ đồng của FE CREDIT -

SeABank thông báo mời thầu

SeABank thông báo mời thầu -

VietinBank ra mắt gói “SUPER FREE” đồng hành cùng doanh nghiệp thiết bị ngành điện tối ưu chi phí

VietinBank ra mắt gói “SUPER FREE” đồng hành cùng doanh nghiệp thiết bị ngành điện tối ưu chi phí -

Platinum Long Biên nâng tầm đẳng cấp nhờ hưởng lợi trực tiếp từ cầu Trần Hưng Đạo - trục xuyên tâm mới của Thủ đô

Platinum Long Biên nâng tầm đẳng cấp nhờ hưởng lợi trực tiếp từ cầu Trần Hưng Đạo - trục xuyên tâm mới của Thủ đô