Khi bảo hiểm trở thành đòn bẩy kiến tạo gia sản

Khi bảo hiểm trở thành đòn bẩy kiến tạo gia sản -

Khi bảo hiểm trở thành đòn bẩy kiến tạo gia sản

Khi bảo hiểm trở thành đòn bẩy kiến tạo gia sản -

Chứng khoán phiên 6/3: Rung lắc mạnh, VN-Index về 1.767 điểm

Chứng khoán phiên 6/3: Rung lắc mạnh, VN-Index về 1.767 điểm -

Hội đồng vàng thế giới nhận định gì về giá vàng sắp tới

Hội đồng vàng thế giới nhận định gì về giá vàng sắp tới -

Những cổ phiếu mới có cơ hội lọt rổ chỉ số FTSE sau nâng hạng

Những cổ phiếu mới có cơ hội lọt rổ chỉ số FTSE sau nâng hạng -

Ngân hàng Nhà nước tiếp tục bơm ròng tuần này, lãi suất liên ngân hàng giảm mạnh xuống 5,8% -

Vàng biến động dữ dội, người mua lỗ hơn 10 triệu đồng/lượng sau 4 ngày

HĐQT Công ty Chứng khoán Ngân hàng đầu tư và Phát triển Việt Nam (BSC, HoSE: BSI) thông báo về việc tổ chức Đại hội đồng cổ đông bất thường năm 2021 sẽ diễn ra vào ngày 19/12 tại Hà Nội.

Theo đó, công ty này sẽ trình phương án chào bán riêng lẻ tối đa 65,73 triệu cổ phiếu (tương đương 54,07% tổng lượng cổ phiếu đang lưu hành) cho nhà đầu tư chiến lược.

Công ty ủy quyền cho HĐQT phê duyệt giá chào bán trên cơ sở đàm phán với đối tác và theo quy định của Luật Doanh nghiệp.

Có 4 tiêu chí chọn nhà đầu tư chiến lược mà BSC đưa ra.

Có 4 tiêu chí chọn nhà đầu tư chiến lược mà BSC đưa ra.Thứ nhất, là công ty/ định chế tài chính nước ngoài có năng lực tài chính, quy mô tài sản tối thiểu 1 tỷ USD và có trên 5 năm kinh nghiệm hoạt động trong lĩnh vực tài chính.

Thứ hai, sau khi trở thành cổ đông sở hữu trên 10% vốn BSC, nhà đầu tư chiến lược và người có liên quan không được sở hữu trên 5% vốn điều lệ tại một công ty chứng khoán khác tại Việt Nam.

Thứ ba, nhà đầu tư phải cam kết hợp tác với BSC tối thiểu 3 năm.

Thứ tư, nhà đầu tư có năng lực chuyên môn, kinh nghiệm trong lĩnh vực mà BSC đang hoạt động cũng như có uy tín, danh tiếng trên thị trường.

Công ty TNHH Đầu tư tài chính Hana (Hana Financial Investment, có trụ sở chính tại Hàn Quốc) được cho là nhà đầu tư chiến lược đạt các tiêu chuẩn trên và đang trong quá trình đàm phán các điều khoản giao dịch để tham gia đợt chào bán lần này của BSC.

Nếu đợt chào bán đạt kỳ vọng, vốn điều lệ BSC sẽ tăng từ 1.220 tỷ đồng lên 1.878 tỷ đồng và cổ đông Hana sẽ nắm tối đa 35% vốn.

Số cổ phần sẽ bị hạn chế chuyển nhượng 3 năm kể từ ngày hoàn thành đợt chào bán.

Dự kiến, 80% tổng vốn huy động từ đợt chào bán sẽ được BSC dùng để bổ sung nguồn vốn cho các nghiệp vụ kinh doanh chứng khoán (như cho vay ký quỹ, đầu tư chứng khoán,…) và phần lại dùng cho việc đầu tư nâng cấp nền tảng giao dịch và các hoạt động khác.

Tính đến cuối tháng 6/2021, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) sở hữu xấp xỉ 80% vốn BSC.

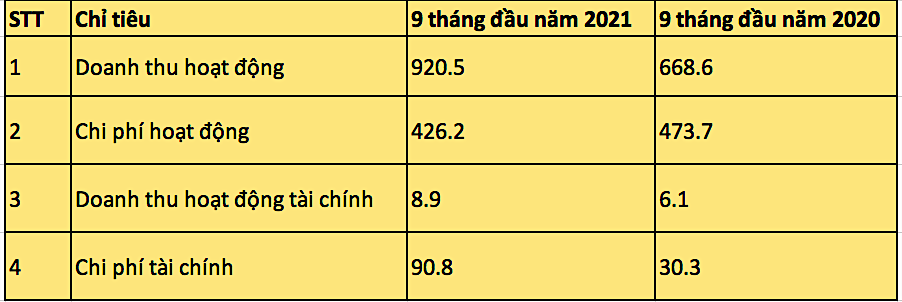

Về kết quả kinh doanh, luỹ kế 9 tháng, BSC ghi nhận doanh thu hoạt động đạt 920,5 tỷ đồng, tăng gần 38% so với cùng kỳ năm ngoái và lãi ròng xấp xỉ 282 tỷ đồng, gấp gần 2,8 lần cùng kỳ.

|

| Kết quả kinh doanh luỹ kế 9 tháng đầu năm nay của BSC so với cùng kỳ năm ngoái. (Đvt: tỷ đồng). |

Tổng tài sản đến cuối kỳ của BSC tăng 2.244 tỷ đồng so với đầu năm, lên hơn 5.160 tỷ đồng, trong đó, các khoản cho vay là hơn 3.000 tỷ đồng.

Nợ phải trả của công ty này cũng tăng hơn 2.000 tỷ đồng, lên 3.520 tỷ đồng và phần lớn là vay nợ thuê tài chính ngắn hạn.

Trong kỳ, lưu chuyển tiền thuần hoạt động kinh doanh của BSC âm 1.594 tỷ đồng trong khi cùng kỳ năm ngoái dương gần 142 tỷ đồng. Ngoài ra, công ty này đã trả nợ gốc hơn 7.100 tỷ đồng và vay thêm 9.295 tỷ đồng.

Từ đầu năm đến nay, thị giá cổ phiếu BSI tăng gấp gần 4 lần, từ vùng 13.300 đồng vào đầu năm lên 49.500 đồng tính đến chiều 30/11.

-

Ngân hàng Nhà nước tiếp tục bơm ròng tuần này, lãi suất liên ngân hàng giảm mạnh xuống 5,8% -

Vàng biến động dữ dội, người mua lỗ hơn 10 triệu đồng/lượng sau 4 ngày -

Nước Thủ Dầu Một muốn huy động hơn 549,9 tỷ đồng từ cổ đông -

Chứng khoán phiên 5/3: Cổ phiếu dầu khí điều chỉnh, nhóm Vingroup kéo chỉ số -

Vay ngân hàng từ 400 triệu đồng trở xuống không cần trình phương án sử dụng vốn khả thi -

Giá mềm hơn, cổ phiếu F88 được nhà đầu tư săn đón -

Textaco sắp huy động 1.130 tỷ đồng để triển khai hai dự án bất động sản

-

SeABank thông báo mời thầu

SeABank thông báo mời thầu -

Pickleball D-Joy Tour 2026: Khẳng định cam kết phát triển thể thao Việt Nam

Pickleball D-Joy Tour 2026: Khẳng định cam kết phát triển thể thao Việt Nam -

Chiến lược bứt phá và tư duy hệ sinh thái sống tinh gọn tại Nội thất Erica

Chiến lược bứt phá và tư duy hệ sinh thái sống tinh gọn tại Nội thất Erica -

AWS Vietnam: Thúc đẩy giai đoạn phát triển mới cho chuyển đổi số và AI tại Việt Nam

AWS Vietnam: Thúc đẩy giai đoạn phát triển mới cho chuyển đổi số và AI tại Việt Nam -

Dược phẩm Đông Á đề xuất dự án nông nghiệp kết hợp với du lịch tại Gia Lai

Dược phẩm Đông Á đề xuất dự án nông nghiệp kết hợp với du lịch tại Gia Lai -

Chủ tịch Gamuda Land Việt Nam: An cư không chỉ là sở hữu, mà là lựa chọn môi trường sống có chiều sâu

Chủ tịch Gamuda Land Việt Nam: An cư không chỉ là sở hữu, mà là lựa chọn môi trường sống có chiều sâu