Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới -

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng -

PV GAS D không đáp ứng điều kiện công ty đại chúng

PV GAS D không đáp ứng điều kiện công ty đại chúng -

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn

HĐQT Tổng Công ty phát triển đô thị Kinh Bắc - CTCP (Kinh Bắc City, mã KBC - HOSE) vừa thông qua phương án phát hành riêng lẻ cổ phần chào bán cho các nhà đầu tư.

Theo đó Kinh Bắc City dự kiến phát hành 100 triệu cổ phần (tương đương tổng mệnh giá dự kiến phát hành 1.000 tỷ đồng), chào bán riêng lẻ cho các nhà đầu tư được lựa chọn. Tỷ lệ phát hành 21,3%. Số cổ phiếu phát hành riêng lẻ này sẽ bị hạn chế chuyển nhượng trong vòng 1 năm từ ngày phát hành.

Giá bán được xác định căn cứ vào điều kiện hạn chế chuyển nhượng với nhà đầu tư, bằng 85% giá đóng cửa bình quân của 30 phiên giao dịch liền trước ngày UBCKNN có công văn xác nhận đầy đủ hồ sơ, và không thấp hơn 28.000 đồng/cổ phần. Thời gian thực hiện dự kiến trong năm 2021.

Trên thị trường chứng khoán, cổ phiếu KBC đóng cửa phiên giao dịch ngày 16/7 ở mức 32.700 đồng/cổ phần, tăng gấp đôi so với 1 năm trước nhưng đang có xu hướng giảm trong 1 tháng trở lại đây.

Kinh Bắc City cũng cho biết, số tiền huy động từ đợt chào bán sẽ dùng 10% để bổ sung vốn lưu động phục vụ hoạt động sản xuất kinh doanh; 40% để tái cơ cấu lại các khoản nợ vay nhằm nâng cao khả năng tự chủ về vốn, giảm áp lực về tài chính cho công ty; và 50% tiền thu được để tăng quy mô hoạt động đầu tư, góp vốn vào công ty con, công ty liên doanh liên kết.

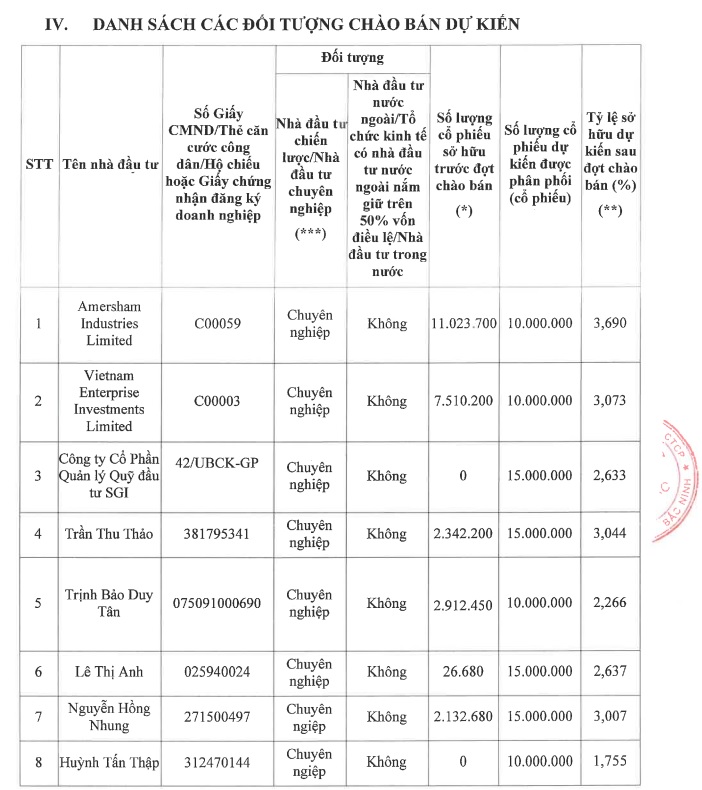

Danh sách nhà đầu tư dự kiến chào bán đợt này gồm cả tổ chức và cá nhân, trong đó có 3 tổ chức và 5 cá nhân.

|

| Danh sách các nhà đầu tư dự kiến chào bán cổ phần của Kinh Bắc City |

Trước đó, cuối tháng 6/2021, Kinh Bắc City cũng cho biết đã phát hành huy động thành công 1.500 tỷ đồng trái phiếu có kỳ hạn 24 tháng, lãi suất chi trả cố định 10,8%/năm. Trái phiếu chào bán là trái phiếu chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo.

Mục đích của đợt huy động nhằm tăng quy mô vốn hoạt động, đầu vào các dự án KCN chuẩn bị triển khai tại Long An thông qua công ty con.

Kết quả, có 8 nhà đầu tư cá nhân mnua 0,6% lượng trái phiếu, 15 tổ chức trong nước mua 60,28% số trái phiếu được chào bán. 39,12% lượng trái phiếu còn lại thuộc về 1 nhà đầu tư là tổ chức nước ngoài.

Sau đợt phát hành, dư nợ của Kinh Bắc City là hơn 15.410 tỷ đồng, tỷ lệ nợ/vốn chủ sở hữu là 1,36. Nợ ngắn hạn KBC ghi nhận 7.733,5 tỷ, nợ dài hạn 7.677 tỷ đồng, trái phiếu chưa đáo hạn vào mức 2.354 tỷ đồng.

Nếu Kinh Bắc City hoàn tất đợt phát hành cổ phiếu nói trên với giá tối thiểu là 28.000 đồng, vốn chủ sở hữu của công ty sẽ được ghi nhận thêm 2.800 tỷ đồng, giúp giảm tỷ lệ nợ/vốn chủ sở hữu.

Trong năm 2021, Kinh Bắc đặt mục tiêu doanh thu hợp nhất 6.600 tỷ đồng, lợi nhuận sau thuế 2.000 tỷ đồng. Kế hoạch này tăng mạnh so với thực hiện năm 2020, doanh thu gấp 2,7 lần, lợi nhuận ròng gấp 7,4 lần.

Quý I/2021, Kinh Bắc City ghi nhận doanh thu thuần 2.002 tỷ đồng, lãi sau thuế 714,5 tỷ đồng. Công ty cho biết lợi nhuận quý I tăng cao là do công ty ghi nhận doanh thu từ hợp đồng cho thuê đất khu công nghiệp và đô thị.

Theo báo cáo triển vọng thị trường mới công bố đầu tháng 7/2021, VNDIRECT cho biết, Bắc Giang cũng đang nổi lên là một trong những trung tâm công nghiệp đáng chú ý, trong đó Kinh Bắc City nổi bật khi được Foxconn, Fukang, Solar JV đầu tư vào KCN Quang Châu. Ngoài ra, Hưng Yên và Hải Dương cũng nằm trong danh sách quan tâm khi một số chủ đầu tư trong nước như Kinh Bắc City, Hòa Phát đang tiến hành mở rộng quỹ đất tại các tỉnh này.

-

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn -

Thực phẩm Sao Ta ước tính doanh thu năm 2025 đạt 300,53 triệu USD -

Thép Nam Kim tạm dừng kế hoạch phát hành tối đa 4,5 triệu cổ phiếu ESOP -

Thiên Long công bố kết quả kinh doanh 11 tháng: Doanh thu tăng gần 10%, củng cố đà phục hồi -

Xây dựng và Giao thông Bình Dương sẽ chào bán 35 triệu cổ phiếu năm 2026 -

Đại gia Ngô Thu Thuý sắp đưa hơn 56,47 triệu cổ phiếu Âu Lạc lên UPCoM

-

1  Quy hoạch ổn định Cảng hàng không quốc tế Đà Nẵng với công suất 20 triệu hành khách/năm

Quy hoạch ổn định Cảng hàng không quốc tế Đà Nẵng với công suất 20 triệu hành khách/năm -

2  Đổi mới chính sách tài chính đất đai, khơi thông nguồn lực, giảm gánh nặng xã hội

Đổi mới chính sách tài chính đất đai, khơi thông nguồn lực, giảm gánh nặng xã hội -

3  Cục Đường bộ Việt Nam thông tin về các trạm dừng nghỉ trên cao tốc Bắc - Nam

Cục Đường bộ Việt Nam thông tin về các trạm dừng nghỉ trên cao tốc Bắc - Nam -

4  Được giảm 50% dự trữ bắt buộc, 4 nhà băng có thêm hàng chục nghìn tỷ đồng để cho vay

Được giảm 50% dự trữ bắt buộc, 4 nhà băng có thêm hàng chục nghìn tỷ đồng để cho vay

-

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện -

Khánh thành, thông xe công trình cầu vượt Thanh Hà

Khánh thành, thông xe công trình cầu vượt Thanh Hà -

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ -

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam -

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank? -

Nutifood sở hữu dây chuyền sữa công thức pha sẵn đầu tiên tại Việt Nam đạt chứng nhận hữu cơ Úc (ACO)

Nutifood sở hữu dây chuyền sữa công thức pha sẵn đầu tiên tại Việt Nam đạt chứng nhận hữu cơ Úc (ACO)