Năm 2026: Tỷ giá chưa hết áp lực?

Năm 2026: Tỷ giá chưa hết áp lực? -

Năm 2026: Tỷ giá chưa hết áp lực?

Năm 2026: Tỷ giá chưa hết áp lực? -

Shinhan Bank ghi dấu ấn tăng trưởng năm 2025: Tăng tốc chiến lược phát triển bền vững

Shinhan Bank ghi dấu ấn tăng trưởng năm 2025: Tăng tốc chiến lược phát triển bền vững -

Công ty Thanh Lễ ghi nhận lãi tăng 102,2% trong năm 2025, lên 173,67 tỷ đồng

Công ty Thanh Lễ ghi nhận lãi tăng 102,2% trong năm 2025, lên 173,67 tỷ đồng -

Giảm tốc tín dụng bất động sản, doanh nghiệp xoay vốn ở đâu?

Giảm tốc tín dụng bất động sản, doanh nghiệp xoay vốn ở đâu? -

BIDV lên tiếng về tín dụng bất động sản -

Hạ tầng GELEX sẽ góp 20% vốn tham gia dự án Cảng hàng không quốc tế Gia Bình

Bảo hiểm vẫn là “mỏ vàng” của nhà băng

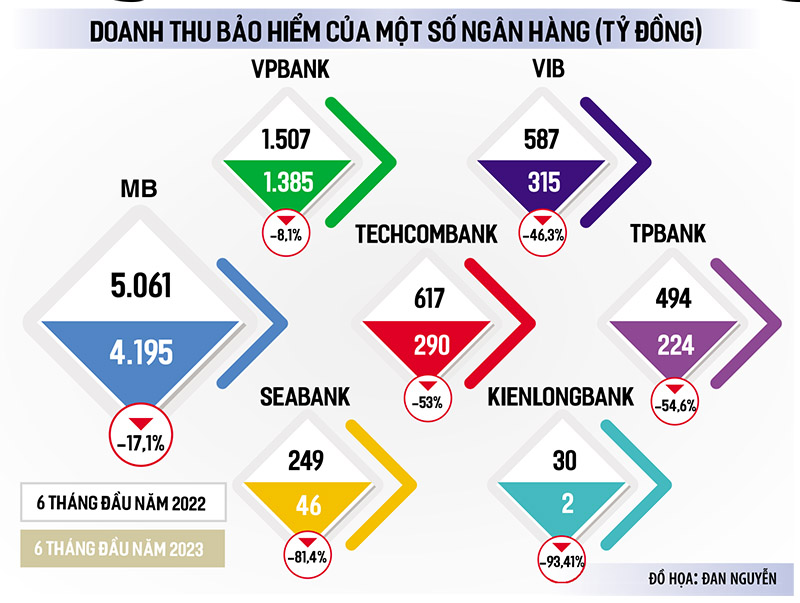

Báo cáo tài chính quý II/2023 cho thấy, trong 8 ngân hàng thuyết minh chi tiết doanh thu từ hoạt động bảo hiểm, có đến 7 ngân hàng ghi nhận doanh thu giảm. Về giá trị tuyệt đối, đứng đầu danh sách giảm doanh thu bảo hiểm là MB (giảm gần 900 tỷ đồng doanh thu). Xét về tương đối, các ngân hàng có mức giảm doanh thu bảo hiểm nhiều là KienLongBank (giảm hơn 93%), SeABank (giảm 81,4%), Techcombank (giảm 53%), TPBank (giảm 54,6%), VIB (giảm 46,3%)…

Mặc dù tổng thu nhập từ hoạt động dịch vụ bảo hiểm của 8 nhà băng trên giảm gần 33% so với cùng kỳ năm ngoái, song vẫn đạt khoảng 6.443 tỷ đồng. Riêng tại MB, mảng bảo hiểm vẫn mang về gần 4.200 tỷ đồng doanh thu trong nửa đầu năm nay. Những con số này chưa tính đến khoản phí trả trước kếch xù lên tới hàng chục ngàn tỷ đồng từ các hợp đồng phân phối độc quyền mà các ngân hàng đã ký kết với đối tác trong mấy năm qua.

|

| Doanh thu bảo hiểm giảm mạnh trong nửa đầu năm. |

Nguyên nhân chính khiến “mỏ vàng” bảo hiểm của các ngân hàng bị hao hụt là thời gian qua, hoạt động chào bán bảo hiểm bị biến tướng, nhiều ngân hàng có dấu hiệu nhập nhèm bảo hiểm với tiền gửi tiết kiệm qua hình thức “tiết kiệm thông minh”, “tiết kiệm đầu tư”…, gây mất niềm tin.

TS. Cấn Văn Lực, chuyên gia kinh tế cho rằng, cơn khủng hoảng bancassurane hiện nay xuất phát từ ba yếu tố. Đó là người tiêu dùng chủ quan chưa tìm hiểu kỹ, một phần do hám lợi, ham lãi suất cao mà bỏ qua rủi ro. Chất lượng của nhà tư vấn sản phẩm bảo hiểm chưa tốt, chưa minh bạch, đây là yếu tố cần chấn chỉnh. Cuối cùng, yếu tố khách quan (thị trường chứng khoán năm 2022 đi xuống) khiến các sản phẩm bảo hiểm đầu tư đều rơi vào cảnh thua lỗ, bị người dân hủy hợp đồng, nảy sinh kiện cáo.

Tín dụng tăng chậm, ngân hàng nỗ lực giảm lãi vay

Theo thông tin được đưa ra từ cuộc họp thường kỳ tháng 7/2023 của Chính phủ, tăng trưởng tín dụng vào cuối tháng 7 được ghi nhận là 4,3% so với cuối năm 2023, giảm nhẹ so với mức 4,7% được công bố vào cuối tháng 6/2023 của NHNN. Tăng trưởng tín dụng giảm so với tháng trước tiếp tục cho thấy khả năng hấp thụ vốn của nền kinh tế đang ở mức thấp.

TS. Nguyễn Hữu Huân, Giảng viên Trường đại học Kinh tế TP.HCM đánh giá, tăng trưởng tín dụng năm nay khả năng sẽ thấp hơn mục tiêu 14% mà ngành ngân hàng đặt ra, nhưng không đến nổi quá thấp so với kỳ vọng, đạt khoảng 12-13% như năm 2022, vì nhu cầu vốn cuối năm thường cải thiện. Theo các chuyên gia phân tích của Ngân hàng HSBC, Việt Nam đang trong giai đoạn suy giảm tín dụng - đây là một khó khăn khác đối với tăng trưởng. Để giải quyết tình trạng này, NHNN đã nhanh chóng cắt giảm lãi suất và động thái này ngay lập tức khiến lãi suất thị trường tiền tệ thấp đi. Xét trong bối cảnh trong nước, nếu lãi suất chính sách ảnh hưởng tín dụng thì có thể kích thích cắt giảm lãi suất, nhưng điều đó đối lập với các động thái thắt chặt của Cục Dự trữ Liên bang Mỹ (Fed).

Các ngân hàng đã vào cuộc giảm lãi suất cho vay, kích cầu tín dụng. Theo đó, Vietcombank giảm tới 0,5%/năm lãi suất cho vay VND với toàn bộ khoản vay cá nhân, doanh nghiệp, áp dụng từ ngày 1/8/2023 đến 31/12/2023. Agribank triển khai chương trình tín dụng ưu đãi dành cho các khách hàng xuất nhập khẩu với quy mô tới 25.000 tỷ đồng, lãi suất ưu đãi thấp hơn đến 1%/năm so với sàn lãi suất cho vay hiện hành của Ngân hàng tương ứng từng dải kỳ hạn. Trong khi đó, VietBank triển khai gói cho vay ưu đãi 1.000 tỷ đồng với mức lãi suất từ 8,9%/năm cho doanh nghiệp đến ngày 30/8. BVBank cũng triển khai gói vay 7.000 tỷ đồng kích cầu tiêu dùng với lãi suất chỉ từ 8,8%/năm…

Theo chỉ đạo của Chính phủ, Ngân hàng Nhà nước (NHNN) đã 4 lần giảm lãi suất điều hành trong năm nay nhằm hạ mặt bằng chi phí cho vay, góp phần tháo gỡ khó khăn cho doanh nghiệp. Mặt bằng lãi suất huy động giảm dần gần đây được kỳ vọng tác động tích cực lên lãi suất cho vay. Song lãi suất cho vay luôn có độ trễ, nhất là khi tăng trưởng tín dụng nửa đầu năm nay chậm, các ngân hàng chưa thể tiêu thụ hết nguồn vốn huy động lãi suất cao.

Ông Đào Minh Tú, Phó thống đốc NHNN cho hay, có điều kiện, NHNN sẽ tiếp tục hạ lãi suất điều hành. Nếu không, các ngân hàng phấn đấu giảm lãi suất cho vay dựa trên giảm chi phí. Song giảm lãi suất chỉ là một phần của vấn đề, chưa đủ kéo tăng trưởng tín dụng đi lên. Đáng chú ý, trong bối cảnh thị trường khó khăn hiện nay, nếu nhà băng hạ điều kiện cho vay, thì tín dụng sẽ tăng ồ ạt, nhưng hệ lụy là nợ xấu lập tức gia tăng, ảnh hưởng đến an toàn hệ thống ngân hàng.

Phát hành 5.100 tỷ đồng trái phiếu riêng lẻ trong nửa đầu tháng 8, vẫn chủ yếu từ ngân hàng

Số liệu tổng hợp từ HNX và SSC, tính đến ngày công bố thông tin 18/8/2023, đã có 6 đợt phát hành riêng lẻ trong tháng 8 với tổng giá trị 5.100 tỷ đồng, đa số đến từ các ngân hàng.

Ngày 7/8 và 8/8 vừa qua, Vietjet và ACB phát hành thành công lô trái phiếu 300 tỷ đồng và 2.500 tỷ đồng. Như vậy, nơn 5.000 tỷ đồng trái phiếu phát hành thành công nửa đầu tháng 8/2023 với 6 đợt phát hành. Trong đó, có 3 đợt phát hành trái phiếu của Vietjet với tổng giá trị 1.100 tỷ đồng và 3 đợt phát hành của ngân hàng với tổng giá trị 4.000 tỷ đồng.

Lũy kế từ đầu năm đến nay, tổng giá trị phát hành trái phiếu doanh nghiệp được ghi nhận là 100.000 tỷ đồng. Trong đó, phát hành ra công chúng chiếm hơn 17% và phát hành riêng lẻ chiếm gần 83%. Lượng trái phiếu ngành ngân hàng chiếm áp đảo với hơn 40% giá trị phát hành, tiếp đó là nhóm bất động sản.

Theo dữ liệu VBMA tổng hợp từ HNX, tính tới ngày công bố thông tin 11/8, các doanh nghiệp đã thực hiện mua lại 695 tỷ đồng trái phiếu trong tháng 8. Tổng giá trị trái phiếu đã được các doanh nghiệp mua lại trước hạn lũy kế từ đầu năm đến nay đạt 145.267 tỷ đồng (tăng 39% so với cùng kỳ năm 2022). Ngân hàng là nhóm ngành dẫn đầu về giá trị mua lại, chiếm 53% tổng giá trị mua lại trước hạn (tương ứng 76.968 tỷ đồng).

Về trái phiếu doanh nghiệp đến hạn, trong phần còn lại của năm 2023, tổng giá trị trái phiếu sẽ đến hạn là 127.816 tỷ đồng. 49% giá trị trái phiếu sắp đáo hạn thuộc nhóm Bất động sản với gần 62.657 tỷ đồng, theo sau là nhóm Ngân hàng với 24.910 tỷ đồng (chiếm 19.5%).

Thiếu pháp lý, Ngân hàng Phát triển Việt Nam bế tắc sử dụng dự phòng rủi ro để xử lý nợ xấu

|

| Ngân hàng Phát triển Việt Nam (VDB). |

Bộ Tài chính đang lấy ý kiến góp ý với dự thảo Quyết định của Thủ tướng Chính phủ về cơ chế xử lý rủi ro tín dụng tại VDB. Tổng dư nợ cho vay của VDB tại thời điểm 30/6/2023 là hơn 182.000 tỷ đồng (trong đó, dư nợ tín dụng đầu tư của Nhà nước đạt gần 43.000 tỷ đồng, với hơn 559 dự án vay vốn). Hoạt động nghiệp vụ chủ yếu của VDB là cấp tín dụng (dưới hình thức cho vay, bảo lãnh vay vốn) đối với các dự án đầu tư phát triển theo quy định của Chính phủ, Thủ tướng Chính phủ trong từng thời kỳ.

Hiện nay, số dư Quỹ dự phòng rủi ro tín dụng Ngân hàng Phát triển Việt Nam đã trích lập được là 7.203 tỷ đồng, do chưa có căn cứ pháp lý về xử lý rủi ro tín dụng tại Ngân hàng Phát triển nên Ngân hàng chưa đủ cơ sở sử dụng số dự phòng rủi ro này để xử lý nợ xấu, để từng bước hỗ trợ, lành mạnh hóa tình hình tài chính và nâng cao hiệu quả hoạt động, chất lượng hoạt động tín dụng của Ngân hàng Phát triển.

Do đó, việc Thủ tướng Chính phủ ban hành cơ chế xử lý rủi ro tín dụng đối với VDB là cần thiết nhằm tạo khuôn khổ pháp lý đầy đủ để Ngân hàng xử lý các khoản nợ xấu phát sinh trong quá trình hoạt động tín dụng, đảm bảo tương đồng đối với quy định hiện hành về xử lý nợ bị rủi ro tại NHCSXH và các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài nêu trên.

Dự thảo Quyết định của Thủ tướng Chính phủ về cơ chế xử lý rủi ro tín dụng tại Ngân hàng Phát triển Việt Nam quy định về cơ chế xử lý rủi ro tín dụng đối với các khoản nợ vay mà VDB chịu rủi ro tín dụng, gồm: Khoản nợ vay tín dụng đầu tư, tín dụng xuất khẩu của Nhà nước. Khoản nợ vay bắt buộc bảo lãnh cho các doanh nghiệp nhỏ và vừa vay vốn tại ngân hàng thương mại. Khoản nợ vay khác của Ngân hàng Phát triển Việt Nam.

Nguyên tắc và điều kiện xử lý rủi ro tín dụng là: việc xử lý rủi ro tín dụng của Ngân hàng Phát triển phải đảm bảo thực hiện theo đúng quy định của pháp luật, đảm bảo đầy đủ điều kiện, hồ sơ, tài liệu theo quy định của pháp luật. Việc xử lý rủi ro tín dụng của Ngân hàng Phát triển phải gắn trách nhiệm của Ngân hàng Phát triển, khách hàng vay vốn và các tổ chức, cá nhân có liên quan trong việc cho vay, thu hồi và xử lý nợ vay. Ngân hàng Phát triển sử dụng quỹ dự phòng rủi ro tín dụng để xử lý rủi ro.

Các trường hợp được xem xét xử lý rủi ro tín dụng gồm: Khoản nợ vay của khách hàng là tổ chức bị phá sản, giải thể theo quy định của pháp luật; Khoản nợ vay của khách hàng là cá nhân chết, mất tích; Khoản nợ vay của khách hàng được phân loại nhóm 5 theo quy định của Ngân hàng Nhà nước Việt Nam về phân loại tài sản có và cam kết ngoại bảng tại Ngân hàng Phát triển; Khoản nợ vay của khách hàng đang được theo dõi ngoại bảng tại bảng cân đối kế toán hoặc đã xuất toán ra khỏi ngoại bảng.

Lo ngại khủng hoảng thanh khoản tại hệ thống ngân hàng ngầm (shadow banking) của Trung Quốc

Zhongzhi Enterprise là doanh nghiệp tư nhân đang quản lý khối tài sản hơn 1.000 tỷ nhân dân tệ (137 tỷ USD). Mới đây, Zhongzhi Enterprise, cùng công ty con trong hệ thống là Zhongrong International Trust thông báo tình trạng thiếu hụt thanh khoản và không thể trả các khoản tiền đến hạn cho hàng nghìn khách hàng.

Zhongzhi Enterprise chính là một thành phần tại thị trường ngân hàng ngầm (shadow banking) có quy mô lên tới 2.900 tỷ USD của Trung Quốc. Shadow banking là tập hợp các định chế tài chính và thị trường thực hiện chức năng của ngân hàng truyền thống, nhưng nằm ngoài phạm vi giám sát của các cơ quan chức năng. Những tổ chức này thường được gọi là những công ty tài chính phi ngân hàng (NBFCs), có thể bao gồm các công ty bảo hiểm, công ty thế chấp, cửa hàng cầm đồ, hay các tổ chức cho vay tín chấp…

Việc Zhongzhi Enterprise không thể thanh toán tiền cho khách hàng làm bùng nổ làn sóng giận dữ và phản đối. Cảnh sát tại các thành phố Trung Quốc đã yêu cầu khách hàng của Zhongzhi không được tụ tập biểu tình nơi công cộng.

Zhongrong là đơn vị thuộc Top 10 doanh nghiệp tín thác tại Trung Quốc, nơi nhận tiền gửi từ các khách hàng cá nhân, doanh nghiệp để tiến hành đầu tư chứng khoán, trái phiếu và các loại tài sản khác. Đồng thời, Công ty cũng thực hiện hoạt động cho vay đối với các khách hàng không thể tiếp cận tín dụng ngân hàng truyền thống.

Những diễn biến tiêu cực tại hệ thống ngân hàng ngầm tạo thêm thử thách cho chính quyền Trung Quốc, vốn đang đối phó với tình trạng kinh tế hồi phục yếu, thị trường bất động sản khủng hoảng và xung đột địa chính trị với Mỹ.

Diễn biến này một lần nữa cũng nhắc nhở các thành viên thị trường tài chính về những biến động bất ngờ tại hệ thống tài chính Trung Quốc, nhất là khi khối nợ của các chính quyền địa phương cũng là vấn đề gây lo ngại bấy lâu.

-

BIDV lên tiếng về tín dụng bất động sản -

Hạ tầng GELEX sẽ góp 20% vốn tham gia dự án Cảng hàng không quốc tế Gia Bình -

Vi phạm quy định, 2 công ty chứng khoán bị "tuýt còi" -

Một cá nhân bị xử phạt vì dùng 19 tài khoản thao túng giá cổ phiếu PAS -

Chứng khoán VIX sẽ chốt danh sách chào bán 918,86 triệu cổ phiếu trong đầu tháng 3 -

Ngân hàng bắt đầu "hãm phanh" tín dụng vào bất động sản -

Thanh khoản bớt căng, lãi suất liên ngân hàng giảm mạnh từ 21% về còn 3,7%

-

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026 -

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện -

Khánh thành, thông xe công trình cầu vượt Thanh Hà

Khánh thành, thông xe công trình cầu vượt Thanh Hà -

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ -

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam -

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?