[Ảnh] Lễ đánh cồng khai trương Phiên giao dịch chứng khoán đầu Xuân Bính Ngọ 2026

[Ảnh] Lễ đánh cồng khai trương Phiên giao dịch chứng khoán đầu Xuân Bính Ngọ 2026 -

[Ảnh] Lễ đánh cồng khai trương Phiên giao dịch chứng khoán đầu Xuân Bính Ngọ 2026

[Ảnh] Lễ đánh cồng khai trương Phiên giao dịch chứng khoán đầu Xuân Bính Ngọ 2026 -

Phấn đấu quy mô thị trường chứng khoán đạt 100% GDP: Sẵn sàng tâm thế thị trường mới nổi

Phấn đấu quy mô thị trường chứng khoán đạt 100% GDP: Sẵn sàng tâm thế thị trường mới nổi -

Vàng đi ngang, chuyên gia khuyên chốt lời nếu đỉnh cũ tái lập

Vàng đi ngang, chuyên gia khuyên chốt lời nếu đỉnh cũ tái lập -

SACOMBANK chuẩn bị đại hội cổ đông bầu bổ sung 4 thành viên HĐQT nhiệm kỳ 2022-2026

SACOMBANK chuẩn bị đại hội cổ đông bầu bổ sung 4 thành viên HĐQT nhiệm kỳ 2022-2026 -

Vinaconex có Chủ tịch mới -

Kế hoạch lợi nhuận năm 2026 của ngân hàng ra sao?

|

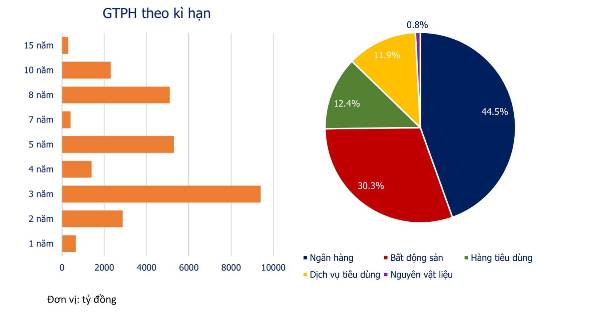

| Kỳ hạn và tỷ trọng nhóm ngành phát hành trái phiếu doanh nghiệp tháng 9/2021. Nguồn: VBMA |

Các doanh nghiệp huy động gần 30.000 tỷ đồng trong tháng 9/2021 qua kênh trái phiếu

Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) cho biết, trong tháng 9/2021, cả nước có tổng cộng 42 đợt phát hành trái phiếu doanh nghiệp trong nước với tổng giá trị đạt 29,734 tỷ đồng. Toàn bộ được phát hành theo hình thức phát hành riêng lẻ.

Nhóm ngân hàng tiếp tục dẫn đầu về khối lượng phát hành trong tháng 9, với tổng giá trị phát hành 13.860 tỷ đồng, chiếm 47% tổng giá trị phát hành. Trong đó, có 6.210 tỷ đồng trái phiếu phát hành tăng vốn cấp 2 của BIDV, Vietinbank, VIB, MB.

Lãi suất phát hành các trái phiều tăng vốn cấp 2 chủ yếu là lãi suất thả nổi tham chiếu bình quân lãi suất tiết kiệm 4 ngân hàng (Vietcombank, BIDV, VietinBank, Agribank), dao động từ 6,4% đến 7,9%/năm, cao hơn so với tháng 8 do các trái phiếu có kỳ hạn dài hơn. Các ngân hàng có khối lượng phát hành lớn gồm: BIDV (3.240 tỷ), OCB (2.000 tỷ), VietinBank (2.050 tỷ).

Nhóm bất động sản xếp vị trí thứ hai với tổng giá trị phát hành trái phiếu riêng lẻ đạt 8.394 tỷ đồng, trong đó khoảng 11% trái phiếu phát hành bảo đảm bằng cổ phiếu hoặc không có tài sản bảo đảm. Một số doanh nghiệp có khối lượng phát hành trái phiếu lớn nổi bật trong tháng gồm: CTCP Ngôi sao Việt (1,900 tỷ đồng), CTCP Thành phố Aqua (1.000 tỷ đồng). Kỳ hạn phát hành chủ yếu trong khoảng từ 1-5 năm. Lãi suất phát hành dao động trong khoảng 9,5-12%/năm.

Các nhóm ngành có tỷ lệ phát hành trái phiếu doanh nghiệp cao tiếp theo là ngành hàng tiêu dùng (12,4% tổng giá trị phát hành); dịch vụ tiêu dùng (11,9%), nguyên vật liệu (0,8%).

11% trái phiếu bất động sản phát hành không có tài sản đảm bảo hoặc bảo đảm bẳng cổ phiếu

Trong 9 tháng đầu năm có tổng cộng 599 đợt phát hành trái phiếu doanh nghiệp trong nước, trong đó có 582 đợt phát hành riêng lẻ với tổng giá trị 350.00 tỷ đồng (chiếm 91% tổng giá trị phát hành), 14 đợt phát hành ra công chúng giá trị 12.000 tỷ đồng (chiếm 3% tổng giá trị phát hành) và 3 đợt phát hành trái phiếu ra thị trường quốc tế tổng giá trị 1 tỷ USD.

Trong 9 tháng đầu năm, nhóm các ngân hàng thương mại tiếp tục dẫn đầu với tổng giá trị phát hành đạt 132.300 tỷ đồng. Trong đó có 31.700 tỷ đồng trái phiếu tăng vốn cấp 2 (chiếm 24%), 75% trái phiếu phát hành kỳ hạn ngắn 2-4 năm.

Nhóm bất động sản xếp vị trí thứ 2 với tổng khối lượng phát hành 126.700 tỷ đồng. Trong đó, có khoảng 11% giá trị trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu. Lãi suất phát hành dao động trong khoảng 8-13%/năm.

Trong 9 tháng đầu năm, có 3 đợt phát hành trái phiếu ra thị trường quốc tế gồm: Tập đoàn Vingroup (500 triệu USD), trái phiếu xanh của Công ty cổ phần Bất động sản BIM (200 triệu USD) và trái phiếu chuyển đổi của Novaland (300 triệu USD).

Từ nay đến cuối năm 2021, vẫn còn nhiều doanh nghiệp dự định phát hành lượng lớn trái phiếu ra thị trường. Trong đó, Tổng công ty Đầu tư và Phát triển công nghiệp - CTCP (Becamex IDC) HĐQT TCT Becamex IDC đã phê duyệt phương án phát hành 2.500 tỷ đồng trái phiếu riêng lẻ lần 3 năm 2021. CTCP Đầu tư Nam Long HĐQT Công ty đã phê duyệt phương án phát hành trái phiếu 2 đợt với tổng giá trị huy động 950 tỷ đồng.

-

Chứng khoán ngày 23/2: Phát lì xì đầu năm, VN-Index tăng mạnh 36 điểm -

Bitcoin lao dốc thẳng đứng, thủng mốc 65.000 USD/BTC -

Vàng tăng vọt thêm 2 triệu đồng/lượng trước thềm ngày vía Thần Tài, lên mức 184,5 triệu đồng/lượng -

Nghiên cứu phát hành trái phiếu phát triển đường sắt -

VietinBank - Bản lĩnh đổi mới, kiến tạo dẫn đầu -

Chương Dương muốn bán nhà máy mới vận hành năm 2022 -

Loạt doanh nghiệp vàng chính thức khai xuân, giá vàng tăng 1,5 triệu đồng/lượng

-

Tận hưởng đặc quyền ưu đãi cùng thẻ tín dụng PVcomBank Premier

Tận hưởng đặc quyền ưu đãi cùng thẻ tín dụng PVcomBank Premier -

Thiên Quân - Marina Plaza: Viên ngọc xanh giữa lòng đô thị miền sông nước chính thức cất nóc

Thiên Quân - Marina Plaza: Viên ngọc xanh giữa lòng đô thị miền sông nước chính thức cất nóc -

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026 -

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện -

Khánh thành, thông xe công trình cầu vượt Thanh Hà

Khánh thành, thông xe công trình cầu vượt Thanh Hà -

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ