Lợi nhuận Đầu tư I.P.A giảm 62,5% trong quý IV/2025, về 55,51 tỷ đồng

Lợi nhuận Đầu tư I.P.A giảm 62,5% trong quý IV/2025, về 55,51 tỷ đồng -

Lợi nhuận Đầu tư I.P.A giảm 62,5% trong quý IV/2025, về 55,51 tỷ đồng

Lợi nhuận Đầu tư I.P.A giảm 62,5% trong quý IV/2025, về 55,51 tỷ đồng -

Lợi nhuận Cao su Phước Hoà giảm 69,5% trong quý IV/2025, về 70,16 tỷ đồng

Lợi nhuận Cao su Phước Hoà giảm 69,5% trong quý IV/2025, về 70,16 tỷ đồng -

Hàng tỷ USD tháo chạy khỏi các quỹ Bitcoin, dòng tiền đổ vào ETF vàng cao kỷ lục

Hàng tỷ USD tháo chạy khỏi các quỹ Bitcoin, dòng tiền đổ vào ETF vàng cao kỷ lục -

Lãi Asia Group tăng mạnh trong quý IV/2025 khi đánh giá lại khoản đầu tư công ty con

Lãi Asia Group tăng mạnh trong quý IV/2025 khi đánh giá lại khoản đầu tư công ty con -

Vàng tăng 2,8 triệu đồng/lượng, giới phân tích cảnh báo tuần tới sẽ rất "sóng gió" -

Chứng khoán phiên 6/2: VN-Index điều chỉnh về 1.755,49 điểm

Giải ngân “vòng tròn” để gỡ thế bí tín dụng bất động sản

Nhu cầu vốn trong lĩnh vực bất động sản vẫn tăng rất mạnh, song vướng mắc pháp lý khiến dòng vốn chảy vào đây chưa thể khai thông.

Theo ông Nguyễn Văn Khôi, Chủ tịch Hiệp hội bất động sản Việt Nam, hầu hết doanh nghiệp bất động sản đều đang khó tiếp cận vốn, trong đó môi trường pháp lý, quy trình thủ tục đầu tư… là rào cản lớn nhất. Nhiều ngân hàng TMCP cũng cho hay, dù vốn dư thừa, song tìm được các Dự án bất động sản đầy đủ pháp lý để cho vay thời điểm này là không dễ dàng.

|

Trước đó, Thống đốc ngân hàng Nhà nước (NHNN) Nguyễn Thị Hồng cho biết, tín dụng bất động sản nửa đầu năm nay tăng chậm là do vướng mắc pháp lý (các dự án bất động sản hiện nay có tới 70% vướng mắc về mặt pháp lý, nên tổ chức tín dụng khó có thể cho vay).

Trước đây, một số doanh nghiệp chưa hoàn thiện pháp lý 100% vẫn vay được vốn ngân hàng, song hiện nay, hầu hết các Dự án phải đầy đủ hết hồ sơ pháp lý thì ngân hàng mới cấp tín dụng. Điều này diễn ra tương tự với trái phiếu và mua bán Dự án. Nói cách khác, nhiều chủ đầu tư đang ôm đống tài sản, nhưng không thể thế chấp huy động vốn ngân hàng, làm tài sản đảm bảo để phát hành trái phiếu doanh nghiệp, hay mua bán dự án do nghẽn về mặt pháp lý.

Trong khi tín dụng bất động sản tăng rất chậm so với cùng kỳ năm ngoái, thì kênh huy động vốn từ trái phiếu cũng bế tắc. Suốt 3 tháng gần đây, lượng trái phiếu doanh nghiệp phát hành mới thành công mỗi tháng chỉ vỏn vẹn vài ba ngàn tỷ đồng. Riêng trong tháng 6/2023, mới có 3 đợt phát hành trái phiếu doanh nghiệp riêng lẻ được ghi nhận, với tổng giá trị hơn 2.800 tỷ đồng.

Chính phủ và NHNN đang ban hành nhiều chính sách giúp thị trường trái phiếu doanh nghiệp “hạ cánh mềm”, bao gồm Nghị định 08/2023/NĐ-CP và Thông tư 02/2023/TT-NHNN về cơ cấu nợ. Tuy vậy, trong số gần 30 doanh nghiệp đạt được thỏa thuận cơ cấu nợ với trái chủ, sẽ khó tránh trường hợp có doanh nghiệp phải “hạ cánh cứng”.

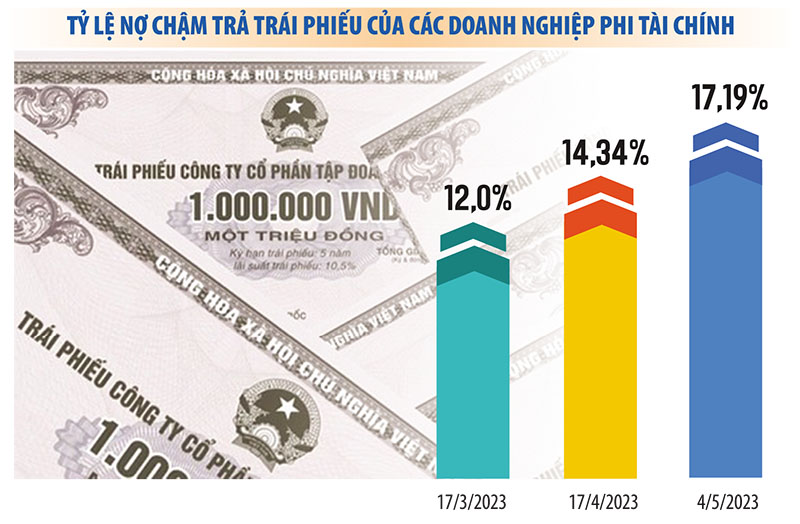

Báo cáo mới đây của FiinRatings cho thấy, tỷ lệ chậm trả nợ trái phiếu phi ngân hàng tính tới ngày 4/5/2023 lên tới 17,19%, tăng so với mức 14,13% trước đó nửa tháng. Ông Nguyễn Quang Thuân, Chủ tịch, kiêm Tổng giám đốc FiinRatings dự đoán, tỷ lệ vỡ nợ trái phiếu dự kiến tăng hơn nữa trong thời gian tới. Các vấn đề của thị trường trái phiếu doanh nghiệp bất động sản chỉ được tháo gỡ nếu các vướng mắc về pháp lý được xử lý, quy trình cấp phép dự án được cải tiến.

“Các vấn đề pháp lý đang là điểm nghẽn không chỉ đối với tín dụng ngân hàng, mà còn đối với việc phát hành trái phiếu doanh nghiệp và cả mua bán dự án, vốn là cơ chế hạ cánh mềm cho nhiều nhà phát triển bất động sản đang gặp khó khăn”, ông Thuân nhận định.

Theo các chuyên gia kinh tế, trong các doanh nghiệp đang tiến hành tái cơ cấu nợ, một số doanh nghiệp sẽ hạ cánh mềm, đồng nghĩa với việc trái chủ sẽ nhận kết quả có hậu. Ngược lại, một số trái chủ sẽ phải nhận “trái đắng” khi doanh nghiệp có thể tổn thất nhiều hơn nữa.

Điểm đáng mừng là, dù khả năng vỡ nợ trái phiếu doanh nghiệp bất động sản có thể gia tăng, song nguy cơ vỡ nợ chéo sang lĩnh vực ngân hàng chưa đến mức đáng ngại. Trái phiếu doanh nghiệp phi ngân hàng chỉ chiếm khoảng 6,5% tổng tín dụng toàn hệ thống, trong đó riêng trái phiếu doanh nghiệp bất động sản chỉ chiếm 3,3% tổng dư nợ tín dụng vào thời điểm hiện nay.

Bên cạnh đó, tỷ lệ bao phủ nợ xấu ngân hàng cũng được nâng cao trong thời gian qua và có đủ sức hấp thụ với điều kiện tình hình kinh tế không diễn ra theo kịch bản xấu hơn. Ngoài ra, không phải doanh nghiệp bất động sản nào cũng yếu và xấu.

Sau 4 lần giảm lãi suất điều hành từ đầu năm đến nay, NHNN đã phát ra tín hiệu đảo chiều chính sách từ thận trọng sang nới lỏng có kiểm soát. Tuy vậy, với doanh nghiệp bất động sản, câu chuyện lãi suất không quan trọng bằng việc có tiếp cận được vốn hay không.

“Thực tế, chi phí lãi vay chỉ chiếm bình quân 5 - 7% tổng chi phí đầu tư hoặc trên giá thành sản phẩm. Nếu bán được hàng thì lợi nhuận gộp các dự án rất cao (30 - 40%, nhiều dự án trên 50%), nên dù chủ đầu tư nào cũng muốn được giảm lãi suất, nhưng với họ, điều đó không quan trọng bằng việc có tiến độ pháp lý dự án, có được vốn để triển khai dự án và mở bán”, ông Nguyễn Quang Thuân nhận định.

Trong bối cảnh thủ tục pháp lý không thể gỡ ngay ngày một, ngày hai, ông Nguyễn Quang Thuân đề xuất, có thể thúc đẩy tín dụng bất động sản theo hình thức “vòng tròn khép kín”. Theo đó, ngành ngân hàng có thể nghiên cứu triển khai các gói tín dụng bất động sản cho một số phân khúc giá cả nhất định (trung cấp trở xuống). Tín dụng sẽ được giải ngân theo vòng tròn khép kín do ngân hàng kiểm soát dòng tiền 100% (ngân hàng - người mua nhà - chủ đầu tư - ngân hàng).

Với giải pháp này, chủ đầu tư sẽ phải chịu thiệt một chút giảm giá bán, song sẽ giải phóng được hàng tồn. Giải pháp này cũng giải quyết vấn đề nhà ở cho người dân vốn còn nhiều tiềm năng và dư địa, giúp ngân hàng giải ngân được tín dụng có chọn lọc, có kiểm soát rủi ro…

Một giải pháp nữa được các chuyên gia khuyến nghị là Bộ Xây dựng, NHNN cần sớm phân loại các phân khúc bất động sản và đưa ra mức hệ số rủi ro với từng phân khúc. Điều này sẽ giúp doanh nghiệp dễ tiếp cận vốn hơn với chi phí rẻ hơn. Đồng thời, việc điều chỉnh hệ số rủi ro cũng phản ánh đúng hơn chất lượng tín dụng của từng khách hàng, từng dự án khi cho vay và đầu tư trái phiếu bởi ngân hàng.

Nợ xấu khó bán, tài sản thế chấp có nguy cơ “bốc hơi”

Không chỉ khó bán tài sản đảm bảo để thu hồi nợ, một số ngân hàng đang đứng trước nguy cơ tài sản thế chấp bỗng dưng bốc hơi do khách hàng kiện nhau khiến hợp đồng tín dụng bị tuyên vô hiệu.

Ngày 28/6, ngân hàng VietinBank thông báo bán 556 khoản nợ vay tiêu dùng để thu hồi nợ với tổng giá trị gần 12 tỷ đồng - đây đều là các khoản vay không tài sản thế chấp. Cùng ngày, ngân hàng cũng phát thông báo đấu giá lần thứ 4 khoản nợ của Công ty cổ phần Nosco Shipyard với giá khởi điểm hơn 2.302 tỷ đồng, giảm gần 600 tỷ đồng so với lần rao bán trước.

|

Trước đó, VietinBank thông báo bán đấu giá khoản nợ của Công ty TNHH Kinh doanh thương mại tổng hợp Phương Linh với giá khởi điểm hơn 14 tỷ đồng, giảm mạnh so với những lần rao bán trước.

Thông báo bán nợ, đấu giá khoản nợ xuất hiện dày đặc trên trang web của mỗi ngân hàng. BIDV cũng vừa thông báo bán đấu giá khoản nợ của Nhà máy Xi măng lò quay Áng Sơn ( xã Vạn Ninh, huyện Quảng Ninh, Quảng Bình) với giá 191 tỷ đồng, nợ của Công ty cổ phần Công nghiệp Khai thác Chế biến đá Tây Nguyên với giá 111 tỷ đồng.

Trước đó, BIDV đã hạ giá một loạt khoản nợ sau nhiều lần bán đấu giá không có người mua. Cụ thể, Ngân hàng rao bán đấu giá khoản nợ Công ty cổ phần Tập đoàn Phú Minh Sơn và Công ty cổ phần Thanh Tâm với giá khởi điểm hơn 346 tỷ đồng (nợ gốc và lãi gần 600 tỷ đồng), rao bán nợ của Công ty cổ phần Thủy điện Đức Nhân Đắk Psi và Công ty TNHH Hoàng Nhi giá 914 tỷ đồng (tổng dư nợ gốc và lãi đến tháng 5/2023 là 1.016 tỷ đồng)…

Theo ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam (VNBA), thực trạng nợ xấu của các tổ chức tín dụng rất đáng lo ngại. Trong khi đó, việc thu hồi nợ xấu, bán tài sản đảm bảo rất gian nan do thị trường trầm lắng, hàng loạt vướng mắc về pháp lý chưa được gỡ. Nhiều ngân hàng TMCP cho hay, thị trường bất động sản đóng băng đã ảnh hưởng nặng nề đến công tác xử lý nợ của ngân hàng, trong khi nợ xấu tăng lên rất nhanh. Tình trạng này nếu kéo dài sẽ ảnh hưởng đến chất lượng tài sản ngân hàng.

Theo phản ánh của nhiều ngân hàng, gần đây, việc khách hàng vay vốn đã thế chấp tài sản đảm bảo, song sau đó tranh chấp với chủ sở hữu cũ tăng lên chóng mặt, khiến ngân hàng không thể thu hồi nợ. Các ngân hàng nghi ngờ, tình trạng này xảy ra do khách hàng sử dụng “chiêu trò” để ngân hàng không thể thu giữ tài sản đảm bảo, trốn tránh trả nợ ngân hàng.

Bộ luật Dân sự 2015 quy định: “Trường hợp giao dịch dân sự vô hiệu nhưng tài sản đã được đăng ký tại cơ quan nhà nước có thẩm quyền, sau đó được chuyển giao bằng một giao dịch dân sự khác cho người thứ ba ngay tình và người này căn cứ vào việc đăng ký đó mà xác lập, thực hiện giao dịch, thì giao dịch đó không bị vô hiệu” (Điều 133).

Tuy nhiên, Công văn số 02/TANDTC-PC ngày 2/8/2021 của Tòa án Nhân dân tối cao về việc giải đáp một số vướng mắc trong xét xử nhằm bảo đảm áp dụng thống nhất pháp luật khi giải quyết các vụ án hình sự, dân sự lại không xác định ngân hàng là người thứ ba ngay tình trong trường hợp người vay sử dụng tài sản thế chấp để vay vốn ngân hàng nhưng có tranh chấp với chủ cũ. Trong trường hợp có người khai bất lợi cho các tổ chức tín dụng và có đơn yêu cầu, thì khả năng cao tòa tuyên vô hiệu.

Theo các ngân hàng, Công văn số 02/TANDTC-PC là nguyên nhân khiến ngân hàng rất khó thu hồi tài sản đảm bảo, xử lý nợ. Riêng tại Ngân hàng ACB, thời gian qua đã phát sinh hơn 100 vụ án có liên quan đến tranh chấp giữa chủ cũ và chủ mới, các bên tặng cho, tài sản thế chấp bán vi bằng cho người khác, tranh chấp hủy hợp đồng chuyển nhượng do chủ cũ vay tiền của chủ sở hữu mới…

Ông Hồ Tấn Tài, Phó tổng giám đốc ACB cho rằng, nhiều đối tượng đang lợi dụng quy định về tranh chấp để trì hoãn việc xử lý nợ xấu của ngân hàng, khiến các ngân hàng đứng trước rủi ro lớn vì hàng loạt hợp đồng thế chấp có nguy cơ bị tuyên vô hiệu.

Trong các trường hợp có tranh chấp như trên, Tòa án yêu cầu tổ chức tín dụng cung cấp hồ sơ thẩm định tài sản để chứng minh việc chủ sở hữu cũ biết việc thế chấp tài sản. Tuy vậy, theo ACB, yêu cầu này là vô lý, vì pháp luật cho phép tổ chức tín dụng có quyền tự chủ trong hoạt động cho vay, tự chịu trách nhiệm về quyết định cho vay của mình, không bắt buộc tổ chức tín dụng phải thẩm định tài sản.

Hơn nữa, pháp luật cũng không quy định bắt buộc tổ chức tín dụng khi thẩm định tài sản phải xác định mối quan hệ giữa người đang thực tế quản lý, sử dụng tài sản với chủ sở hữu tài sản có tên trên giấy chứng nhận đăng ký quyền sở hữu.

Thời gian qua, VNBA đã nhận được phản ánh của rất nhiều hội viên về vấn đề này. Theo ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội, Công văn số 02/TANDTC-PC đã tạo ra các tranh chấp giả tạo nhằm kéo dài việc xử lý tài sản đảm bảo của tổ chức tín dụng. Vì vậy, Tòa án Nhân dân tối cao cần sớm có giải pháp tháo gỡ để bảo vệ quyền lợi cho các ngân hàng.

Ngành ngân hàng kêu khó trong chuyển dịch thanh toán không dùng tiền mặt

Hiệp hội ngân hàng cho biết vẫn còn nhiều khó khăn cho ngành trong chuyển đổi số trong lĩnh vực thanh toán, thanh toán không dùng tiền mặt.

|

Cụ thể, tại hội thảo khoa học lấy ý kiến của chuyên gia với đề tài “Phát triển thanh toán không dùng tiền mặt: Thực trạng và giải pháp hoàn thiện” do Viện chiến lược Phát triển kinh tế số (IDS) tổ chức ngày 1/7, TS. Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội ngân hàng Việt Nam (VNBA) cho biết, ngành ngân hàng vẫn còn gặp nhiều khó khăn trong chuyển đổi số ở lĩnh vực thanh toán.

Trong đó, khó khăn lớn nhất chính là đảm bảo an toàn và bảo mật cho các giao dịch thanh toán. Sự phát triển của công nghệ mới như blockchain (công nghệ chuỗi khối), big data (dữ liệu khối lượng lớn), AI (trí thông minh nhân tạo) đòi hỏi các ngân hàng phải có sự thay đổi về mô hình quản lý và các hành lang an toàn trước những sự cố về an ninh mạng và bảo mật thông tin khách hàng trong thời kỳ công nghiệp số.

“Trong lĩnh vực thanh toán, tội phạm trong lĩnh vực công nghệ cao, thanh toán thẻ qua POS, thanh toán điện tử gần đây có những diễn biến phức tạp với những hành vi, thủ đoạn mới, tinh vi hơn, dẫn đến tâm lý e ngại sử dụng dịch vụ, đặc biệt với những người dân ở nông thôn, khu vực vùng sâu, vùng xa do kiến thức công nghệ thông tin còn hạn chế”, TS. Nguyễn Quốc Hùng cho biết.

Bên cạnh đó hành lang pháp lý phục vụ hoạt động thanh toán điện tử chưa hoàn thiện. Trong đó, khuôn khổ pháp lý và cơ chế chính sách liên quan đến các dịch vụ, phương tiện thanh toán trực tuyến, hiện tượng mới, hiện đại, tiền ảo, thẻ ảo, tiền điện tử... là những vấn đề mới, phức tạp đến nay chưa có hướng dẫn của các cơ quan quản lý hoặc đang trong giai đoạn thí điểm.

TS. Nguyễn Quốc Hùng nêu ví dụ, khi thực hiện các giao dịch trên internet, các ngân hàng sẽ cung cấp các mã OTP (One Time Password) chỉ cho người thực hiện giao dịch. Trong một số trường hợp, mã này có thể bị kẻ gian lấy cắp, từ đó thực hiện các giao dịch lấy tiền của chủ tài khoản.

Tuy nhiên, khi phát hiện giao dịch sai, giao dịch bất thường, theo quy định pháp luật ngân hàng không được phong tỏa tài khoản ngay lập tức, trong khi mỗi lần phạm tội, chuyển tiền đi chỉ mất vài giây, dẫn tới thiệt hại nặng nề hơn.

“Ngành ngân hàng cũng đang nghiên cứu lại về phương thức bảo mật OTP, nhưng đồng thời cũng cần có những thay đổi trong hành lang pháp lý nhằm đối phó với những tội phạm công nghệ cao như thế này”, TS. Hùng nêu ý kiến.

Cũng theo ông, chi phí đầu tư cho hệ thống công nghệ và phát triển các sản phẩm, dịch vụ mới là rất lớn. Các ngân hàng phải đầu tư nhiều và thường xuyên vào các giải pháp bảo mật để đảm bảo rằng thông tin khách hàng và giao dịch thanh toán không bị lộ ra ngoài. Đồng thời, đào tạo nhân viên và khách hàng về các công nghệ mới và cách sử dụng công nghệ mới an toàn.

Bên cạnh đó, hệ thống công nghệ giữa các ngân hàng chưa đồng nhất, nên việc tích hợp giữa các hệ thống công nghệ khác nhau cũng gặp nhiều khó khăn, cơ sở hạ tầng phục vụ phát triển ngân hàng số còn nhiều bất cập, mạng lưới điểm giao dịch ngân hàng, trụ máy ATM chưa phân bố đều tại các huyện, thị nên khó triển khai đồng bộ,. Các tổ chức tài chính như ngân hàng, trung gian thanh toán vào ví điện tử đều xây dựng hệ thống trang thiết bị thanh toán riêng tại một điểm chấp nhận thanh toán gây ra lãng phí vì không tận dụng được hạ tầng chung hay trong cùng hệ sinh thái.

Ngoài ra, một số sản phẩm dịch vụ thanh toán không bằng tiền mặt chưa được thiết kế theo hướng phù hợp với nhu cầu của người tiêu dùng trong khu vực nông thôn, do đó chưa phát huy được tối đa dịch vụ.

Trước thực trạng này, VNBA kiến nghị Chính phủ và các cơ quan thẩm quyền đẩy nhanh việc hoàn thiện khung pháp lý cho phát triển ngân hàng số, sớm ban hành các quy định liên quan đến thử nghiệm trong lĩnh vực tài chính, tháo gỡ vướng mắc trong quy định pháp lý hiện tại.

Đồng thời ứng dụng phát triển nhanh, mạnh hơn nữa các sản phẩm, dịch vụ thanh toán dựa trên internet, thiết bị di động, dữ liệu lớn, điện toán đám mây,… để cung cấp cho khách hàng những trải nghiệm thanh toán thuận lợi và an toàn hơn.

TS. Nguyễn Quốc Hùng cũng đề nghị Ngân hàng Nhà nước cần sớm xây dựng khuôn khổ pháp lý cho các hoạt động ngân hàng số, xác thực khách hàng điện tử - eKYC, cho vay theo phương thức điện tử, phù hợp với xu thế phát triển hiện nay.

DDồng thời cần đẩy nhanh xây dựng các quy định pháp lý về quản lý rủi ro công nghệ thông tin, dữ liệu và chuyển đổi số trong ngân hàng, đặc biệt là trong bối cảnh thị trường đang dần tiến tới triển khai mô hình ngân hàng sổ thuần túy.

“Ngân hàng nhà nước nên xem xét các phương án đưa ra các yêu cầu về quản trị rủi ro công nghệ thông tin, dữ liệu cũng như đảm bảo an toàn trong dịch vụ thuê ngoài, quyền riêng tư, bảo vệ an toàn dữ liệu”, Tổng thư ký VNBA nói.

Song song với đó, cũng cần sự chung tay của nhiều đơn vị khác như Bộ Công an, các ngân hàng thương mại nhằm tăng cường xử lý triệt để tội phạm mạng hiện nay, đảm bảo an ninh, an toàn trong hoạt động thanh toán, xây dựng các chương trình giáo dục tài chính.

Đặc biệt, lồng ghép các nội dung về an toàn thông tin trên không gian mạng, hoàn thiện cơ chế, chính sách, công tác đảm bảo an ninh, an toàn, minh bạch và tiện lợi trong hoạt động thanh toán không dùng tiền mặt, nâng cao chất lượng nguồn nhân lực đặc biệt là đội ngũ lãnh đạo và chuyên gia chuyên sâu, phân tích, khai thác dữ liệu sử dụng các công nghệ mới.

Chính thức bổ sung quy định cho vay điện tử, ngân hàng tránh được rủi ro pháp lý

Ngân hàng Nhà nước ban hành Thông tư 06/2023/TT-NHNN ngày 28/6/2023 sửa đổi, bổ sung một số điều của Thông tư số 39/2016/TT-NHNN quy định về hoạt động cho vay của tổ chức tín dụng.

|

Trong Thông tư 06 vừa ban hành, NHNN đã bổ sung Mục 3 Chương II hoạt động cho vay bằng phương thức điện tử.

Với sự phát triển của công nghệ số, lâu nay, các tổ chức tín dụng (ngân hàng, công ty tài chính) đã áp dụng cho vay bằng phương thức điện tử với các khoản vay nhỏ lẻ. Tuy nhiên, việc áp dụng phương thức này trên cơ sở “ứng dụng linh hoạt” của các ngân hàng, bởi các văn bản hiện hành chưa cho phép phương thức cho vay điện tử. Do đó, mặc dù vẫn triển khai, song nhiều ngân hàng vẫn lo ngại nếu có tranh chấp xảy ra, hợp đồng tín dụng có nguy cơ bị tuyên vô hiệu do rủi ro pháp lý.

Vì vậy, với các quy định mới, các tổ chức tín dụng có thể triển khai cho vay theo phương thức điện tử mà không sợ rủi ro pháp lý.

Thông tư quy định, các tổ chức tín dụng phải có giải pháp, công nghệ kỹ thuật để nhận biết và xác minh thông tin nhận biết khách hàng phục vụ hoạt động cho vay bằng phương tiện điện tử; chịu trách nhiệm về rủi ro phát sinh (nếu có) và phải đảm bảo tối thiểu các yêu cầu theo quy định.

Dư nợ cho vay đối với một khách hàng là cá nhân vay vốn phục vụ nhu cầu đời sống và được nhận biết, xác minh thông tin nhận biết khách hàng theo quy định không vượt quá 100 triệu đồng Việt Nam tại một tổ chức tín dụng.

Khi có nhu cầu vay vốn, khách hàng phải gửi cho tổ chức tín dụng các tài liệu, dữ liệu chứng minh đủ điều kiện vay vốn theo quy định và các tài liệu, dữ liệu khác theo hướng dẫn của tổ chức tín dụng.

Tổ chức tín dụng tổ chức xét duyệt cho vay bằng phương tiện điện tử phải đảm bảo nguyên tắc phân định trách nhiệm của từng cá nhân, bộ phận xây dựng, thiết lập và vận hành hệ thống thông tin phục, vụ khâu thẩm định và quyết định cho vay. Trường hợp có rủi ro phát sinh, tổ chức tín dụng phải có cơ chế để xác định từng cá nhân, bộ phận chịu trách nhiệm và xử lý kịp thời các vấn đề, rủi ro phát sinh để đảm bảo hiệu quả, an toàn trong việc tổ chức xét duyệt cho vay bằng phương tiện điện tử của tổ chức tín dụng.

Thỏa thuận cho vay được lập thành văn bản, trường hợp là hợp đồng điện tử thực hiện theo quy định của pháp luật về giao dịch điện tử và phải có tối thiểu các nội dung quy định tại Điều 23 Thông tư 39/2016/TT-NHNN.

Thông tư 06 cũng sửa đổi quy định về những nhu cầu vốn không được cho vay. Theo đó, so với Thông tư cũ, Thông tư mới đã bổ sung một số quy định về cấm vay vốn để gửi tiền, để thanh toán tiền góp vốn, mua, nhận chuyển nhượng phần vốn góp của công ty trách nhiệm hữu hạn, công ty hợp danh; góp vốn, mua, nhận chuyển nhượng cổ phần của công ty cổ phần chưa niêm yết trên thị trường chứng khoán hoặc chưa đăng ký giao dịch trên hệ thống giao dịch Upcom..

Thông tư 06/2023/TT-NHNN có hiệu lực từ ngày 1/9/2023.

Đối với các thỏa thuận cho vay, hợp đồng tín dụng được ký kết trước ngày 1/9/2023, tổ chức tín dụng và khách hàng tiếp tục thực hiện các nội dung trong thỏa thuận cho vay, hợp đồng tín dụng đã ký kết phù hợp với quy định của pháp luật có hiệu lực thi hành tại thời điểm ký kết thỏa thuận cho vay, hợp đồng tín dụng đó. Trường hợp thoả thuận sửa đổi, bổ sung thỏa thuận cho vay, hợp đồng tín dung, nội dung sửa đổi, bổ sung phải phù hợp với quy định tại Thông tư này.

Muốn sáng lập tổ chức tín dụng phi ngân hàng, doanh nghiệp phải có tổng tài sản tối thiểu 1.000 tỷ đồng

Ngân hàng Nhà nước đã ban hành Thông tư 05/2023/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 30/2015/TT-NHNN ngày 25/12/2015 quy định việc cấp Giấy phép, tổ chức và hoạt động của tổ chức tín dụng phi ngân hàng.

Thông tư sửa đổi, bổ sung Điều 11 quy định đối với cổ đông sáng lập tổ chức tín dụng phi ngân hàng. Theo đó, cổ đông sáng lập tổ chức tín dụng phi ngân hàng không phải là cổ đông chiến lược, cổ đông sáng lập, chủ sở hữu, thành viên sáng lập của tổ chức tín dụng khác được thành lập và hoạt động tại Việt Nam. Không được dùng vốn huy động, vốn vay của tổ chức, cá nhân khác để góp vốn.

Ngoài ra, cổ đông sáng lập là cá nhân phải tuân thủ các quy định sau đây: Mang quốc tịch Việt Nam; không thuộc những đối tượng bị cấm thành lập doanh nghiệp theo quy định của Luật Doanh nghiệp, Luật Cán bộ, công chức.

Riêng cổ đông sáng lập là tổ chức, ngoài đáp ứng các yêu cầu trên còn phải tuân thủ các quy định sau đây: Được thành lập theo pháp luật Việt Nam; Kinh doanh có lãi trong 03 năm tài chính liền kề trước năm nộp hồ sơ đề nghị cấp Giấy phép và đến thời điểm nộp hồ sơ bổ sung để được xem xét cấp Giấy phép; Thực hiện đầy đủ các nghĩa vụ về thuế và bảo hiểm xã hội theo quy định của pháp luật đến thời điểm nộp hồ sơ đề nghị cấp Giấy phép.

|

Đối với cổ đông sáng lập tổ chức là doanh nghiệp Việt Nam (trừ ngân hàng thương mại Việt Nam) thì yêu cầu đặt ra là phải có vốn chủ sở hữu tối thiểu 500 tỷ đồng, tổng tài sản tối thiểu 1.000 tỷ đồng trong 03 năm tài chính liền kề trước năm nộp hồ sơ đề nghị cấp Giấy phép. Trường hợp doanh nghiệp hoạt động trong ngành nghề kinh doanh có yêu cầu mức vốn pháp định, phải đảm bảo vốn chủ sở hữu theo báo cáo tài chính đã được kiểm toán của năm liền kề trước thời điểm nộp hồ sơ đề nghị cấp Giấy phép trừ đi vốn pháp định tối thiểu bằng số vốn cam kết góp. Trường hợp doanh nghiệp được cấp Giấy phép thành lập và hoạt động trong lĩnh vực chứng khoán, bảo hiểm, phải tuân thủ việc góp vốn theo các quy định của pháp luật có liên quan;

Đối với cổ đông sáng lập tổ chức là ngân hàng thương mại Việt Nam thì phải có tổng tài sản tối thiểu 100.000 tỷ đồng, tuân thủ đầy đủ các quy định về quản trị rủi ro và trích lập dự phòng đầy đủ theo quy định tại thời điểm nộp hồ sơ đề nghị cấp Giấy phép và đến thời điểm nộp hồ sơ bổ sung để được xem xét cấp Giấy phép.

Ngân hàng là cổ đông sáng lập tổ chức tín dụng phi ngân hàng không được vi phạm các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động theo quy định của Ngân hàng Nhà nước trong năm liền kề trước năm nộp hồ sơ đề nghị cấp Giấy phép và đến thời điểm nộp hồ sơ bổ sung để được xem xét cấp Giấy phép.

Đồng thời, phải đảm bảo tỷ lệ an toàn vốn tối thiểu sau khi góp vốn thành lập tổ chức tín dụng phi ngân hàng. Không bị xử phạt vi phạm hành chính trong lĩnh vực tiền tệ và hoạt động ngân hàng trong 02 năm liền kề trước năm nộp hồ sơ đề nghị cấp Giấy phép và đến thời điểm nộp hồ sơ đề nghị cấp Giấy phép.

Như vậy, Thông tư 05/2023/TT-NHNN đã bỏ quy định có tối thiểu 02 cổ đông sáng lập là tổ chức, đồng thời trình bày khoa học hơn. Các điều khoản quan trọng quy định đối với cổ đông sáng lập tổ chức tín dụng phi ngân hàng không có nhiều thay đổi.

Thông tư có hiệu lực thi hành từ ngày 6/8/2023.

Cho vay tín chấp, ngân hàng sợ “thả gà ra đuổi”

Trong khi ngân hàng than ế vốn, cho rằng do nhu cầu vốn của nền kinh tế quá yếu, thì theo nhiều doanh nghiệp, vay vốn ngân hàng quá khó do vướng mắc thủ tục, tài sản thế chấp. Hai bên chưa “thấu” thế khó của nhau.

Ông Nguyễn Văn Thân, Chủ tịch Hiệp hội Doanh nghiệp nhỏ và vừa nêu thực tế hiện nay, doanh nghiệp rất muốn vay, nhưng không vay được, trong khi nhu cầu cho vay có. Do đó, các cơ quan cần nghiên cứu toàn diện, hạ các điều kiện tiếp cận vốn.

Rất nhiều doanh nghiệp đang đề nghị ngân hàng đẩy mạnh cho vay tín chấp để dễ bề tiếp cận vốn. Tuy nhiên, nhiều ngân hàng thừa nhận, thà để tiền ế trong kho còn hơn “thả gà ra đuổi”.

Ông Ngô Bình Nguyên, Giám đốc Khối Doanh nghiệp vừa và nhỏ, Ngân hàng TMCP Phương Đông (OCB) cho hay, cho vay tín chấp với doanh nghiệp là xu hướng văn minh đã được thế giới triển khai từ rất lâu. Tuy nhiên, để yên tâm cho vay tín chấp, ngân hàng phải có các bộ đánh giá, xếp hạng khách hàng.

Lâu nay, các ngân hàng vẫn không ngừng thu thập thông tin để đánh giá khách hàng, như thông tin nộp thuế, thanh toán hóa đơn điện, nước, dòng tiền khách trong tài khoản ngân hàng và giữa các tài khoản của khách hàng ở các ngân hàng khác nhau. Thông tin càng đầy đủ, rõ ràng, ngân hàng càng yên tâm cho vay.

Thực ra, các ngân hàng cũng bắt đầu, dần dần cho vay tín chấp. Các khách hàng có giao dịch lâu năm ở một tổ chức tín dụng, thì ngân hàng sẽ nới các điều kiện về tài sản đảm bảo với các điều kiện về mặt tín dụng, sẵn sàng nhận hàng tồn kho, sẵn sàng nhận khoản phải thu, tỷ lệ cho vay trên tài sản đảm bảo cao hơn.

“Tại OCB, những khách hàng giao dịch một thời gian rồi, thì ngoài nhu cầu tín dụng thông thường của họ, chúng tôi sẵn sàng cho vay thêm khoảng 20% nhu cầu thông thường, mà không cần tài sản đảm bảo”, ông Nguyên cho biết.

Mặc dù vậy, lãnh đạo nhiều ngân hàng thừa nhận, việc cho vay tín chấp với doanh nghiệp hiện nay chiếm tỷ lệ chưa nhiều. Nguyên nhân một phần là nền tảng thông tin, dữ liệu của khách hàng vẫn rất sơ khai, chưa được đồng nhất. Hơn nữa, tuy khẩu vị rủi ro của các ngân hàng là khác nhau, song cơ bản, việc cho vay phải tuân theo quy định pháp luật.

Ông Nguyễn Văn Bách, Trưởng ban Chính sách Tín dụng, Ngân hàng Agribank cho hay, mọi thủ tục cho vay tại Agribank đều theo quy định pháp luật hiện hành, không đặt thêm bất kỳ thủ tục, điều kiện vay vốn nào. Cũng như OCB, Agribank ra quyết định cho vay trên cơ sở xếp hạng khách hàng. Thứ hạng của khách hàng dựa trên thông tin của khách hàng, chứ không phải do ngân hàng tạo ra. Vì vậy, để dễ tiếp cận tín dụng, các doanh nghiệp phải tự nỗ lực cải thiện hồ sơ của mình.

Đại diện một ngân hàng TMCP tư nhân lớn bức xúc: “Ngân hàng đồng hành cùng doanh nghiệp, song mong doanh nghiệp cũng phải thấu hiểu ngân hàng. Nếu cho vay vô tội vạ, ngân hàng đổ vỡ vì nợ xấu, thì cả nền kinh tế phải gánh chịu hậu quả”.

Dù có rất nhiều kênh huy động vốn, hiện doanh nghiệp vẫn chủ yếu dựa vào vốn ngân hàng, nhất là trong bối cảnh thị trường trái phiếu, cổ phiếu gặp khó khăn như thời gian qua. Các chuyên gia kỳ vọng, với các động thái quyết liệt của Chính phủ, cả hai thị trường này sẽ sớm phục hồi. Tuy vậy, lấy lại niềm tin của nhà đầu tư là không đơn giản. Trước mắt, tín dụng vẫn là kênh tiếp cận vốn khả dĩ nhất với doanh nghiệp lúc này.

Ông Trần Anh Quý, Trưởng phòng Tín dụng chính sách nhà nước (Vụ Tín dụng các ngành kinh tế, Ngân hàng Nhà nước) khẳng định, hiện nay, nhiều doanh nghiệp rất yếu, phương án kinh doanh mới không có, ngân hàng không có cơ sở để cho vay mới. Tuy nhiên, trong xu thế phát triển tài chính hiện tại, việc đa dạng hóa các kênh huy động vốn cho doanh nghiệp đáp ứng nhu cầu kinh doanh để đáp ứng nhu cầu thực tiễn, việc mở rộng các kênh huy động vốn, đặc biệt qua thị trường chứng khoán, trái phiếu là những bài toán rất cấp bách.

“Thời gian qua, thị trường chứng khoán có nhiều trồi sụt và thị trường trái phiếu có nhiều bất ổn. Tuy nhiên, dưới sự vào cuộc mạnh mẽ của Chính phủ, chúng tôi kỳ vọng, thị trường trái phiếu sẽ tiếp tục minh bạch hóa hơn, các doanh nghiệp có kênh huy động vốn thực sự hiệu quả”, ông Quý nói.

Việc doanh nghiệp ngày càng suy yếu là có thật, cầu vốn toàn nền kinh tế đang suy yếu cũng là có thật. Tuy nhiên, một thực tế khác đang tồn tại là nhiều thủ tục giải ngân của các ngân hàng và cả hướng dẫn của cơ quan nhà nước còn phức tạp, rối rắm, gây khó cho cả ngân hàng và khách hàng.

Đơn cử, trong lĩnh vực cho vay nông nghiệp, nhiều hộ sản xuất cho hay, thế chấp vay vốn bằng đất nông nghiệp thường định giá thấp, tài sản trên đất có giá trị lớn (có những vườn sầu riêng giá trị hàng chục tỷ đồng) lại không đủ điều kiện làm tài sản bảo đảm khi vay, dẫn tới hạn mức vay thấp. Trong khi đó, ngân hàng rất muốn được cho vay cao, song không thể giải ngân do vướng các quy định hiện hành.

Mới đây, Phó thủ tướng Lê Minh Khái đã yêu cầu ngành ngân hàng phải kiên quyết cắt giảm thủ tục hành chính không phù hợp, sửa đổi ngay trong tháng 6/2023 để việc tiếp cận vốn thuận tiện hơn. Tất nhiên, trong bối cảnh hiện nay, vướng mắc về thủ tục hành chính của phía ngân hàng chỉ là nguyên nhân phụ. Nguyên nhân chính vẫn là sức hấp thụ vốn của nền kinh tế rất yếu.

Chính vì vậy, Phó thủ tướng cũng yêu cầu Bộ Tài chính nghiên cứu các biện pháp tăng khả năng hấp thụ vốn thông qua chính sách tài khóa hỗ trợ cho người dân, doanh nghiệp, đồng thời tính toán liều lượng phù hợp trong huy động vốn để kích thích tăng trưởng, bảo đảm hiệu quả sử dụng vốn vay, khả năng trả nợ.

-

Lợi nhuận Đầu tư I.P.A giảm 62,5% trong quý IV/2025, về 55,51 tỷ đồng

Lợi nhuận Đầu tư I.P.A giảm 62,5% trong quý IV/2025, về 55,51 tỷ đồng -

Lợi nhuận Cao su Phước Hoà giảm 69,5% trong quý IV/2025, về 70,16 tỷ đồng

Lợi nhuận Cao su Phước Hoà giảm 69,5% trong quý IV/2025, về 70,16 tỷ đồng -

Hàng tỷ USD tháo chạy khỏi các quỹ Bitcoin, dòng tiền đổ vào ETF vàng cao kỷ lục

Hàng tỷ USD tháo chạy khỏi các quỹ Bitcoin, dòng tiền đổ vào ETF vàng cao kỷ lục -

Lãi Asia Group tăng mạnh trong quý IV/2025 khi đánh giá lại khoản đầu tư công ty con

Lãi Asia Group tăng mạnh trong quý IV/2025 khi đánh giá lại khoản đầu tư công ty con

-

Vàng tăng 2,8 triệu đồng/lượng, giới phân tích cảnh báo tuần tới sẽ rất "sóng gió" -

Chứng khoán phiên 6/2: VN-Index điều chỉnh về 1.755,49 điểm -

Tiếp tục đẩy mạnh mối quan hệ giữa FTSE Russell với thị trường Việt Nam -

Ưu đãi lộc xuân mừng năm mới từ SACOMBANK -

Đà Nẵng tuyển nhân lực chất lượng vào Cơ quan điều hành Trung tâm tài chính quốc tế -

Cổ phiếu Hạ tầng GELEX chính thức niêm yết trên sàn HoSE ngày 6/2 -

Lãi suất liên ngân hàng đã giảm một nửa, Ngân hàng Nhà nước giảm tốc độ bơm tiền

-

Công ty Tân Đệ: Hàng trăm tỷ đồng đầu tư cho con người và hạ tầng sản xuất

Công ty Tân Đệ: Hàng trăm tỷ đồng đầu tư cho con người và hạ tầng sản xuất -

Panasonic công bố Nghiên cứu mới về công nghệ nanoe™ X thế hệ 3 ức chế 90% độc tố từ nấm mốc trong 5 phút

-

Địa kỹ thuật Đông Sơn: Khẳng định vị thế qua những công trình hạ tầng trọng điểm

Địa kỹ thuật Đông Sơn: Khẳng định vị thế qua những công trình hạ tầng trọng điểm -

Nhu cầu tham gia bảo hiểm để bảo vệ tài chính vẫn tiếp tục gia tăng

Nhu cầu tham gia bảo hiểm để bảo vệ tài chính vẫn tiếp tục gia tăng -

First Real đạt tổng doanh thu hơn 20 tỷ đồng trong quý I/2026

First Real đạt tổng doanh thu hơn 20 tỷ đồng trong quý I/2026 -

Bitexco Nam Long: Giữ vững sản xuất, hướng tới tăng trưởng bền vững

Bitexco Nam Long: Giữ vững sản xuất, hướng tới tăng trưởng bền vững