Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới -

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng -

PV GAS D không đáp ứng điều kiện công ty đại chúng

PV GAS D không đáp ứng điều kiện công ty đại chúng -

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn

|

| Công nghiệp là một trong 3 lĩnh vực kinh doanh của Saigontel. Trong ảnh: Khu công nghiệp Đại Đồng - Hoài Sơn do Saigontel làm chủ đầu tư |

Tăng vốn điều lệ lên gấp đôi

Công ty cổ phần Công nghệ Viễn thông Sài Gòn (Saigontel, mã SGT - HoSE) thông qua việc triển khai chào bán cổ phiếu ra công chúng cho cổ đông hiện hữu để tăng vốn điều lệ. Công ty dự kiến phát hành hơn 74 triệu cổ phiếu chào bán cho cổ đông hiện hữu. Tỷ lệ phát hành 1:1, tương ứng cổ đông sở hữu 1 cổ phiếu được nhận 1 quyền mua, cứ 1 quyền mua được mua 1 cổ phiếu mới.

Phương án tăng vốn trên đã được Saigontel triển khai từ quý IV/2021, nhưng sau gần 1 năm mới được Ủy ban Chứng khoán Nhà nước chấp thuận. Với giá chào bán bằng mệnh giá 10.000 đồng/cổ phiếu, nếu bán thành công toàn bộ cổ phiếu đăng ký, Công ty sẽ thu về 740 tỷ đồng, vốn điều lệ sẽ tăng gấp đôi, lên 1.480 tỷ đồng.

Saigontel cho biết, toàn bộ số vốn huy động được từ đợt chào bán sẽ được sử dụng để bổ sung vốn lưu động phục vụ hoạt động sản xuất - kinh doanh của Công ty; tái cơ cấu các khoản vay nhằm nâng cao khả năng tự chủ về vốn, giảm áp lực tài chính cho Công ty. Cụ thể, Saigontel dự kiến dùng hơn 34 tỷ đồng bổ sung vốn lưu động thông qua việc thanh toán hợp đồng tư vấn với Công ty TNHH Mckinsey & Company Việt Nam (gần 29 tỷ đồng) và thanh toán hợp đồng cung cấp dịch vụ tư vấn với Roland Berger PTE. LTD (gần 6 tỷ đồng).

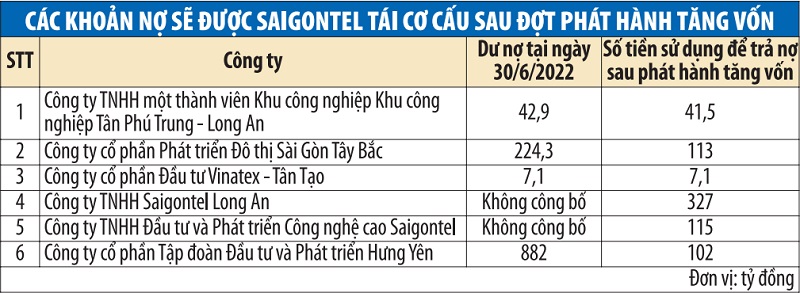

Gần 706 tỷ đồng còn lại sẽ được dùng để tái cơ cấu các khoản nợ vay thông qua trả nợ vay cho các công ty gồm: Công ty TNHH một thành viên Khu công nghiệp Tân Phú Trung - Long An (41,5 tỷ đồng), Công ty cổ phần Phát triển Đô thị Sài Gòn Tây Bắc (hơn 113 tỷ đồng), Công ty cổ phần Đầu tư Vinatex - Tân Tạo (7,1 tỷ đồng), Công ty TNHH Saigontel Long An (327 tỷ đồng), Công ty TNHH Đầu tư và Phát triển Công nghệ cao Saigontel (115 tỷ đồng), Công ty cổ phần Tập đoàn Đầu tư và Phát triển Hưng Yên (hơn 102 tỷ đồng).

Ngoài ra, Saigontel còn có phương án chào bán riêng lẻ tối đa 100 triệu cổ phiếu, tỷ lệ 67,6% trên số lượng cổ phiếu sau khi phát hành cho cổ đông hiện hữu. Giá chào bán do HĐQT quyết định và đảm bảo lợi ích cao nhất cho cổ đông.

|

Chủ nợ của Saigontel là ai?

Có thể thấy, mục đích của đợt phát hành cổ phiếu tăng vốn cho cổ đông hiện hữu của Saigontel lần này chủ yếu là giảm áp lực nợ nay. Báo cáo tài chính hợp nhất năm 2021 của Công ty cho thấy, tổng nguồn vốn thời điểm 31/12/2021 tăng 75% so với cuối năm 2020, lên mức 4.417 tỷ đồng. Trong đó, vốn chủ sở hữu chỉ chiếm xấp xỉ 24%, còn lại là nợ.

Trong cơ cấu nợ của Saigontel, vay và nợ thuê tài chính chiếm tỷ trọng lớn, tương đương hơn 62%. Cụ thể, vay và nợ thuê tài chính ngắn hạn là 910 tỷ đồng, vay và nợ thuê tài chính dài hạn 1.190 tỷ đồng, lần lượt tăng 2,34 lần và 14,5 lần so với cuối năm 2020.

Do vậy, dù năm 2021, Saigontel ghi nhận doanh thu, lợi nhuận tăng trưởng mạnh so với cùng kỳ năm trước, nhưng lưu chuyển tiền thuần từ hoạt động kinh doanh âm 89 tỷ đồng. Báo cáo lưu chuyển tiền tệ cho thấy, trong năm 2021, chi phí lãi vay của Công ty tăng gần 4 lần, lên 43,6 tỷ đồng; tiền thu từ đi vay 2.391 tỷ đồng, nhưng tiền trả nợ gốc lên tới 761 tỷ đồng.

Tại báo cáo tài chính hợp nhất bán niên năm 2022 của Saigontel, các số liệu cũng cho thấy, áp lực nợ vay của Saigontel tiếp tục gia tăng (vay và nợ thuê tài chính ngắn hạn tăng lên 1.478 tỷ đồng, vay và nợ thuê tài chính dài hạn giảm còn 706 tỷ đồng). Công ty cũng ghi nhận chi phí lãi vay 35 tỷ đồng, tăng hơn 2 lần so với cùng kỳ năm ngoái; tiền thu từ đi vay là 414 tỷ đồng, nhưng tiền trả nợ gốc là 378 tỷ đồng.

Tuy nhiên, điểm thú vị trong các khoản vay và nợ thuê tài chính của Saigontel là có đến 1.816 tỷ đồng (tương đương 83% tổng vay và nợ thuê tài chính) là vay từ các bên liên quan, trong đó có những doanh nghiệp do ông Đặng Thành Tâm, Chủ tịch HĐQT Saigontel đồng thời là người đại diện pháp luật.

Trong cơ cấu cổ đông của Saigontel, ông Tâm và các doanh nghiệp, cá nhân liên quan cũng là cổ đông lớn như: ông Đặng Thành Tâm (23,69%); Tổng công ty Phát triển Đô thị Kinh Bắc - CTCP (21,48%); bà Đặng Thị Hoàng Phượng (8,23%).

Như vậy, đợt phát hành tăng vốn của Saigontel tới đây, nếu ông Tâm và các công ty, cá nhân liên quan thực hiện quyền mua cổ phiếu, thì số tiền thu được chính là để trả nợ cho các công ty trong hệ sinh thái của Chủ tịch Đặng Thành Tâm.

-

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn -

Thực phẩm Sao Ta ước tính doanh thu năm 2025 đạt 300,53 triệu USD -

Thép Nam Kim tạm dừng kế hoạch phát hành tối đa 4,5 triệu cổ phiếu ESOP -

Thiên Long công bố kết quả kinh doanh 11 tháng: Doanh thu tăng gần 10%, củng cố đà phục hồi -

Xây dựng và Giao thông Bình Dương sẽ chào bán 35 triệu cổ phiếu năm 2026 -

Đại gia Ngô Thu Thuý sắp đưa hơn 56,47 triệu cổ phiếu Âu Lạc lên UPCoM

-

Công ty Tân Đệ: Hàng trăm tỷ đồng đầu tư cho con người và hạ tầng sản xuất

Công ty Tân Đệ: Hàng trăm tỷ đồng đầu tư cho con người và hạ tầng sản xuất -

Panasonic công bố Nghiên cứu mới về công nghệ nanoe™ X thế hệ 3 ức chế 90% độc tố từ nấm mốc trong 5 phút

-

Địa kỹ thuật Đông Sơn: Khẳng định vị thế qua những công trình hạ tầng trọng điểm

Địa kỹ thuật Đông Sơn: Khẳng định vị thế qua những công trình hạ tầng trọng điểm -

Nhu cầu tham gia bảo hiểm để bảo vệ tài chính vẫn tiếp tục gia tăng

Nhu cầu tham gia bảo hiểm để bảo vệ tài chính vẫn tiếp tục gia tăng -

First Real đạt tổng doanh thu hơn 20 tỷ đồng trong quý I/2026

First Real đạt tổng doanh thu hơn 20 tỷ đồng trong quý I/2026 -

Bitexco Nam Long: Giữ vững sản xuất, hướng tới tăng trưởng bền vững

Bitexco Nam Long: Giữ vững sản xuất, hướng tới tăng trưởng bền vững