Ngoại giao kinh tế sẽ chuyển mạnh từ “mở đường” sang “kiến tạo phát triển”

Ngoại giao kinh tế sẽ chuyển mạnh từ “mở đường” sang “kiến tạo phát triển” -

Ngoại giao kinh tế sẽ chuyển mạnh từ “mở đường” sang “kiến tạo phát triển”

Ngoại giao kinh tế sẽ chuyển mạnh từ “mở đường” sang “kiến tạo phát triển” -

Việt Nam khẳng định trách nhiệm quốc tế tại Hội đồng Hòa bình về Gaza

Việt Nam khẳng định trách nhiệm quốc tế tại Hội đồng Hòa bình về Gaza -

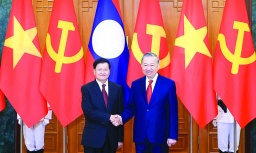

Tổng Bí thư Tô Lâm lên đường tham dự cuộc họp khai mạc Hội đồng Hòa bình về Gaza

Tổng Bí thư Tô Lâm lên đường tham dự cuộc họp khai mạc Hội đồng Hòa bình về Gaza -

Tự chủ chiến lược trong bối cảnh mới

Tự chủ chiến lược trong bối cảnh mới -

[Emagazine] Chủ tịch UBND TP. Hà Nội Vũ Đại Thắng: Kiến tạo Thủ đô văn hiến - văn minh - hiện đại - hạnh phúc -

Nâng tầm cao mới quan điểm “Dân là gốc”

|

| Chủ tịch Saudi Aramco Yasir al-Rumayyan phát biểu tại buổi họp báo tổ chức ngày 3/11 tại thành phố Dhahran, miền Đông Saudi Arabia. Ảnh: AFP |

IPO Saudi Aramco - thương vụ IPO được cho là lớn nhất thế giới - sẽ đặt ra không ít rủi ro cho Thái tử Mohammed bin Salman và kế hoạch Tầm nhìn 2030 của ông nhằm điều chỉnh kinh tế Saudi Arabia. Năm 2016, Thái tử Mohammed đề xuất tiến hành IPO để đưa "vàng ròng" Saudi Aramco ra "thử lửa" thị trường, đồng thời huy động vốn cho quỹ tài sản hoàng gia.

Các nguồn thạo tin cho hay, giới giàu nhất Saudia Arabia đang bị thúc ép mua lượng lớn cổ phiếu Saudi Aramco phát hành trong vụ IPO. Trong số đó phải kể đến gia tộc Olayan vốn cai trị Olayan Group - 1 trong những tập đoàn “khủng” nhất Saudi Arabia và Hoàng tử Alwaleed bin Talal - 1 nhà đầu tư tỷ phú, người từng bị giam lỏng vài tuần trong khách sạn Ritz-Carlton tại thủ đô Riyadh trong cuộc chiến chống tham nhũng của nước này năm 2017.

Ngoài ra, Trung Quốc - nhà nhập khẩu dầu mỏ lớn nhất thể giới - có thể sẽ “xuống tay” khoảng 10 tỷ USD trong vụ IPO đình đám này, thông qua hình thức liên kết với quỹ tài sản hoàng gia và các công ty quốc doanh khác của Saudi Arabia, giới thạo tin cho biết. Mức đầu tư này có thể coi là khoản phòng hộ trước biến động tăng giá dầu mỏ và phù hợp với mục tiêu đề ra trong sáng kiến Vành đai và Con đường đầy tham vọng của Bắc Kinh.

Mới đây, Saudi Aramco công bố sẽ cho phép nhà đầu tư tham gia mua cổ phiếu từ ngày 17/11. Tuy nhiên, lượng cổ phiếu bán ra và giá khởi điểm của cổ phiếu vẫn để ngỏ.

Theo cáo bạch dài hơn 650 trang của Saudi Aramco, các quy định chứng khoán của nước này không cho phép “gã khổng lồ” này phát hành thêm cổ phiếu trong vòng 6 tháng kể từ sau IPO.

Ngoài ra, Chính phủ Saudi Arabia, bên nắm quyền sở hữu duy nhất đối với Saudi Aramco, sẽ không chào bán thêm cổ phiếu của tập đoàn này trong vòng 12 tháng sau khi niêm yết, tuy nhiên vẫn cho phép bán cổ phiếu cho chính phủ nước ngoài và nhà đầu tư liên kết với chính phủ nước ngoài.

Saudi Arabia đang nỗ lực đảm bảo tiến hành IPO Saudi Aramco thành công sau khi Thái tử Mohammed bin Salman, Phó Thủ tướng thứ nhất của Saudi Arabia quyết định chào bán cổ phiếu. Saudi Arabia đã 3 lần cắt giảm thuế đối với Aramco và đưa ra những ưu đãi cho nhà đầu tư không bán cổ phiếu Aramco. Quốc gia Trung Đông này cũng đang xem xét khả năng tăng mức chi trả cổ tức.

Cáo bạch nêu rõ lợi nhuận và kết quả hoạt động chi tiết của Saudi Aramco trong 9 tháng đầu năm 2019, nhưng không đưa ra mức vốn hóa mà chính phủ Saudi Arabia kỳ vọng từ vụ IPO này.

Giá chào bán cổ phiếu Saudi Aramco dự kiến sẽ được công bố trong tuần tới. Nguồn tin của Bloomberg cho hay, Thái tử Mohammed bin Salman sẽ "hài lòng" với mức vốn hóa từ vụ IPO Saudi Aramco trong khoảng 1.600 - 1.800 tỷ USD.

Trả lời trên kênh truyền hình Bloomberg hôm qua 10/11, Nasser Saidi, Chủ tịch hãng tư vấn Nasser Saidi & Associates cho rằng sự thiếu minh bạch trong cáo bạch IPO không phải điều đáng ngại bởi đây được xem là việc tập duyệt dựng sổ (book building) của Saudi Aramco. Điều dễ thấy trong cáo bạch là Saudi Arabia muốn thực hiện thành công vụ IPO này bởi rất nhiều (bên) đang phụ thuộc vào thương vụ này.

Đây là 1 phần trong kế hoạch tư nhân hóa (Saudi Aramco) bị trì hoãn lâu nay và giờ là lúc bắt đầu thực hiện kế hoạch này, ông Saidi nói thêm.

Chuyên gia từ 16 ngân hàng dự báo giá trị vốn hóa được chào bán của Saudi Aramco sẽ dao động từ 1.100 tỷ USD đến 2.500 tỷ USD. Giới thạo tin cho rằng ngưỡng vốn hóa trung bình của thương vụ này là 1.750 tỷ USD.

Lợi nhuận ròng của Saudi Aramco đạt 68,2 tỷ USD trong 9 tháng đầu năm 2019, giảm 14,9 tỷ USD so với cùng kỳ năm ngoái, trong khi doanh thu trong kỳ của tập đoàn này cũng trượt dốc từ 233 tỷ USD về 217 tỷ USD.

-

[Emagazine] Chủ tịch UBND TP. Hà Nội Vũ Đại Thắng: Kiến tạo Thủ đô văn hiến - văn minh - hiện đại - hạnh phúc -

Nâng tầm cao mới quan điểm “Dân là gốc” -

Lời chúc Tết Xuân Bính Ngọ 2026 của Chủ tịch nước Lương Cường -

TP.HCM nhộn nhịp xuất khẩu hàng hóa đêm Giao thừa tại cảng Cát Lái -

Chuyển đổi số tạo dấu ấn mới cho ngoại giao Việt Nam -

Tổng Bí thư và các ủy viên Bộ Chính trị ứng cử đại biểu Quốc hội khóa mới ở đâu? -

Tập trung giải quyết dứt điểm các dự án tồn đọng kéo dài

-

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026 -

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện -

Khánh thành, thông xe công trình cầu vượt Thanh Hà

Khánh thành, thông xe công trình cầu vượt Thanh Hà -

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ -

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam -

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?