Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới -

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng -

PV GAS D không đáp ứng điều kiện công ty đại chúng

PV GAS D không đáp ứng điều kiện công ty đại chúng -

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn

Theo đó, Dịch vụ bất động sản Đất Xanh dự tính IPO tối đa hơn 71,66 triệu cổ phiếu, tương ứng 20% vốn điều lệ, trong đó có hơn 35,83 triệu cổ phiếu do cổ đông hiện hữu chào bán và hơn 35,83 triệu cổ phiếu phát hành mới. DXS công bố ước tính giá IPO là 32.000 đồng/cổ phiếu. Như vậy, nếu IPO thành công 71,66 triệu cổ phiếu, ước tính doanh nghiệp sẽ thu về 1.146,56 tỷ đồng và các cổ đông hiện hữu sẽ thu về 1.146,56 tỷ đồng.

Lộ trình niêm yết, bắt đầu IPO 31/3, kết thúc IPO 19/4, nhận chấp nhận niêm yết 17/5 và chính thức giao dịch ngày đầu tiên trên ngày 24/5. Trong đó, doanh nghiệp dự kiến hoặc niêm yết trên HOSE hoặc HNX. Trong đó, giá niêm yết dự kiến là 4x.000 đồng/cổ phiếu.

DXS kỳ vọng nếu tăng vốn thành công, vốn điều lệ sẽ tăng lên 3.583 tỷ đồng, số tiền này sẽ dùng tiếp tục phát triển các nền tảng công nghệ để hoàn thiện chiến lược One-stop Platform; triển khai khai các chương trình marketing, khuyến mãi, phát triển người dùng ở các mảng kinh doanh bán lại, dịch vụ tài chính BĐS ….

Hiện doanh nghiệp có vốn điều lệ là 3.224,7 tỷ đồng, tương ứng 322,5 triệu cổ phiếu. Trong đó, CTCP Tập đoàn Đất Xanh sở hữu 84,2% vốn điều lệ, tương ứng 271,5 triệu cổ phiếu; cổ đông khác sở hữu là 15,8% vốn điều lệ, tương ứng 50,96 triệu cổ phiếu.

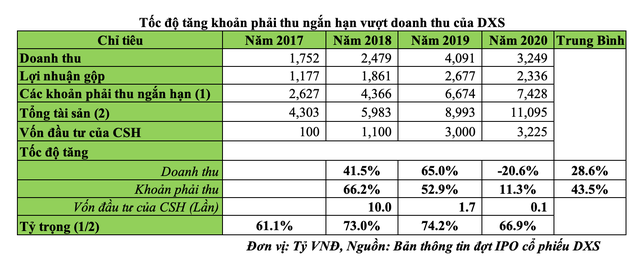

Trong giai đoạn 2017-2020 doanh nghiệp đã tăng vốn từ 100 tỷ đồng lên 3.224,7 tỷ đồng, tức tăng 31,25 lần. Được biết, trong báo cáo tài chính giai đoạn 2017-2020, doanh nghiệp công bố việc tăng vốn từ 100 lên 3.000 tỷ đồng không có thặng dư vốn cổ phần, theo quy định kế toán điều này đồng nghĩa với việc phát hành cổ phiếu giá 10.000 đồng/cổ phiếu, tức tăng từ 10 triệu cổ phiếu lên 300 triệu cổ phiếu. Trong giai đoạn từ 2019 -2020 tăng vốn từ 3.000 tỷ đồng lên 3.225 tỷ đồng, bắt đầu có thặng dư cổ phần 341 tỷ đồng.

Tính tới thời điểm hiện tại, DXS đã có dữ liệu hơn 7,5 triệu khách hàng với sản lượng bán hàng hơn 30.000 sản phẩm, hệ thống mạng lưới phân phối rộng khắp cả nướ với 132 sàn giao dịch và khoảng 7.000 nhân viên kinh doanh.

|

| Tình hình tài chính DXS trước IPO (Nguồn: Bản giới thiệu cơ hội đầu tư DXS) |

Doanh nghiệp chia sẻ thêm trong giai đoạn 2018-2020, DXS ghi nhận tốc độ tăng trưởng bình quân kép doanh thu 14,5%. Tính riêng năm 2020, DXS đạt doanh thu 3.249 tỷ đồng, lợi nhuận sau thuế cổ đông công ty mẹ 873 tỷ đồng.

Kế hoạch năm 2021 doanh nghiệp kỳ vọng doanh thu 7.600 tỷ đồng, lợi nhuận sau thuế công ty mẹ 1.483 tỷ đồng, lần lượt tăng 134% và 69% so với thực hiện trong năm 2020.

Phần thảo luận

Hiện nay giá DXG đang thấp hơn giá IPO dự kiến của DXS, công ty nhận định như thế nào?

Đại diện DXS cho biết, sự khác biệt do mô hình kinh doanh. Trong đó, DXG phát triển nhiều lĩnh vực từ phát triển bất động sản, khu công nghiệp, dịch vụ … còn DXS chỉ mảng môi giới bất động sản. Trong ngắn hạn, lĩnh vực kinh doanh của DXG chịu ảnh hưởng 4 lĩnh vực, mảng phát triển dự án chưa ghi nhận doanh thu. Ngược lại, mảng môi giới của DXS có tốc độ tăng trưởng doanh thu và lợi nhuận đều trong các năm, chỉ tiêu DXS và DXG có sự lệch pha, vì mô hình kinh doanh và định hướng khác nhau dẫn tới sự chênh lệch giá và phụ thuộc vào khẩu vị rủi ro của nhà đầu tư.

Mục đích sử dụng vốn đợt IPO?

Đợt này, DXS sẽ bán 20% vốn. Trong đó, đối với 10% mà DXG bán vốn sẽ dùng để phát triển tăng quỹ đất cho DXG trong thời gian sắp tới. Các sản phẩm của DXG sẽ do DXS độc quyền phân phối sau này, như vậy DXS sẽ gián tiếp hưởng lợi từ việc tăng vốn.

Ngoài ra, 10% do DXS tăng vốn mới dự kiến sẽ dùng cho 3 mục đích: Cụ thể, phát triển công nghệ cho các loại hình dịch vụ sẽ phát triển trong tương lai; dùng tiền thực hiện M&A và mở rộng thị trường sơ cấp ở nhiều khu vực trên cả nước; dùng để xây dựng công nghệ thông tin, app … để vận hành, quảng cáo, khuyến khích người dùng trong tương lai.

Hiện tại trên thị trường có nhiều app về bất động sản, app của DXS có gì khác biệt?

Hiện nay áp trên thị trường có nhiều loại, Đất Xanh có sự khác biệt ngoài thứ thị trường có sẽ phát triển thêm nhiều loại mà thị trường chưa có.

Đối thủ cạnh tranh hiện tại và tương lai là ai, mô hình DXS khác CRE ra sao?

Khác biệt lớn giữa DXS và các công ty cùng ngành, DXS có hệ thống phủ rộng 63 tỉnh thành, các công ty tương đồng ở ngoài bắc, đối với hệ thống toàn quốc thì DXG không có đối thủ tương đồng. DXS là công ty cung câp hệ sinh thái, dịch vụ môi giới toàn diện, công nghệ mạnh…

-

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn -

Thực phẩm Sao Ta ước tính doanh thu năm 2025 đạt 300,53 triệu USD -

Thép Nam Kim tạm dừng kế hoạch phát hành tối đa 4,5 triệu cổ phiếu ESOP -

Thiên Long công bố kết quả kinh doanh 11 tháng: Doanh thu tăng gần 10%, củng cố đà phục hồi -

Xây dựng và Giao thông Bình Dương sẽ chào bán 35 triệu cổ phiếu năm 2026 -

Đại gia Ngô Thu Thuý sắp đưa hơn 56,47 triệu cổ phiếu Âu Lạc lên UPCoM

-

Bitexco Nam Long: Giữ vững sản xuất, hướng tới tăng trưởng bền vững

Bitexco Nam Long: Giữ vững sản xuất, hướng tới tăng trưởng bền vững -

Coca-Cola Tết Fest 20926: Cùng “dệt” nên Tết mới với không gian trải nghiệm đa điểm

Coca-Cola Tết Fest 20926: Cùng “dệt” nên Tết mới với không gian trải nghiệm đa điểm -

“Kiệt tác” cầm tay giá trăm triệu được doanh nhân Việt săn đón

“Kiệt tác” cầm tay giá trăm triệu được doanh nhân Việt săn đón -

SeABank thông báo mời thầu

SeABank thông báo mời thầu -

Vietbank trao tặng kim cương trị giá 500 triệu đồng đến khách hàng

Vietbank trao tặng kim cương trị giá 500 triệu đồng đến khách hàng -

Đất Việt Green Park tung chính sách “lộc vàng may mắn” đầu xuân

Đất Việt Green Park tung chính sách “lộc vàng may mắn” đầu xuân