Chứng khoán phiên 25/2: FPT bị xả kỷ lục, HPG ngược chiều hút tiền mạnh

Chứng khoán phiên 25/2: FPT bị xả kỷ lục, HPG ngược chiều hút tiền mạnh -

Chứng khoán phiên 25/2: FPT bị xả kỷ lục, HPG ngược chiều hút tiền mạnh

Chứng khoán phiên 25/2: FPT bị xả kỷ lục, HPG ngược chiều hút tiền mạnh -

Vàng trước ngày vía Thần Tài: Tăng ngược chiều thế giới, nhà vàng ra mắt máy bán vàng tự động

Vàng trước ngày vía Thần Tài: Tăng ngược chiều thế giới, nhà vàng ra mắt máy bán vàng tự động -

Khai xuân khởi sắc: Từ tiếng cồng HOSE đến nhịp kết nối toàn cầu

Khai xuân khởi sắc: Từ tiếng cồng HOSE đến nhịp kết nối toàn cầu -

Hình thành hệ sinh thái tài chính toàn diện hiện đại, an toàn và bao trùm

Hình thành hệ sinh thái tài chính toàn diện hiện đại, an toàn và bao trùm -

Thực phẩm Sao Ta có Tổng giám đốc mới sinh năm 1970 -

NHNN quay lại hút ròng phiên đầu năm, lãi suất tiền gửi vẫn duy trì ở mức cao

Đối mặt với những thử thách cam go

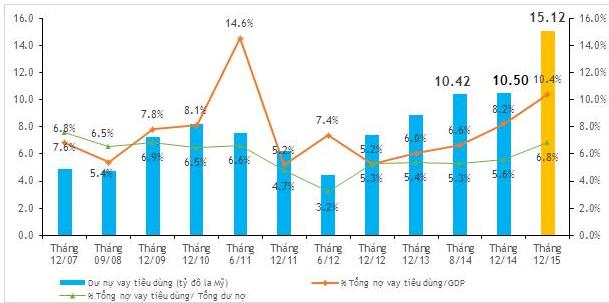

Sau sự tăng trưởng mạnh mẽ trong năm 2014, thị trường tài chính tiêu dùng Việt Nam tiếp tục chứng kiến sự tăng trưởng mạnh nhất trong vòng 5 năm qua. Dư nợ cho vay đạt mức tăng trưởng ấn tượng 44.1%, từ mức 10.5 tỷ USD từ tháng 12/2014 đến mức 15.12 tỷ USD cùng kỳ năm 2015.

|

|

Dư nợ vay tiêu dùng (tỷ USD), % Tổng nợ vay tiêu dùng/ GDP, % Tổng nợ vay tiêu dùng/ Tổng dư nợ (Nguồn: StoxPlus, ước lượng từ dữ liệu SBV và NFSC) |

Theo phân tích của Stoxplus, sự tăng trưởng mạnh mẽ của thị trường tài chính tiêu dùng Việt Nam bắt nguồn từ những thay đổi lớn trong thói quen của người tiêu dùng và nhu cầu cao về tín dụng bất động sản của tầng lớp thu nhập trung bình. Sự chuyển đổi trong thói quen của người tiêu dùng từ hình thức vay mượn từ người thân bạn bè hoặc thị trường tài chính không chính thống sang hình thức vay mượn từ các công ty tài chính đã mang lại những chuyển biến tích cực trong thị trường tín dụng.

Hơn nữa, việc ban hành gói tín dụng ưu đãi 30,000 tỷ đồng từ các ngân hàng thương mại cho vay bất động sản đã khiến cho các công ty tài chính tiêu dùng nỗ lực tăng doanh thu trong phân khúc này thông qua việc giảm mức lãi suất. Điều này đã dẫn đến tự tăng trưởng mạnh trong thị trường tài chính tiêu dùng.

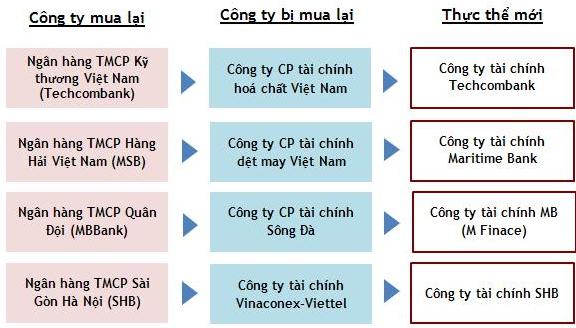

Măc dù có những điều kiện thuận lợi từ thị trường, tuy nhiên ngành tài chính tiêu dùng Việt Nam ngày càng trở nên cạnh tranh với sự tăng trưởng mạnh số lượng các công ty mới tham gia thị trường. Năm 2015, thị trường chứng kiến nhiều thương vụ M&A các công ty tài chính tiêu dùng từ ngân hàng thương mại cổ phần cũng như sự tăng trưởng nhanh của các công ty tài chính tiêu dùng như FE Credit.

|

| lợi nhuận biên của những công ty tài chính tiêu dùng như FE Credit, Home Credit, HD Sài Gòn, và ACS dự đoán bị suy giảm quyền mặc cả của người mua sẽ ngày càng tăng. |

Thị trường được dự báo sẽ dần chịu sự chi phối của các công ty trong nước với việc vươn lên dành vị trí số một về giá trị dư nợ cho vay của công ty tài chính VP Bank từ tay Home Credit. Hiện nay, thị phần của công ty tài chính VP Bank đã đạt mức hơn 50% tổng thị phần của các công ty tài chính tiêu dùng ở Việt Nam.

Thị trường Tài chính Tiêu dùng truyền thống đang phải đối mặt với những thử thách cam go nhất. Hiện số lượng các công ty tài chính tiêu dùng tăng gấp đôi trong năm nay trong khi số lượng điểm bán hàng lại có hạn, do đó quyền mặc cả của người mua sẽ ngày càng tăng. Các công ty tài chính tiêu dùng sẽ gia tăng ưu đãi hoặc hoa hồng cho các điểm bán hàng để dành được một vị trí ở các điểm bán đó. Mobile World và FPT Shop là những ví dụ điển hình.

Hiện có ít nhất 4 công ty tài chính tiêu dùng bao gồm FE Credit, Home Credit, HD Sài Gòn, và ACS hoạt động ở các hệ thống bán hàng này. Do đó, lợi nhuận biên của những công ty tài chính này theo đó sẽ bị suy giảm.

|

| Các thương vụ mua lại & sát nhập trên thị trường tài chính tiêu dùng Việt Nam năm 2015 (Nguồn: StoxPlus) |

Hơn nữa, các kênh bán hàng của các công ty tài chính phải đối mặt với thách thức mới từ việc tăng chi phí bán hàng và chi phí hoạt động từ các công ty thanh toán và thu hộ như MoMo and Payoo. Hiện các công ty này đang thu một mức phí từ 5% đến 8% đối với mỗi giao dịch. Điều này cũng đã dẫn đến sự sụt giảm trong lợi nhuận của các công ty tài chính tiêu dùng.

Liệu “Số hóa” sẽ trở thành một hướng đi mới?

FinTech là một thuật ngữ dùng để miêu tả các công ty ứng dụng công nghệ tân tiến vào ngành Dịch vụ Tài chính. 2015 là một năm đánh dấu sự bùng nổ của FinTech tại Việt Nam với MoMo, Payoo hay 1Pay là những ứng dụng thanh toán trên điện thoại được sử dụng phổ biến bởi các công ty tài chính tiêu dùng và sự xuất hiện của các tên tuổi mới như LoanVi. Các ngân hàng như VP Bank cũng đã cho ra mắt ứng dụng ngân hàng trực tuyến qua di động – Timo – một ứng dụng kì vọng sẽ cải tiến hoạt động ngân hàng và cho vay. Những doanh nghiệp này đang làm thay đổi hình thức thanh toán và mở ra kỷ nguyên ứng dụng công nghệ vào hoạt động cho vay tại Việt Nam.

Lợi thế của các công ty Fintech nằm ở việc áp dụng công nghệ để đổi mới, hiện đại hóa các kênh bán hàng và gia tăng sự thuận tiện, khả năng tiếp cận dịch vụ cũng như tạo ra các sản phẩm tùy chỉnh phù hợp hơn cho khách hàng. Mặc dù các công ty tài chính tiêu dùng vẫn chủ yếu dựa vào POS, tuy nhiên kênh thiết bị di động được đánh giá là một ‘ bước đột phá’ tiếp theo.

Điện thoại di động đang vô cùng phổ biến ở Việt Nam khi có tới 128 triệu tài khoản thuê bao di động, trong đó chiếm gần một nửa là các thiết bị di động thông minh. Thông qua nền tảng công nghệ của mình, các công ty FinTech có thể cung cấp một nền tảng thiết bị di động tiết kiệm thời gian và thân thiện với người dùng cho các giao dịch tài chính, giúp thâm nhập vào một thị trường chưa được khai thác gồm nhóm dân số trẻ chưa có tài khoản ngân hàng và chưa tham gia vay tiêu dùng.

Mặc dù hiện tại các công ty FinTech chỉ cung cấp phần mềm thanh toán và một số các hoạt động cho vay giới hạn, họ đang được dự báo sẽ trở thành một mối đe dọa cho các công ty tài chính tiêu dùng. Bằng việc tận dụng các lợi thế cạnh tranh như mạng lưới dày đặc và cơ sở dữ liệu khách hàng rộng lớn, các công ty cung cấp dịch vụ thanh toán như MoMo, Payoo hay BankPlus có rất nhiều động lực để gia nhập thị trường tài chính tiêu dùng. Vì vậy, các công ty tài chính tiêu dùng không nắm bắt được công nghệ tiên tiến rất có thể sẽ tụt lại phía sau trong vài năm tới.

Hiện nay, khi nói về những ví dụ thành công trong việc ứng dụng công nghệ hiện đại vào kinh doanh, người ta thường hay lập tức nghĩ đến Uber hay Amazon. Tuy nhiên, để trở thành một “hiện tượng Uber” trong ngành Tài chính Tiêu dùng, các công ty FinTech cần phải vượt qua được nhiều thử thách phía trước, bao gồm việc quảng bá sản phẩm và thương hiệu, giành lấy niềm tin ở khách hàng, cũng như đương đầu với các thách thức về thể chế lập pháp chưa rõ ràng cho hoạt động của các công ty FinTech tại Việt Nam.

-

Chứng khoán phiên 25/2: FPT bị xả kỷ lục, HPG ngược chiều hút tiền mạnh

Chứng khoán phiên 25/2: FPT bị xả kỷ lục, HPG ngược chiều hút tiền mạnh -

Vàng trước ngày vía Thần Tài: Tăng ngược chiều thế giới, nhà vàng ra mắt máy bán vàng tự động

Vàng trước ngày vía Thần Tài: Tăng ngược chiều thế giới, nhà vàng ra mắt máy bán vàng tự động -

Khai xuân khởi sắc: Từ tiếng cồng HOSE đến nhịp kết nối toàn cầu

Khai xuân khởi sắc: Từ tiếng cồng HOSE đến nhịp kết nối toàn cầu -

Hình thành hệ sinh thái tài chính toàn diện hiện đại, an toàn và bao trùm

Hình thành hệ sinh thái tài chính toàn diện hiện đại, an toàn và bao trùm

-

Thực phẩm Sao Ta có Tổng giám đốc mới sinh năm 1970 -

NHNN quay lại hút ròng phiên đầu năm, lãi suất tiền gửi vẫn duy trì ở mức cao -

Chứng khoán phiên 24/2: Chỉ số nỗ lực tăng điểm, FPT lại bị xả ròng -

SACOMBANK lên kế hoạch đổi tên thành Ngân hàng Sài Gòn Tài Lộc -

[Ảnh] Lễ đánh cồng khai trương Phiên giao dịch chứng khoán đầu Xuân Bính Ngọ 2026 -

Phấn đấu quy mô thị trường chứng khoán đạt 100% GDP: Sẵn sàng tâm thế thị trường mới nổi -

Vàng đi ngang, chuyên gia khuyên chốt lời nếu đỉnh cũ tái lập

-

VPBankSME - Bệ đỡ tài chính giúp doanh nghiệp xuất khẩu gạo vững vàng trước biến động thị trường

VPBankSME - Bệ đỡ tài chính giúp doanh nghiệp xuất khẩu gạo vững vàng trước biến động thị trường -

Cập nhật giá đơn vị Quỹ liên kết đơn vị của AIA Việt Nam ngày 25/2/2026

Cập nhật giá đơn vị Quỹ liên kết đơn vị của AIA Việt Nam ngày 25/2/2026 -

Chân dung CEO 9X người Việt Nam của Tập đoàn Elon Musk

Chân dung CEO 9X người Việt Nam của Tập đoàn Elon Musk -

Thị trường nhà riêng TP.Thủ Đức và vai trò dẫn dắt trong chu kỳ mới

Thị trường nhà riêng TP.Thủ Đức và vai trò dẫn dắt trong chu kỳ mới -

Izumi City: Sự giao thoa giữa thiên nhiên và mô hình đô thị Modern Township

Izumi City: Sự giao thoa giữa thiên nhiên và mô hình đô thị Modern Township -

Tận hưởng đặc quyền ưu đãi cùng thẻ tín dụng PVcomBank Premier

Tận hưởng đặc quyền ưu đãi cùng thẻ tín dụng PVcomBank Premier