Ông Phạm Nhật Vượng đứng thứ 93 trên bảng xếp hạng tỷ phú thế giới 2026

Ông Phạm Nhật Vượng đứng thứ 93 trên bảng xếp hạng tỷ phú thế giới 2026 -

Ông Phạm Nhật Vượng đứng thứ 93 trên bảng xếp hạng tỷ phú thế giới 2026

Ông Phạm Nhật Vượng đứng thứ 93 trên bảng xếp hạng tỷ phú thế giới 2026 -

Thiết lập cơ chế giám sát nhiều tầng với vốn nhà nước tại doanh nghiệp

Thiết lập cơ chế giám sát nhiều tầng với vốn nhà nước tại doanh nghiệp -

Doanh nghiệp khẩn trương xây dựng kế hoạch nhập khẩu xăng dầu tháng 4/2026

Doanh nghiệp khẩn trương xây dựng kế hoạch nhập khẩu xăng dầu tháng 4/2026 -

GE Vernova công bố khoản đầu tư mới trị giá 200 triệu USD tại Hải Phòng

GE Vernova công bố khoản đầu tư mới trị giá 200 triệu USD tại Hải Phòng -

Ông Eric Chen, Phó chủ tịch cấp cao ASUS: Đừng bán AI, hãy bán giá trị -

Biến số mới tại thị trường hàng không Việt

Theo Quyết định này, Nhà đầu tư chiến lược phải có năng lực tài chính đáp ứng một số tiêu chí cụ thể như: Có vốn chủ sở hữu trên báo cáo tài chính (được kiểm toán bởi một công ty kiểm toán độc lập) thời điểm gần nhất trên 2.000 tỷ đồng, không có nợ xấu, có chỉ số nợ phải trả trên vốn chủ sở hữu không quá 3 lần theo báo cáo tài chính được kiểm toán năm 2015, có lợi nhuận ròng sau thuế dương trong 2 năm (2014-2015) và trên báo cáo tài chính gần nhất năm 2016.

Doanh nghiệp kinh doanh không vi phạm pháp luật, chứng minh được nguồn tài chính có giá trị tối thiểu bằng giá trị cổ phần đăng ký mua, cụ thể: Phải cam kết đặt cọc 30% và có thư bảo lãnh của ngân hàng đối với 70% nguồn tài chính đăng ký mua cổ phần bán cho nhà đầu tư chiến lược khi được Thủ tướng Chính phủ phê duyệt (theo giá khởi điểm chào bán cổ phần lần đầu); thực hiện mua cổ phần đã đăng ký sau khi đấu giá cổ phần công khai theo quy định của pháp luật. Trường hợp từ bỏ quyền mua, nhà đầu tư không được nhận lại tiền đặt cọc.

|

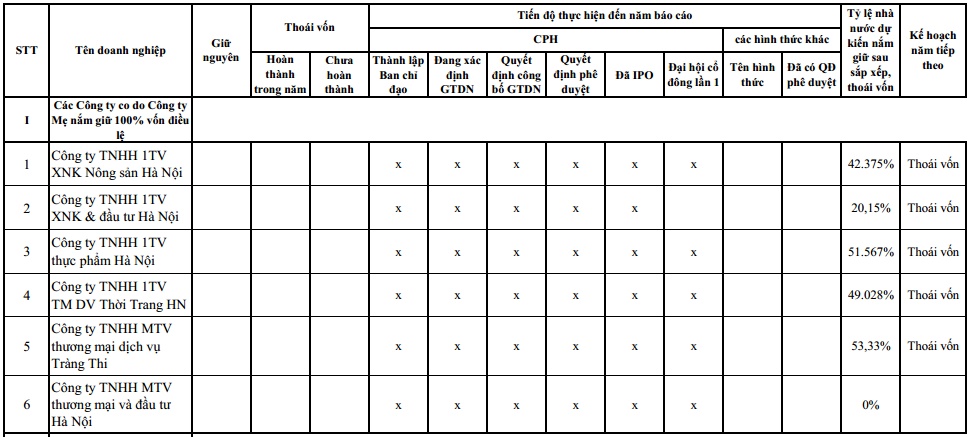

| Tình hình thoái vốn của Hapro tại các công ty con đến năm 2016 |

Trong khi đó, kết quả kinh doanh những năm qua duy trì ở mức ổn định, nhưng tỷ suất lợi nhuận trên doanh thu (ROS) là khá thấp, chỉ đạt khoảng 0,7 - 0,8%.

Theo thông tin trên website của Hapro, năm 2015, tổng doanh thu của Hapro đạt 4.894 tỷ đồng, đạt 96% kế hoạch năm, bằng 106% so với thực hiện năm 2014. Trong đó, doanh thu xuất khẩu đạt 2.7887 tỷ đồng, doanh thu kinh doanh nội địa ước đạt 2.107 tỷ đồng. Lợi nhuận trước thuế năm 2015 đạt 41 tỷ đồng, bằng 122% so với năm 2014.

6 tháng đầu năm 2016, tổng doanh thu của Hapro đạt 2.499 tỷ đồng, lợi nhuận trước thuế 19,4 tỷ đồng.

-

GE Vernova công bố khoản đầu tư mới trị giá 200 triệu USD tại Hải Phòng -

Ông Eric Chen, Phó chủ tịch cấp cao ASUS: Đừng bán AI, hãy bán giá trị -

Biến số mới tại thị trường hàng không Việt -

Cách kê khai và nộp thuế thu nhập cho thuê bất động sản -

Đưa xăng E10 vào lưu thông càng sớm càng tốt -

TP.HCM ưu tiên kiểm tra doanh nghiệp trực tuyến, không có vi phạm sẽ miễn kiểm tra thực tế -

Ngành hàng không chủ động kịch bản ứng phó nguy cơ khủng hoảng nhiên liệu bay

-

Roadshow Vinhomes Green Paradise Cần Giờ sôi động trong ngày 8/3, lan tỏa thông điệp tôn vinh phái đẹp

Roadshow Vinhomes Green Paradise Cần Giờ sôi động trong ngày 8/3, lan tỏa thông điệp tôn vinh phái đẹp -

Tăng cường sản xuất, tiêu thụ than, góp phần đảm bảo an ninh năng lượng quốc gia

Tăng cường sản xuất, tiêu thụ than, góp phần đảm bảo an ninh năng lượng quốc gia -

MICC Group đồng hành ra quân chiến dịch roadshow dự án Vinhomes Green Paradise Cần Giờ tại 3 thành phố lớn

MICC Group đồng hành ra quân chiến dịch roadshow dự án Vinhomes Green Paradise Cần Giờ tại 3 thành phố lớn -

Chuỗi hội nghị quốc tế và hội thảo kỹ thuật tại VietShrimp Asia & Aquaculture Vietnam 2026

Chuỗi hội nghị quốc tế và hội thảo kỹ thuật tại VietShrimp Asia & Aquaculture Vietnam 2026 -

Sôi nổi các hoạt động gắn kết, chào mừng ngày 8/3 tại Vedan Việt nam

Sôi nổi các hoạt động gắn kết, chào mừng ngày 8/3 tại Vedan Việt nam -

Ardingly College Việt Nam sẽ kiến tạo mô hình nội trú Anh Quốc chính thống tại ASEAN

Ardingly College Việt Nam sẽ kiến tạo mô hình nội trú Anh Quốc chính thống tại ASEAN