Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới -

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng -

PV GAS D không đáp ứng điều kiện công ty đại chúng

PV GAS D không đáp ứng điều kiện công ty đại chúng -

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn

|

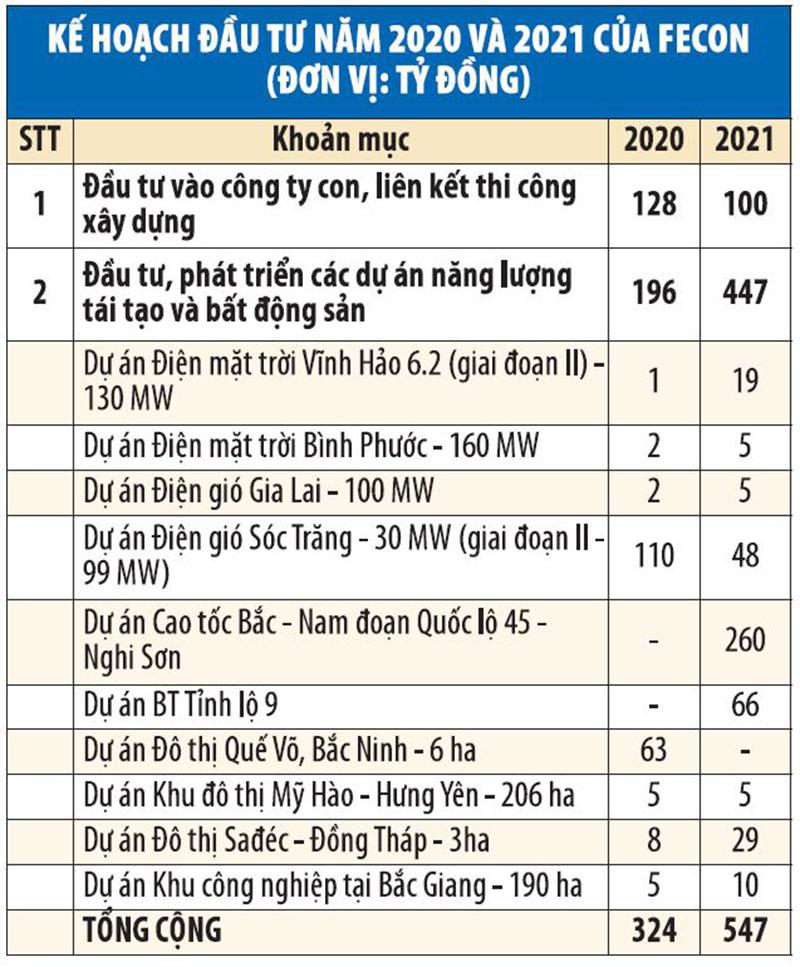

| FECON đang dồn lực đầu tư vào năng lượng sạch và năng lượng tái tạo với hàng loạt dự án "khủng" |

Lộ diện nhà đầu tư chiến lược mới

Ngày 18/6 tới đây, FECON (mã FCN, sàn HOSE) sẽ tổ chức kỳ họp Đại hội đồng cổ đông (ĐHĐCĐ) thường niên năm 2020 tại TP. Hà Nội. Nội dung đáng chú ý tại kỳ họp lần này là việc FECON đưa ra tờ trình về việc huy động vốn thông qua phát hành cổ phần riêng lẻ cho nhà đầu tư chiến lược.

Cụ thể, FECON sẽ phát hành 32 triệu cổ phần với tổng giá trị phát hành dự kiến tối thiểu là 480 tỷ đồng (tương đương 15.000 đồng/cổ phần). Mục đích của đợt phát hành là tăng nguồn vốn chủ sở hữu để nâng cao năng lực tài chính, quy mô hoạt động, tạo cơ sở phát triển bền vững, an toàn, hiệu quả, thực hiện thành công chiến lược phát triển 2020-2025 của FECON.

Với số tiền dự kiến thu về, FECON sẽ dùng 278 tỷ đồng đầu tư góp vốn vào 4 công ty con gồm Công ty cổ phần Năng lượng FECON (FCP), Công ty cổ phần Cọc khoan và Kết cấu ngầm FECON (FDB), Công ty cổ phần Thi công cọc và Xây dựng FECON (FPL), Công ty cổ phần Thi công cọc FECON số 1 (FCPL1). 202 tỷ đồng còn lại được bổ sung vốn lưu động công ty mẹ.

Điều đáng nói là, từ tháng 12/2019 đến nay, cổ phiếu FCN chủ yếu giao dịch ở ngưỡng giá thấp, khoảng 9.000 - 10.000 đồng/cổ phần. Cá biệt, giai đoạn thị trường bị ảnh hưởng do Covid-19, cổ phiếu FCN đã “chạm đáy” ở mức giá 6.500 đồng/cổ phần hồi tháng 3/2020. Mặc dù vậy, kế hoạch chào bán cổ phần với giá phát hành cao hơn thị giá của FECON không hề “viển vông”.

Theo nguồn tin không chính thức, tại thời điểm năm 2019, cổ đông lớn nhất của FECON là Raito Kogyo đã chuyển đổi từ 2 lô trái phiếu thành 19,5 triệu cổ phiếu FCN với giá xấp xỉ 27.000 đồng/cổ phần, trong khi giá giao dịch trên sàn tại thời điểm đó chỉ bằng hơn một nửa.

Bên cạnh đó, theo thông tin mà phóng viên Báo Đầu tư nắm được, dù đặt ra một số điều kiện về đối tượng và tiêu chí chào bán, song toàn bộ số cổ phần này đã được dự kiến bán cho China HarBour Engineering (CHEC) - một doanh nghiệp có ngành nghề khá tương đồng với FECON, bao gồm hạ tầng, năng lượng, cầu cảng và bất động sản.

CHEC là đơn vị thành viên phụ trách phát triển thị trường quốc tế của China Communication Construction (CCCC - công ty xếp hạng thứ 93 trong danh sách Global Fortune 500 trong năm 2019, với doanh thu đạt 88,14 tỷ USD). CHEC hiện có 80 chi nhánh và văn phòng đại diện trên toàn cầu tại hơn 100 quốc gia và vùng lãnh thổ, doanh thu năm 2019 đạt trên 12 tỷ USD, đang triển khai khoảng 224 dự án trên toàn thế giới.

Nếu đợt phát hành sắp tới thành công, tỷ lệ sở hữu của CHEC tại FECON sau khi chào bán là 20,32%. Điều này đồng nghĩa với việc CHEC sẽ trở thành cổ đông lớn nhất của FECON, bởi 2 cổ đông lớn nhất hiện tại của FECON là Raito Kogyo đang nắm 18,57% và PYN Elite Fund là 17,3%. Sau khi “pha loãng” cổ phiếu, tỷ lệ nắm giữ của 2 ông lớn này sẽ còn giảm xuống.

|

Thận trọng hơn với chiến lược tăng trưởng

Tại kỳ họp lần này, FECON sẽ trình ĐHĐCĐ thông qua việc phát hành 100 tỷ đồng trái phiếu với lãi suất cố định 11%/năm. Thực chất, đợt phát hành này đã được thực hiện từ tháng 12/2019, với 12 nhà đầu tư cá nhân mua thành công.

Bên cạnh đó, FECON cũng đề xuất phương án chia cổ tức 5% tiền mặt với giá trị gần 60 tỷ đồng, 5% bằng cổ phiếu. Sau khi trích các quỹ, FECON còn lại xấp xỉ 30 tỷ đồng lợi nhuận chưa phân phối.

Năm 2020, FECON trình kế hoạch doanh thu hợp nhất 4.000 tỷ đồng, lợi nhuận sau thuế hợp nhất 233 tỷ đồng, lần lượt tăng 29% và 10% so với thực hiện năm 2019. Kế hoạch này có sự điều chỉnh nhẹ so với chỉ tiêu giai đoạn 2019-2024 mà FECON đã công bố tại kỳ họp ĐHĐCĐ thường niên năm 2019.

FECON cũng điều chỉnh kế hoạch doanh thu, lợi nhuận cho các năm tiếp theo với một chiến lược thận trọng. Theo kế hoạch cũ, FECON phấn đấu đạt doanh thu 10.000 tỷ đồng vào năm 2023, thì theo chiến lược mới, mốc doanh thu này sẽ đạt được vào năm 2025. Một chỉ tiêu khác là lợi nhuận sau thuế từng được FECON đặt mục tiêu sẽ gia nhập “câu lạc bộ ngàn tỷ” năm 2023, thì nay được điều chỉnh xuống còn 825 tỷ đồng vào năm 2025.

Theo ông Phạm Việt Khoa, Chủ tịch HĐQT FECON, các chỉ tiêu chính được điều chỉnh “sát với diễn biến tình hình thực tế”.

Bên cạnh đó, một chiến lược kinh doanh mang tính “chuyển mình” được FECON xác định sẽ tập trung trong năm nay và những năm tiếp theo là xây dựng và phát triển năng lực và nguồn lực thực hiện các dự án theo hình thức tổng thầu (EPC). Cùng với các mảng đầu tư vào hạ tầng giao thông, năng lượng sạch và năng lượng tái tạo, FECON cho biết, sẽ mở rộng đầu tư vào lĩnh vực phát triển đô thị và khu công nghiệp. Đây chắc hẳn cũng là đáp án cho động thái CHEC trở thành cổ đông lớn nhất của FECON.

-

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn -

Thực phẩm Sao Ta ước tính doanh thu năm 2025 đạt 300,53 triệu USD -

Thép Nam Kim tạm dừng kế hoạch phát hành tối đa 4,5 triệu cổ phiếu ESOP -

Thiên Long công bố kết quả kinh doanh 11 tháng: Doanh thu tăng gần 10%, củng cố đà phục hồi -

Xây dựng và Giao thông Bình Dương sẽ chào bán 35 triệu cổ phiếu năm 2026 -

Đại gia Ngô Thu Thuý sắp đưa hơn 56,47 triệu cổ phiếu Âu Lạc lên UPCoM

-

Bitexco Nam Long: Giữ vững sản xuất, hướng tới tăng trưởng bền vững

Bitexco Nam Long: Giữ vững sản xuất, hướng tới tăng trưởng bền vững -

Coca-Cola Tết Fest 20926: Cùng “dệt” nên Tết mới với không gian trải nghiệm đa điểm

Coca-Cola Tết Fest 20926: Cùng “dệt” nên Tết mới với không gian trải nghiệm đa điểm -

“Kiệt tác” cầm tay giá trăm triệu được doanh nhân Việt săn đón

“Kiệt tác” cầm tay giá trăm triệu được doanh nhân Việt săn đón -

SeABank thông báo mời thầu

SeABank thông báo mời thầu -

Vietbank trao tặng kim cương trị giá 500 triệu đồng đến khách hàng

Vietbank trao tặng kim cương trị giá 500 triệu đồng đến khách hàng -

Đất Việt Green Park tung chính sách “lộc vàng may mắn” đầu xuân

Đất Việt Green Park tung chính sách “lộc vàng may mắn” đầu xuân