Nhà máy Lọc dầu Dung Quất vận hành công suất 124-125% dịp Tết Bính Ngọ

Nhà máy Lọc dầu Dung Quất vận hành công suất 124-125% dịp Tết Bính Ngọ -

Nhà máy Lọc dầu Dung Quất vận hành công suất 124-125% dịp Tết Bính Ngọ

Nhà máy Lọc dầu Dung Quất vận hành công suất 124-125% dịp Tết Bính Ngọ -

Tổng giám đốc Ford Việt Nam: Không phải thị trường nào Ford cũng được đón nhận, yêu mến như ở Việt Nam

Tổng giám đốc Ford Việt Nam: Không phải thị trường nào Ford cũng được đón nhận, yêu mến như ở Việt Nam -

Chính sách cho người lao động khi cơ cấu lại vốn nhà nước tại doanh nghiệp

Chính sách cho người lao động khi cơ cấu lại vốn nhà nước tại doanh nghiệp -

Đà Nẵng ưu tiên khơi thông nguồn lực, tạo điều kiện thuận lợi nhất cho doanh nghiệp

Đà Nẵng ưu tiên khơi thông nguồn lực, tạo điều kiện thuận lợi nhất cho doanh nghiệp -

Hàng không nỗ lực bảo đảm khai thác an toàn, thông suốt dịp Tết Nguyên đán 2026 -

Kế hoạch thực hiện lộ trình áp dụng tỷ lệ phối trộn nhiên liệu sinh học

|

| Nhà máy sản xuất thuốc thú y và thức ăn chăn nuôi của Nova Consumer. Ảnh: Lê Toàn |

Thương vụ IPO hấp dẫn?

Tuần qua, Nova Consumer (Nova Group) tiết lộ đồng loạt thông tin liên quan việc IPO và niêm yết cổ phiếu. Tên tuổi này đang thực hiện báo chào bán 10,9 triệu cổ phiếu (tương đương 10% vốn điều lệ hiện tại), với giá chào bán tối thiểu là 43.462 đồng/cổ phiếu. Ước tính, theo mức giá chào bán, thì Nova Consumer có mức định giá pre-IPO vào khoảng hơn 4.700 tỷ đồng và định giá sau chào bán là 5.200 tỷ đồng (tương đương gần 220 triệu USD).

Mức giá này được lãnh đạo doanh nghiệp khẳng định là tương đối hấp dẫn với những nhà đầu tư tham gia vào đợt IPO, bởi cổ phiếu vẫn còn rất nhiều tiềm năng để nhà đầu tư có thể có được lợi nhuận trong thời gian tới. Chưa kể Nova Consumer kỳ vọng có thể đạt đến mục tiêu vốn hoá vượt ngưỡng 1 tỷ USD trong 3 năm tới, gấp 4 lần so với hiện tại.

Bởi thế, lãnh đạo này cũng tiết lộ cổ phiếu của Nova Consumer đã nhận được sự quan tâm rất lớn từ các nhà đầu tư. Trong đó, có hai tổ chức đầu tư quốc tế, với lượng đặt mua vượt trên hai lần số lượng cổ phiếu Công ty chào bán.

Giới tư vấn đầu tư cho rằng, việc Nova Consumer IPO thời điểm thị trường đang tốt, nên kiểu gì cũng có nhà đầu tư tham gia. Tuy nhiên, với mảng thực phẩm và đồ uống (F&B) thì chắc phải có thêm thời gian quan sát tính hiệu quả của nó. Thậm chí, có nhà phân tích cổ phiếu còn cho rằng, tuy tên công ty là Nova Consumer, nhưng hoạt động chủ yếu trong lĩnh vực chăn nuôi/thức ăn chăn nuôi và thú y.

Trong khi đó, ở lĩnh vực thú y, Nova Consumer đang là cổ đông chiến lược tại Công ty cổ phần Thuốc thú y Trung ương (VET) với số cổ phần đang nằm giữ 12,18% tính đến thời điểm tháng 6/2021. Lợi nhuận của VET liên tục lao dốc kể từ thời điểm dịch Covid-19 đến nay.

Riêng ở mảng thức ăn chăn nuôi, năm 2021, Masan MEATLife đã quyết định rút chân khỏi cuộc đua này, vốn là sân chơi của các doanh nghiệp ngoại như C.P, Greenfeed, Cargill Việt Nam, Emivest, De Heus Việt Nam... Theo đó, De Heus Việt Nam (công ty con của Royal De Heus Group - Hà Lan) sẽ tiếp quản mảng kinh doanh thức ăn chăn nuôi và đầu tư từ 600 đến 700 triệu USD vào chuỗi cung ứng đạm động vật tại Việt Nam.

Cuối năm 2012, Masan thành lập Masan Agri để mua 40% cổ phần của Công ty cổ phần Việt - Pháp sản xuất thức ăn gia súc (Proconco). Đến cuối năm 2014, Masan tuyên bố đã thoái toàn bộ vốn khỏi Masan Agri, không còn lợi ích tại Proconco. Đến tháng 4/2015, tập đoàn này lại công bố đã mua 52% và 70% cổ phần của Proconco và Công ty cổ phần Dinh dưỡng nông nghiệp Quốc tế (Anco), bằng việc mua 99,99% cổ phần của Công ty TNHH Sam Kim. Tập đoàn sau đó đã đổi tên Sam Kim thành Công ty TNHH Masan Nutri-Science. Động thái này giúp Masan có trong tay một nền tảng lớn trong ngành thức ăn chăn nuôi.

Cùng với Dabaco, Hòa Phát, Masan đã đại diện cho các doanh nghiệp Việt Nam tham gia thị trường tỷ USD này. Giờ đây là Nova Consumer. Và dễ hiểu khi trong ngành hàng tiêu dùng (consumer) thì các nhà đầu tư quan tâm mảng F&B nhất. Hiện tên tuổi này đang cho thấy sẽ mở rộng rầm rộ mảng F&B nhưng chưa đóng góp vào lợi nhuận nhiều.

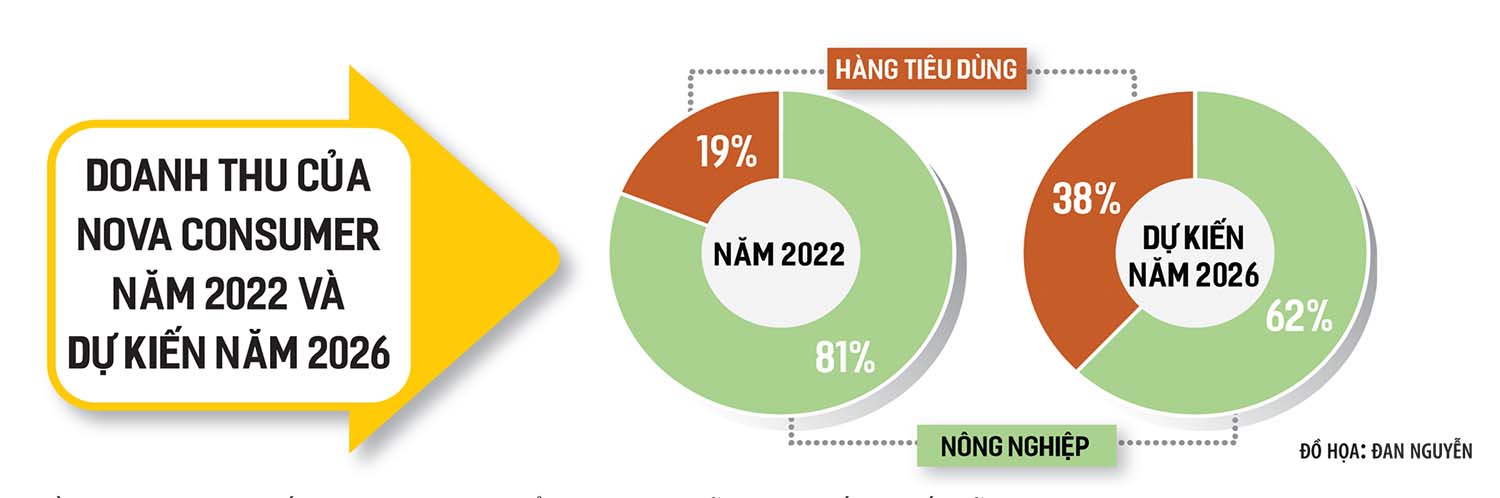

Năm 2021, Công ty ghi nhận doanh thu và lợi nhuận sau thuế và lợi ích cổ đông thiểu số lần lượt 3.504 tỷ đồng và 318 tỷ đồng. Trong đó, tỷ trọng doanh thu của Nova Consumer chủ yếu đến từ ngành nông nghiệp khi đang chiếm 74%, còn lại là hàng tiêu dùng.

Nhưng từ năm 2021, Nova Consumer bắt đầu mở rộng sang mảng kinh doanh hàng tiêu dùng để khép kín chuỗi giá trị từ trang trại đến bàn ăn. Kỳ vọng đến năm 2026, hàng tiêu dùng sẽ có sự tăng trưởng rất nhanh với 79% trên tổng doanh thu và 21% cho ngành nông nghiệp.

Đặc biệt, Nova Consumer đang mở rộng mảng trang trại để phục vụ nguồn vào cho các sản phẩm tiêu dùng, nhưng doanh nghiệp sẽ không bán thịt heo nóng nữa, mà chuyển sang thịt mát. Đây cũng là chiến lược nối gót theo Masan MEATLife khi tên tuổi này đang tập trung vào mảng thịt mát MEATDeli.

Masan đặt mục tiêu, đến năm 2022, hệ thống phân phối sẽ tiếp tục được mở rông lên 300 cửa hàng MEATDeli, 4.400 đại lý và 400 cửa hàng CVLife - mô hình mini mall tích hợp nhiều tiện ích thuộc hệ sinh thái “Point of Life” để hướng tới mục tiêu trước năm 2025, Công ty đạt 10% thị phần thị trường thịt trị giá 15 tỷ USD và biên EBITDA +20%.

Dẫu vậy, đại diện Nova Consumer từng khẳng định sẽ không giành thị phần với bất cứ đối thủ nào. Và với dư địa rất lớn, với xu hướng tiêu dùng chuyển đổi cùng với nhiều lợi thế khác, Nova Consumer có thể thành công trong chiến lược mở rộng ngành hàng của mình.

Trong khi đó, ngành F&B đang phát triển rất nóng ở Việt Nam hiện tại và tương lai vì sẽ tăng trưởng theo nền kinh tế và thu nhập đầu người của người dân. Trong khi mảng thú y chưa cho thấy độ hấp dẫn, nên đây chỉ là mảng phụ trợ.

“Nếu mảng F&B sẽ đánh thẳng trực tiếp vào người dùng, khi có điều kiện hơn họ sẽ chi tiêu ăn uống, phục vụ bản thân nhiều hơn, thì mảng thú y tùy vào sở thích của mỗi người, hiện chỉ có một tỷ lệ % nhất định”, đại diện Công ty Chứng khoán VCSC cho hay.

Nova Consumer được Nova Group “khai sinh” đúng thời điểm đại dịch hoành hành (tháng 4/2021) qua việc đổi tên Công ty cổ phần Anova nhằm phát triển mảng thực phẩm, thức uống, dinh dưỡng, hiện thực hóa mô hình 3F - chuỗi sản xuất thực phẩm khép kín từ trang trại đến bàn ăn. Bởi xuất thân của Nova là trong ngành nông nghiệp, có bề dày hoạt động gần 30 năm và gặt hái nhiều thành tựu đáng kể với các thương hiệu như BIO Pharmachemie, AnovaPharma; AnovaFeed; Anova Farm… do đó việc quay trở lại tham gia sản xuất và phân phối hàng tiêu dùng, trực tiếp làm ra các sản phẩm có nguồn gốc từ nông nghiệp là lộ trình tất yếu và năm 2021 là thời điểm chín muồi để ra mắt.

Trước mắt, Nova Consumer có 3 nhóm ngành là thực phẩm - thức uống - dinh dưỡng. Trong đó nhóm ngành thực phẩm, chế biến và phân phối các loại thịt gia súc, gia cầm được nuôi tại các trang trại thuộc Anova. Như vậy, Nova Consumer chính thức bước vào thị trường cạnh tranh với Masan, CP Group trên sân nhà.

|

Viên ngọc quý được trao cho người biết mài sáng

Trước khi nhảy vào ngành hàng tiêu dùng, Nova Consumer đã đầu tư hơn 200 triệu USD để quy tụ nhiều thương hiệu tiêu dùng về hệ sinh thái của mình. Một trong số các thương hiệu đình đám là cà phê PhinDeli của Phạm Đình Nguyên.

Hiện một số quán cafe PhinDeli đã mọc lên tại vị trí đắc địa ở quận 1, TP.HCM. PhinDeli nhắm đến đối tượng khách hàng với nhu cầu hương vị cà phê phin, chất lượng cao, tiện dụng, an toàn và giá cả hợp với số đông.

Đầu năm 2018, ông Phạm Đình Nguyên chia sẻ, đã phát triển hơn 2.000 điểm bán PhinDeli tại 40 tỉnh, thành phố trên cả nước, trung bình bán khoảng 50.000 ly mỗi ngày. Ngoài cà phê take-away, PhinDeli còn kinh doanh một số sản phẩm cà phê hòa tan.

Trước Nova Consumer, PhinDeli đã từng định “bán mình” cho Kinh Đô khi tập đoàn này muốn hợp tác để bước chân vào thị trường cà phê, khai thác thị trường nội địa và xuất khẩu sang Mỹ. Tuy nhiên, hợp tác này không thành, cuối cùng PhinDeli đã về với Nova Consumer.

Ngoài ra, Nova Consumer đã mua Cầu Đất Farm từ Seedcom. Seedcom mua lại mảng cà phê của Cầu Đất Farm ở Đà Lạt vào tháng 3/2018. Sau đó sáp nhập vào Công ty TNHH TMDV Trà Cà phê Việt Nam - doanh nghiệp quản lý chuỗi The Coffee House. Hiện Cầu Đất Farm có 2 sản phẩm chủ lực là cà phê, trà.

Khi đó, đại diện Seedcom khẳng định, viên ngọc quý sẽ được trao cho người biết mài sáng nó.

Như vậy, ngoài mảng cà phê khi mua lại PhinDeli và Cầu Đất Farm, nhượng quyền Gloria Jean’s Coffee từ đối tác Australia, thì Nova Consumer vẫn phải đi tìm kiếm những mảnh ghép tiếp theo trong cuộc chơi ngành hàng tiêu dùng của mình.

Trước mắt, nếu đợt IPO nói trên thành công, lượng vốn Nova Consumer huy động dự kiến vào khoảng 474 tỷ đồng. Số tiền huy động được, doanh nghiệp sẽ dùng 430 tỷ đồng để mua lại phần vốn Công ty TNHH Thực phẩm Mặt trời mọc (Sunrie Food) thuộc sở hữu Công ty cổ phần Đầu tư tiêu dùng và gần 35 tỷ đồng để góp vốn vào công ty này. Phần còn lại bổ sung vào vốn lưu động.

“Sunrie Food đang gián tiếp sở hữu Công ty Anco Farmily Food, là doanh nghiệp có hệ thống phân phối với 80.000 điểm bán lẻ truyền thống, cùng với hơn 4.000 điểm bán lẻ tại siêu thị, nên đây là một bàn đạp rất tốt để chúng tôi tiến vào ngành hàng tiêu dùng trong thời gian tới”, đại diện Nova Consumer nói.

Công ty Anco Farmily Food đã có cơ sở sản xuất, đặc biệt là các sản phẩm liên quan đến nền tảng thịt. Đồng thời, doanh nghiệp này đã có một danh mục hàng hóa khá tốt trên thị trường như xúc xích, bánh gạo và đồ hộp. Các sản phẩm liên quan đến xúc xích như Xuxifarm, Bé khỏe đã có chỗ đứng nhất định trên thị trường với thị phần đạt 30%.

Theo ông Nguyễn Minh Hải, Giám đốc khối tài chính kế toán Nova Consumer, ngoài các chỉ số tài chính của Sunrie Food khá lành mạnh, Công ty còn chọn Sunrie Food để M&A vì có hệ thống phân phối khá tốt và có mảng kinh doanh Food, với sản phẩm thực phẩm, thức uống và sản phẩm dinh dưỡng.

Với Nova Consumer, mục tiêu của NovaGroup khi quyết lấn sân sang thị trường tiêu dùng bởi tập đoàn hướng tới một hệ sinh thái toàn diện, cùng với Nova Services Group nhằm mang lại giá trị gia tăng thêm cho các nhà đầu tư bất động sản, tăng chất lượng phục vụ lẫn trải nghiệm đẳng cấp cho cộng đồng dân cư của Novaland, cũng như du khách đến với các điểm đến do Novaland phát triển.

-

Nhà máy Lọc dầu Dung Quất vận hành công suất 124-125% dịp Tết Bính Ngọ

Nhà máy Lọc dầu Dung Quất vận hành công suất 124-125% dịp Tết Bính Ngọ -

Tổng giám đốc Ford Việt Nam: Không phải thị trường nào Ford cũng được đón nhận, yêu mến như ở Việt Nam

Tổng giám đốc Ford Việt Nam: Không phải thị trường nào Ford cũng được đón nhận, yêu mến như ở Việt Nam -

Chính sách cho người lao động khi cơ cấu lại vốn nhà nước tại doanh nghiệp

Chính sách cho người lao động khi cơ cấu lại vốn nhà nước tại doanh nghiệp -

Đà Nẵng ưu tiên khơi thông nguồn lực, tạo điều kiện thuận lợi nhất cho doanh nghiệp

Đà Nẵng ưu tiên khơi thông nguồn lực, tạo điều kiện thuận lợi nhất cho doanh nghiệp

-

Hàng không nỗ lực bảo đảm khai thác an toàn, thông suốt dịp Tết Nguyên đán 2026 -

Kế hoạch thực hiện lộ trình áp dụng tỷ lệ phối trộn nhiên liệu sinh học -

Thương nhân phân phối xăng dầu trả Giấy phép kinh doanh -

Hãng xe máy điện YADEA sắp khánh thành nhà máy tại Bắc Ninh -

Nhiều mặt hàng nhập khẩu từ Campuchia được hưởng thuế suất ưu đãi đặc biệt 0% -

Kích hoạt ngành xe điện tại Hưng Yên: MOVE gia nhập đường đua công nghệ -

Ngăn ngừa nguy cơ Việt Nam trở thành điểm trung chuyển phế liệu

-

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026 -

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện -

Khánh thành, thông xe công trình cầu vượt Thanh Hà

Khánh thành, thông xe công trình cầu vượt Thanh Hà -

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ -

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam -

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?