Tập đoàn KCN Việt Nam khởi công KCN Phúc Điền - Hải Phòng

Tập đoàn KCN Việt Nam khởi công KCN Phúc Điền - Hải Phòng -

Tập đoàn KCN Việt Nam khởi công KCN Phúc Điền - Hải Phòng

Tập đoàn KCN Việt Nam khởi công KCN Phúc Điền - Hải Phòng -

Bước khởi đầu thuận lợi cho tăng trưởng 2 con số

Bước khởi đầu thuận lợi cho tăng trưởng 2 con số -

Chiến trường thuế quan đổi chỗ - Bài 3: Ma trận thuế quan mới - Cuộc tái sắp xếp của các quốc gia xuất khẩu

Chiến trường thuế quan đổi chỗ - Bài 3: Ma trận thuế quan mới - Cuộc tái sắp xếp của các quốc gia xuất khẩu -

Bố trí vốn hơn 12 ngàn tỷ đồng trong năm 2026 cho các dự án phục vụ Hội nghị APEC

Bố trí vốn hơn 12 ngàn tỷ đồng trong năm 2026 cho các dự án phục vụ Hội nghị APEC -

Hà Nội tăng tốc giải ngân đầu tư công, tạo lực đẩy tăng trưởng -

Công bố quy hoạch Cảng Hàng không quốc tế Đà Nẵng

|

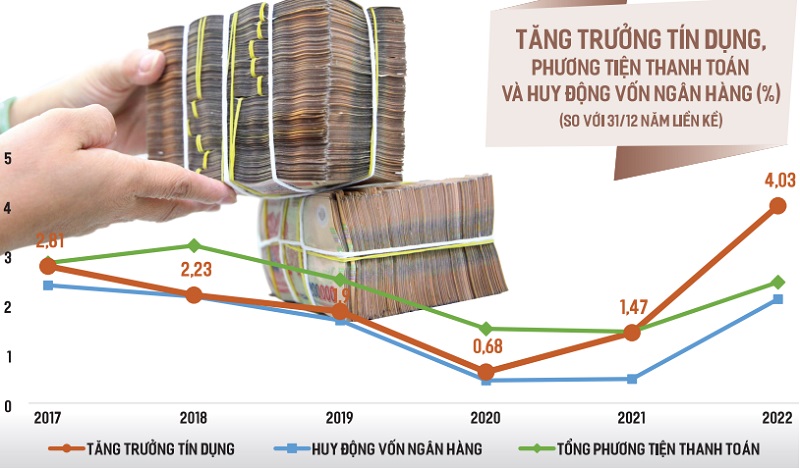

| Trong tháng 3/2022, tín dụng ngân hàng tăng hơn 2%. Ảnh: Đức Thanh |

Rầm rộ đổ vốn vào bất động sản, ngân hàng kín room

Giá bất động sản không ngừng tăng từ đầu năm đến nay, sốt đất diễn ra tại nhiều địa phương trên cả nước, khiến người dân ồ ạt đổ vốn vào lĩnh vực này. Tín dụng ngân hàng quý I/2022 cũng tăng hơn 4%, gấp 2,5 lần mức tăng cùng kỳ năm ngoái, riêng tín dụng tháng 3/2022 tăng tới hơn 2%.

Trong bối cảnh sức cầu của nền kinh tế vẫn phục hồi chậm (CPI bình quân quý I/2022 tăng 1,92%, chủ yếu do giá lương thực, xăng dầu tăng, không phải do sức cầu tăng), nhiều khả năng, tín dụng tăng mạnh không phải do nhu cầu vay sản xuất, kinh doanh phục hồi.

“Sản xuất, kinh doanh gặp nhiều khó khăn, nhưng tín dụng vẫn tăng trưởng tốt. Điều này chứng tỏ dòng tiền chủ yếu đi vào bất động sản”, ông Lã Giang Trung, Tổng giám đốc Passion Investment nhận định.

Việc một số ngân hàng mới đây thông báo tạm dừng hoặc hạn chế cho vay bất động sản khiến nhận định trên càng có cơ sở. Cụ thể, mới đây, Sacombank và Techcombank đã chỉ đạo tạm dừng hoặc hạn chế cho vay bất động sản. Trong đó, Sacombank ngừng cấp tín dụng đối với lĩnh vực bất động sản từ nay đến hết tháng 6/2022. Còn Techcombank tạm dừng giải ngân các khoản vay mua bất động sản đã có giấy chứng nhận và vay thứ cấp mua bất động sản kể từ ngày 25/3/2022, yêu cầu các đơn vị dời lịch giải ngân sang ngày 1/4/2022.

Bà Nguyễn Đức Thạch Diễm, Tổng giám đốc Sacombank cho biết, hạn mức tín dụng được tạm cấp trong năm 2022 không nhiều, Ngân hàng sẽ hạn chế cho vay bất động sản để tập trung vốn vào các lĩnh vực ưu tiên như nông nghiệp, xuất khẩu, công nghiệp hỗ trợ…

Dù vậy, nhiều chuyên gia phán đoán, đầu năm nay, Ngân hàng Nhà nước mới cấp tạm room tín dụng ở mức thấp cho các ngân hàng và có thể đang xem xét nới thêm room. Những ngân hàng nào tập trung cho vay lĩnh vực ưu tiên sẽ có nhiều lợi thế. Chính vì vậy, có thể, một số ngân hàng thương mại tạm hãm phanh cho vay bất động sản chính là để đợi cấp room mới. Năm ngoái, Ngân hàng Nhà nước cũng cấp room tín dụng thận trọng đầu năm, sau đó lần lượt có thêm 2 đợt nới room tín dụng cho các ngân hàng, dựa trên khả năng tăng trưởng cũng như chất lượng tín dụng của các ngân hàng.

|

| Hoạt động sản xuất, kinh doanh gặp nhiều khó khăn, nhưng tín dụng quý I/2022 vẫn tăng trưởng tốt có thể do dòng tiền chủ yếu chảy vào lĩnh vực bất động sản |

Tín dụng bất động sản: Rủi ro không nằm ở các con số

TS. Cấn Văn Lực nhận định, thời gian qua, do mặt bằng lãi suất cho vay rẻ, người dân tăng vay mua nhà, sửa nhà, đầu tư nhà đất. Cho vay mua nhà, sửa nhà tăng 15-16%, trong khi tín dụng kinh doanh bất động sản chỉ tăng 7-8%.

“Hiện nay, tổng dư nợ cho vay bất động sản khoảng 2 triệu tỷ đồng, chiếm 20% tổng dư nợ tín dụng cả nền kinh tế. Trong đó, có 65% dư nợ tín dụng bất động sản là vay mua nhà, sửa nhà. Tất nhiên, có sự nhập nhèm giữa vay mua nhà, sửa nhà với đầu cơ bất động sản, nhưng tỷ trọng không đáng ngại”, TS. Cấn Văn Lực khẳng định.

Mặc dù vậy, nhiều ý kiến cũng cảnh báo, rất có thể, cho vay bất động sản cao hơn con số báo cáo do lẩn khuất trong tín dụng bán lẻ, trái phiếu doanh nghiệp. TS. Lê Xuân Nghĩa, chuyên gia ngân hàng cho rằng, tình trạng ngân hàng cho vay sân sau bất động sản (đặc biệt là qua trái phiếu doanh nghiệp) đang cao kỷ lục. Trong khi đó, giá đất trên thị trường lại tăng vọt hơn một năm gần đây và nhiều phân khúc có dấu hiệu bong bóng.

“Nếu bong bóng bất động sản thực sự xảy ra, thanh khoản thị trường sẽ đóng băng, an toàn hệ thống ngân hàng sẽ bị ảnh hưởng, vì hầu như toàn bộ tài sản đảm bảo của ngân hàng là bất động sản”, TS. Lê Xuân Nghĩa cảnh báo.

Điều đáng mừng là thời gian qua, ngân hàng hầu như không tham gia cho vay đầu tư đất nền, phân khúc sốt ảo nhất hiện nay. Tuy vậy, một khi bong bóng bất động sản xuất hiện, toàn bộ thị trường sẽ bị ảnh hưởng.

Ngoài ra, nhiều nhà đầu tư cũng tỏ ra lo ngại khi một số doanh nghiệp bất động sản lớn đang bị cơ quan chức năng để mắt tới. Nếu ông chủ các dự án bất động sản lớn này vướng vòng lao lý, thì hàng ngàn sản phẩm bất động sản có nguy cơ đình đốn, tiềm ẩn nguy cơ vỡ trận cho cả thị trường, gây thiệt hại lớn cho cả nhà đầu tư và ngân hàng.

Mặc dù thời gian qua, Ngân hàng Nhà nước đã nỗ lực kiểm soát chặt tín dụng lĩnh vực rủi ro và làm sạch quan hệ sở hữu chéo của ngân hàng với doanh nghiệp sân sau, song theo các chuyên gia, mối quan hệ này ngày càng phức tạp và không dễ kiểm soát.

“Ngân hàng Nhà nước đang có các cơ chế kiểm soát tín dụng bất động sản khá hiệu quả, song để tăng hiệu lực quản lý, cần tiến hành kiểm tra, giám sát chặt chẽ hơn nữa để hướng tín dụng chảy vào sản xuất”, PGS-TS Đinh Trọng Thịnh khuyến nghị.

-

Bố trí vốn hơn 12 ngàn tỷ đồng trong năm 2026 cho các dự án phục vụ Hội nghị APEC -

Hà Nội tăng tốc giải ngân đầu tư công, tạo lực đẩy tăng trưởng -

Công bố quy hoạch Cảng Hàng không quốc tế Đà Nẵng -

Hà Nội tăng tốc triển khai Vành đai 4 và tuyến kết nối sân bay Gia Bình -

TP.HCM bãi bỏ quyết định đầu tư dự án Khu phức hợp Nhà Rồng - Khánh Hội -

Vốn FDI chảy mạnh vào Hà Nội, đạt hơn 335 triệu USD trong hai tháng đầu năm 2026 -

Hà Nội tăng tốc giải ngân đầu tư công ngay từ đầu năm 2026

-

Chiến lược bứt phá và tư duy hệ sinh thái sống tinh gọn tại Nội thất Erica

Chiến lược bứt phá và tư duy hệ sinh thái sống tinh gọn tại Nội thất Erica -

AWS Vietnam: Thúc đẩy giai đoạn phát triển mới cho chuyển đổi số và AI tại Việt Nam

AWS Vietnam: Thúc đẩy giai đoạn phát triển mới cho chuyển đổi số và AI tại Việt Nam -

Dược phẩm Đông Á đề xuất dự án nông nghiệp kết hợp với du lịch tại Gia Lai

Dược phẩm Đông Á đề xuất dự án nông nghiệp kết hợp với du lịch tại Gia Lai -

Chủ tịch Gamuda Land Việt Nam: An cư không chỉ là sở hữu, mà là lựa chọn môi trường sống có chiều sâu

Chủ tịch Gamuda Land Việt Nam: An cư không chỉ là sở hữu, mà là lựa chọn môi trường sống có chiều sâu -

Hai điểm quan trọng cần quan tâm khi đầu tư kinh doanh xe du lịch cao cấp

Hai điểm quan trọng cần quan tâm khi đầu tư kinh doanh xe du lịch cao cấp -

Affina Việt Nam và Marsh Việt Nam: Số hóa phúc lợi doanh nghiệp

Affina Việt Nam và Marsh Việt Nam: Số hóa phúc lợi doanh nghiệp