Xuất khẩu trước bài toán cán đích 550 tỷ USD

Xuất khẩu trước bài toán cán đích 550 tỷ USD -

Xuất khẩu trước bài toán cán đích 550 tỷ USD

Xuất khẩu trước bài toán cán đích 550 tỷ USD -

Mở rộng điểm bán tại nông thôn - Động lực tăng trưởng giúp mảng bán lẻ của Masan bứt phá

Mở rộng điểm bán tại nông thôn - Động lực tăng trưởng giúp mảng bán lẻ của Masan bứt phá -

Masterise Homes “vươn mình ra biển lớn” tại WeChoice Awards 2025: Câu chuyện tái định hình chất lượng không gian sống của người Việt

Masterise Homes “vươn mình ra biển lớn” tại WeChoice Awards 2025: Câu chuyện tái định hình chất lượng không gian sống của người Việt -

Hãng tàu ngoại rục rịch tăng phụ phí xếp dỡ container tại cảng

Hãng tàu ngoại rục rịch tăng phụ phí xếp dỡ container tại cảng -

EVN trao thầu EPC xây Nhà máy điện Quảng Trạch II -

Vietnam Airlines mở đường bay thẳng Hà Nội - Amsterdam từ tháng 6/2026

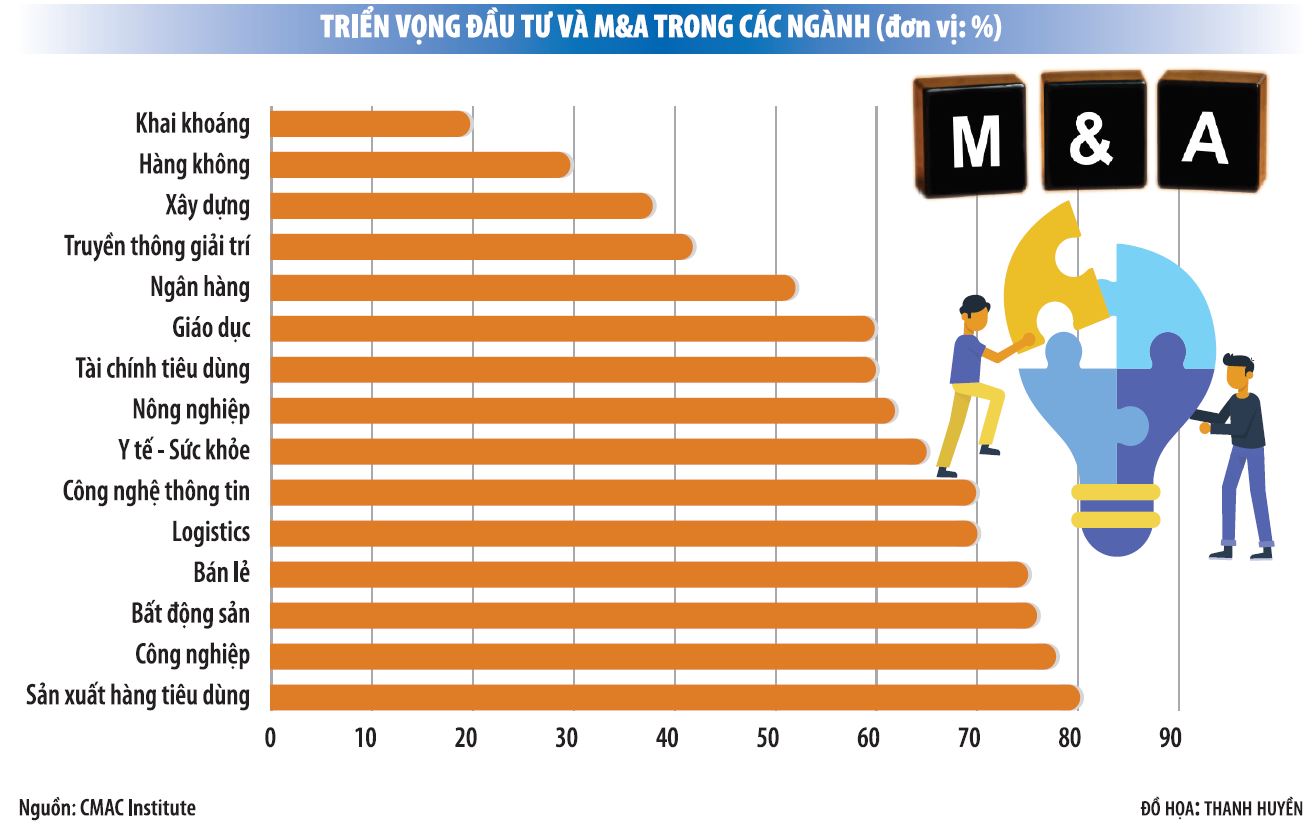

Cùng với xu hướng dịch chuyển đầu tư trên thị trường quốc tế, tiềm năng của một nền kinh tế đang tăng trưởng nhanh, cấu trúc dân số “vàng” và những thành công trong việc kiểm soát Covid-19… sẽ tạo lực đẩy để thị trường M&A tại Việt Nam nhanh chóng bật dậy.

|

| Nguồn: CMAC Institute. Đồ họa: Thanh Huyền |

Chiến lược mua - bán thay đổi

Ông Choi Dong Chul, đại diện Hàn Quốc tại Cục Xúc tiến thương mại - Vietrade (Bộ Công thương) tiết lộ, ông vừa hoàn tất việc tư vấn cho một thương vụ M&A. Nếu như Covid-19 không xuất hiện, có lẽ ông đã chốt thêm được một vài thương vụ nữa.

Bức tranh chung của thị trường đầu tư trên toàn cầu đang có nhiều đường nét mới, khi cả người bán và người mua đều có những thay đổi trong chiến lược. Do việc dịch chuyển bị gián đoạn vì các biện pháp giãn cách, cách ly để phòng, chống đại dịch Covid-19..., các cuộc đối thoại, trao đổi đều phải dời lại. Giá cổ phiếu của các công ty dẫn đầu thị trường đang giảm xuống và người bán đương nhiên mong muốn có thể đợi tới khi thị trường phục hồi, giá tăng trở lại.

Toan tính này làm các chỉ số giao dịch trên thị trường M&A chững lại. Nhưng khi thế giới có vắc-xin phòng chống Covid-19, rất có thể, sẽ có một đợt sóng M&A mới tại Việt Nam. Cùng với đó, sẽ có cả một đợt dịch chuyển lớn từ Trung Quốc sang Việt Nam khi các nhà đầu tư đa dạng hóa hoạt động sản xuất của họ ở nhiều quốc gia.

“Việt Nam sẽ là nơi mà các nhà đầu tư nghĩ đến đầu tiên trong khu vực Đông Nam Á để xây dựng một doanh nghiệp mới”, ông Choi Dong Chul quả quyết.

Trên thực tế, các nhà đầu tư từ Hàn Quốc vốn không thật sự quá hào hứng trong hoạt động M&A. Họ thường chuộng phong cách xây dựng mọi thứ từ đầu. Nhưng, trong bối cảnh hiện nay, mọi thứ đang dịch chuyển rất nhanh ở tất cả ngành nghề. Để bắt kịp sự dịch chuyển đó, các doanh nghiệp đang tìm kiếm những công ty có vị thế nhất định để M&A, qua đó tiết kiệm chi phí vận hành doanh nghiệp mới.

Thông thường, khi M&A với đối tác ở quốc gia khác, nhà đầu tư Hàn Quốc sẽ tận dụng tối đa năng lực sản xuất và nâng cao sức mua tại quốc gia đó. Họ tìm kiếm đối tác có thể sở hữu số lượng lớn cổ phiếu.

Trong khi đó, các nhà đầu tư Nhật Bản lại không thể hiện rõ phân khúc ưu tiên. Họ đang có mặt ở hầu hết mọi lĩnh vực và tỷ lệ đầu tư vào các lĩnh vực cũng biến đổi theo từng năm.

Chẳng hạn, các công ty tài chính và bán lẻ Nhật Bản muốn đầu tư vào các thị trường đang phát triển, vì thị trường tài chính và bán lẻ Nhật Bản đã bão hòa. Mảng sản xuất, trước đây thường được các nhà đầu tư Nhật Bản lựa chọn hình thức đầu tư trực tiếp, trở nên sôi động hơn với các hoạt động M&A từ năm 2017, bắt nguồn từ xu hướng muốn nhanh chóng dịch chuyển một phần sản xuất tới các thị trường bên ngoài Trung Quốc.

Ông Masataka Sam Yoshida, Tổng giám đốc RECOF - công ty tư vấn M&A cho các doanh nghiệp Nhật Bản cho hay: “Nếu không có giới hạn sở hữu đối với nhà đầu tư nước ngoài trong thương mại và tài chính tại Việt Nam, có thể, đã có nhiều khoản đầu tư hơn nữa từ các nhà đầu tư Nhật Bản”.

Năm 2019, số lượng giao dịch của các nhà đầu tư Nhật Bản tại Việt Nam đạt mức cao nhất từ trước đến nay với 33 giao dịch. Lần đầu tiên, Việt Nam lọt top 3 thị trường có mức đầu tư lớn nhất trong khu vực Đông Nam Á của nhà đầu tư Nhật Bản. Điều này cho thấy, mức định giá các doanh nghiệp Việt Nam đã tăng lên, trong khi đó, các nhà đầu tư Nhật Bản ngày càng tự tin rót vốn.

Các giao dịch lớn trong năm 2019 của các nhà đầu tư Nhật Bản có thể kể đến như: Taisho Pharmaceutical mua lại Dược Hậu Giang, Mitsui đầu tư vào Tập đoàn Thủy sản Minh Phú…

Nếu nhìn vào những gì đang diễn ra, xu hướng M&A từ năm 2019 vẫn tiếp tục được duy trì đến giữa năm 2020. Mặc dù có sự sụt giảm, nhưng lần đầu tiên, Việt Nam đứng đầu về số lượng giao dịch M&A tại Đông Nam Á (17 giao dịch) và đứng thứ hai về giá trị giao dịch với 195 triệu USD (sau Singapore).

Mới đây, Tập đoàn Mitsubishi Materials rót 90 triệu USD mua lại 10% cổ phần Công ty Masan High-Tech Materials. Đây là một nhà sản xuất đa ngành liên quan vật liệu tích hợp, cung cấp các vật liệu cơ bản như đồng và xi măng…

Theo thống kê, trong nửa đầu năm 2020, các start-up Việt Nam ở một số ngành mới nổi như HRTech (các hoạt động liên quan công nghệ trong ngành nhân sự), PropTech (công nghệ ứng dụng trong ngành bất động sản) thu hút mạnh nguồn vốn đầu tư mạo hiểm. Trong khi đó, xu hướng đầu tư tiềm năng trong năm 2021 được dự báo tập trung vào các ngành giáo dục, y tế và dịch vụ tài chính.

Quỹ đầu tư bắt đúng gu của nhà đầu tư

Đi cùng sự thay đổi “khẩu vị” của các nhà đầu tư, các quỹ đầu tư cũng có những chuyển động tương ứng.

Đối với bà Lê Thị Lệ Hằng, Tổng giám đốc Công ty TNHH Quản lý Quỹ SSI (SSIAM), năm 2020 là một năm đáng nhớ khi liên tiếp thành lập các quỹ đầu tư mới như: ETF SSIAM VNFIN Lead, ETF SSIAM VN30 và sắp tới là Private Equity - VGIF.

Bà Hằng cho biết, bên cạnh các quỹ mở đang hoạt động là SSI-SCA (tập trung vào thị trường cổ phiếu), SSIBF (tập trung vào tài sản thu nhập cố định), SSIAM đã có danh mục sản phẩm đa dạng, đáp ứng nhu cầu của nhiều nhà đầu tư.

“Chúng tôi vẫn tiếp tục đẩy mạnh hoạt động của các quỹ ETF (hoán đổi danh mục) phù hợp xu hướng chung. Đặc biệt, việc triển khai quỹ PE (đầu tư tư nhân) được đánh giá là đi trước xu hướng thị trường, do hoạt động của quỹ PE chưa phổ biến đối với nhiều nhà đầu tư trong nước. Tuy nhiên, với nền kinh tế ngày càng phát triển và nhu cầu đầu tư ngày càng đa dạng, với tầm nhìn dài hạn hơn, chúng tôi kỳ vọng, các quỹ Đầu tư tăng trưởng Việt Nam sẽ đạt được nhiều thành công trong thời gian tới”, bà Hằng cho biết.

Chỉ chưa đầy 2 tháng, SSIAM đã cùng các đối tác thành lập 2 quỹ Đầu tư tăng trưởng Việt Nam. Quỹ VGIF được hình thành từ SSIAM, CT Bright thuộc Tập đoàn Charoen Pokphand (CP Group) và Mercuria Investment Co., LTD (MIC) - công ty quản lý quỹ có các cổ đông lớn là: Ngân hàng Phát triển Nhật Bản (DBJ), Itochu Corporation và Sumitomo Mitsui Trust Bank, quy mô 150 triệu USD. Quỹ Đầu tư tăng trưởng Việt Nam Daiwa-SSIAM III do SSIAM và Daiwa Corporate Investment Asia Limited (thuộc Tập đoàn Daiwa Securities) có quy mô đợt đầu 100 triệu USD.

Với hai quỹ PE được thành lập trong quý IV/2020, SSIAM thể hiện rõ quyết tâm đầu tư khai thác tiềm năng của khối doanh nghiệp tư nhân Việt Nam. Quỹ VGIF đặt mục tiêu đầu tư 10 - 20 triệu USD cho mỗi thương vụ, còn Daiwa-SSIAM III sẽ tập trung đầu tư vào doanh nghiệp tư nhân với quy mô nhỏ hơn, mỗi khoản đầu tư dự kiến dưới 10 triệu USD.

Với mục tiêu tạo ra lợi nhuận vượt trội cho các nhà đầu tư, Daiwa-SSIAM III sẽ áp dụng cách thức đầu tư chủ động, rót vốn vào các lĩnh vực đặc biệt hấp dẫn tại Việt Nam mà nhóm đầu tư có hiểu biết và kinh nghiệm. Đó là các lĩnh vực liên quan tới hàng hóa và tiêu dùng, các phân khúc hướng đến xuất khẩu còn dư địa phát triển tại thị trường nội địa, cũng như các lĩnh vực tiềm năng khác như: phân phối, hậu cần, chăm sóc sức khỏe, giáo dục, truyền thông. Ngoài ra, Daiwa-SSIAM III cũng cân nhắc cơ hội cổ phần hóa hoặc thoái vốn tiềm năng của các doanh nghiệp nhà nước.

Trong bối cảnh Việt Nam được đánh giá là một nền kinh tế giàu tiềm năng với tốc độ tăng trưởng nhanh, cấu trúc dân số “vàng”, để nắm bắt được cơ hội phát triển trong những năm tới, đồng thời đóng góp nâng cao năng lực sản xuất - kinh doanh, năng lực tài chính cho cộng đồng doanh nghiệp trong nước, các quỹ đầu tư đã chủ động tìm kiếm những tên tuổi lớn trên thị trường quốc tế.

Với vai trò là “chủ nhà”, các quỹ đầu tư trong nước có trách nhiệm tìm kiếm, tiếp cận và đàm phán cơ hội đầu tư vào các doanh nghiệp tiềm năng tại thị trường Việt Nam, làm sao để bảo vệ lợi ích của nhà đầu tư.

Cùng với thành công trong việc kiểm soát Covid-19 của Việt Nam, các doanh nghiệp trong nước có nhiều cơ hội tăng trưởng trong thời gian tới. Thị trường chứng khoán chờ đón nhiều thông tin tích cực như: nâng hạng thị trường, các chính sách bảo vệ và hỗ trợ nhà đầu tư, giao dịch T+0, mở room nước ngoài cho các ngành nghề hạn chế... Với mức lãi suất tiền gửi liên tục giảm, các nhà đầu tư trên thị trường luôn có nhu cầu tìm kiếm cơ hội đầu tư mới và các quỹ đầu tư trên thị trường luôn là một lựa chọn đáng để cân nhắc nhằm tạo ra những thương vụ rót vốn, các giao dịch M&A “khủng”, đặc biệt trong bối cảnh thị trường biến động như hiện nay.

Euromonitor xếp Việt Nam trong nhóm các quốc gia và vùng lãnh thổ có triển vọng M&A tích cực, cùng với Trung Quốc, Philippines, Đài Loan, Ả-rập Saudi… và dự báo Việt Nam giữ vị trí thứ 2 trong top 20 quốc gia có chỉ số đầu tư M&A cao nhất năm 2021, vượt qua Trung Quốc, Indonesia, chỉ sau Mỹ.

Một trong những động lực cho các thương vụ M&A tại Việt Nam đến từ việc các doanh nghiệp phương Tây rút khỏi Trung Quốc để tránh những rủi ro liên quan đến thương chiến Mỹ - Trung. Các điểm đến đáng chú ý của những công ty này là Việt Nam, Indonesia, Tây Ban Nha và Phần Lan.

Trong khi đó, Covid-19 vẫn đang diễn biến phức tạp tại nhiều quốc gia, khiến hầu hết chính phủ phương Tây phải hạ lãi suất cơ bản để giảm chi phí vay. Euromonitor nhận định, những yếu tố này sẽ tạo ra cơ hội tốt cho các doanh nghiệp mở rộng hoạt động tại nước ngoài thông qua kênh M&A.

-

Xuất khẩu trước bài toán cán đích 550 tỷ USD

Xuất khẩu trước bài toán cán đích 550 tỷ USD -

Mở rộng điểm bán tại nông thôn - Động lực tăng trưởng giúp mảng bán lẻ của Masan bứt phá

Mở rộng điểm bán tại nông thôn - Động lực tăng trưởng giúp mảng bán lẻ của Masan bứt phá -

Masterise Homes “vươn mình ra biển lớn” tại WeChoice Awards 2025: Câu chuyện tái định hình chất lượng không gian sống của người Việt

Masterise Homes “vươn mình ra biển lớn” tại WeChoice Awards 2025: Câu chuyện tái định hình chất lượng không gian sống của người Việt -

Hãng tàu ngoại rục rịch tăng phụ phí xếp dỡ container tại cảng

Hãng tàu ngoại rục rịch tăng phụ phí xếp dỡ container tại cảng

-

EVN trao thầu EPC xây Nhà máy điện Quảng Trạch II -

Vietnam Airlines mở đường bay thẳng Hà Nội - Amsterdam từ tháng 6/2026 -

Chiến lược phát triển ngành thép: Hướng tới sản xuất nhiều loại thép giá trị gia tăng cao -

Doanh nghiệp năng lượng trước áp lực chuyển đổi: Bài toán không chỉ nằm ở công nghệ -

Sản xuất thép tăng trưởng ấn tượng -

Chính sách thuế mới rộng đường cho start-up phát triển -

Julien Sanchez, nhà sáng lập Hey Pelo: Chàng trai Pháp xây dựng đế chế tacos giữa lòng Việt Nam

-

TTC Châu Thành đưa trạm dừng nghỉ Vĩnh Hảo - Phan Thiết đi vào hoạt động

TTC Châu Thành đưa trạm dừng nghỉ Vĩnh Hảo - Phan Thiết đi vào hoạt động -

Chợ Tết 0 Đồng của Coca-Cola mang niềm vui rộn ràng đến hàng ngàn người dịp cận Tết

Chợ Tết 0 Đồng của Coca-Cola mang niềm vui rộn ràng đến hàng ngàn người dịp cận Tết -

ZINMAG® by Tôn Nam Kim - Đột phá chống ăn mòn từ tôn mạ hợp kim magie 3%

ZINMAG® by Tôn Nam Kim - Đột phá chống ăn mòn từ tôn mạ hợp kim magie 3% -

Chuyển Nhà Thành Hưng đẩy mạnh đầu tư xe tải, đáp ứng nhu cầu chuyển nhà ngày càng tăng

Chuyển Nhà Thành Hưng đẩy mạnh đầu tư xe tải, đáp ứng nhu cầu chuyển nhà ngày càng tăng -

Ngân hàng đẩy mạnh kích cầu tiêu dùng dịp Tết Bính Ngọ 2026 bằng ưu đãi thẻ tín dụng

Ngân hàng đẩy mạnh kích cầu tiêu dùng dịp Tết Bính Ngọ 2026 bằng ưu đãi thẻ tín dụng -

Phó tổng giám đốc Tập đoàn Becamex chia sẻ về 3 định hướng của Becamex VSIP Bình Định

Phó tổng giám đốc Tập đoàn Becamex chia sẻ về 3 định hướng của Becamex VSIP Bình Định