Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới -

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng -

PV GAS D không đáp ứng điều kiện công ty đại chúng

PV GAS D không đáp ứng điều kiện công ty đại chúng -

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn

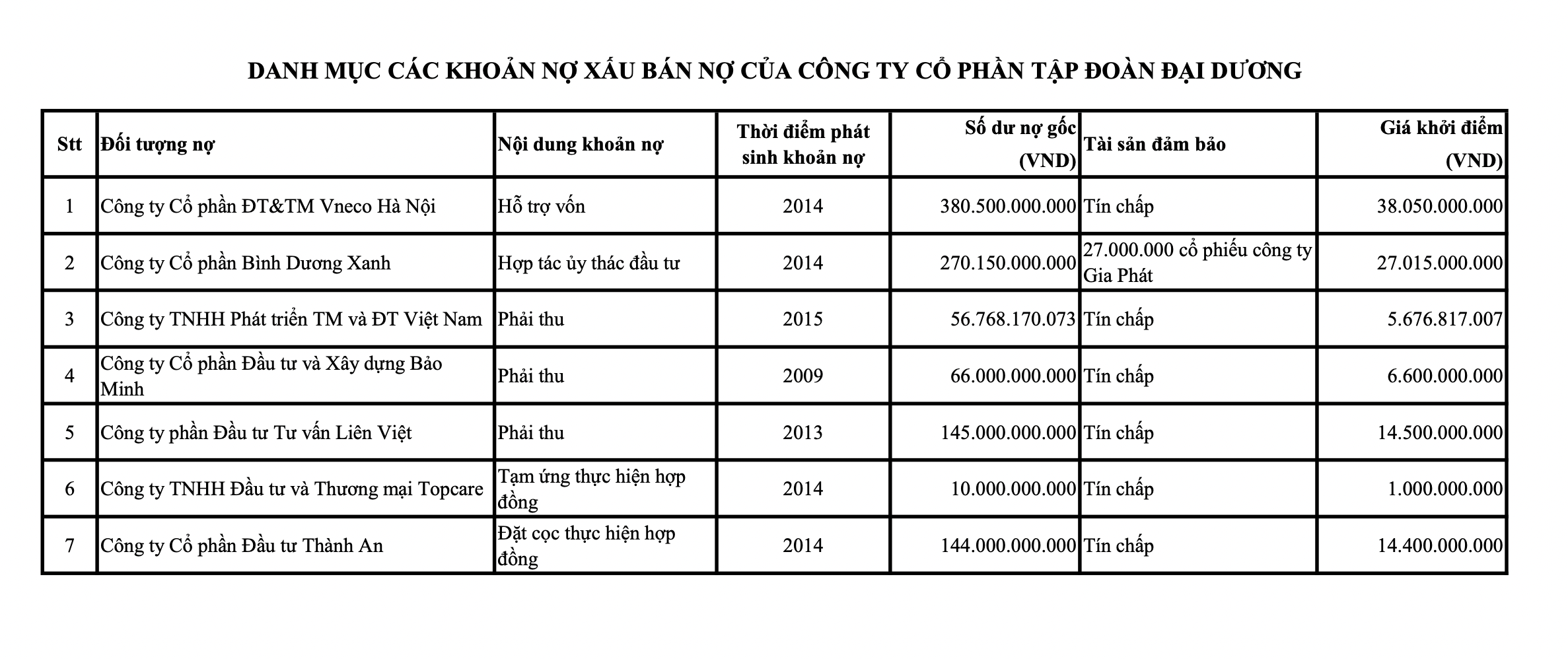

Trong đó, OGC rao bán tổng cộng 7 khoản nợ với tổng dư nợ gốc lên đến hơn 1.072 tỷ đồng, nguồn gốc tài sản, hồ sơ pháp lý được cung cấp trực tiếp tại văn phòng đại diện CTCP tập đoàn Đại Dương.

Tiền cọc tham gia đấu giá là 3 tỷ đồng, thời gian tổ chức đấu giá là 9h ngày 4/6/2022, không có quy định về bước giá.

Trong danh sách khoản nợ, lớn nhất là khoản nợ tín chấp với nội dung hỗ trợ vốn, giá trị 380,5 tỷ đồng của CTCP Đầu tư và Thương mại Vneco Hà Nội phát sinh từ năm 2014; khoản nợ hợp tác ủy thác đầu tư giá trị 270 tỷ đồng của Công ty cổ phần Bình Dương Xanh phát sinh năm 2014, có tài sản đảm bảo là 27.000.000 cổ phiếu Công ty Gia Phát; khoản nợ phải thu 145 tỷ đồng của Công ty phần Đầu tư Tư vấn Liên Việt phát sinh năm 2013.

Đáng chú ý, giá khởi điểm của cả 7 khoản nợ chỉ bằng 1/10 giá trị dư nợ gốc.

Theo OGC, việc bán khoản nợ xấu được thực hiện trên cơ sở các văn bản, tài liệu cung cấp bởi OGC. Khách hàng tham gia mua nợ có trách nhiệm nghiên cứu kỹ hồ sơ khoản nợ xấu, tìm hiểu về thực trạng pháp lý của tài sản bảo đảm (nếu có) trước khi đăng ký tham gia mua bán. Khách hàng tham gia mua nợ mà không có ý kiến gì thì coi như chấp nhận mua khoản nợ trên cơ sở các giấy tờ do OGC cung cấp và đã hiểu rõ về hiện trạng pháp lý của tài sản bảo đảm (nếu có). Công ty Cổ phần Tập đoàn Đại Dương chỉ có trách nhiệm bàn giao hồ sơ khoản nợ xấu cho người mua nợ được lựa chọn.

Cùng thời điểm, CTCP Đầu tư Đại Dương Thăng Long (OTL) thành viên trong hệ sinh thái Ocean Group cũng có thông báo về việc bán khoản nợ xấu phải thu với Công ty cổ phần Đầu tư Xây dựng Sông Đà (SDCON) với số dư nợ gốc (chưa bao gồm các khoản lãi, phạt) là hơn 640 tỷ đồng.

Giá khởi điểm đưa ra là 20 tỷ đồng, chỉ tương đương 3% giá trị số dư nợ gốc. Thời gian tổ chức mở chào giá/thực hiện đấu giá cũng trong ngày 4/6/2022. Tiền đặt cọc tham gia chào giá/đấu giá là 5 tỷ đồng.

Mới đây, Sở Giao dịch Chứng khoán TP.HCM (HoSE) quyết định về việc chuyển cổ phiếu OGC từ diện cảnh báo sang diện kiểm soát.

Nguyên nhân là OGC chậm nộp báo cáo tài chính năm 2021 đã được kiểm toán quá 30 ngày so với thời hạn quy định, thuộc trường hợp chứng khoán bị kiểm soát theo quy định.

Theo giải trình của OGC, công ty có giá trị các tài sản thực tế là rất lớn, lượng tiền mặt dự trữ nhiều, các khoản phải trả không lớn và các khoản vay nợ mới hầu như không phát sinh, các khoản phải thu đã được đánh giá và trích lập dự phòng một cách thận trọng là nguyên nhân dẫn đến các khoản lỗ lũy kế trong các năm trước. Tuy nhiên, báo cáo vẫn còn một số khoản công nợ chưa đủ cơ sở đánh giá trích lập dự phòng như ý kiến kiểm toán ngoại trừ năm 2020.

Công ty chậm việc công bố do các thủ tục liên quan đến việc lựa chọn đơn vị kiểm toán, rà soát và kiểm toán lại sẽ cần một thời gian nhất định để thực hiện.

Trong ĐHĐCĐ diễn ra cuối tháng 4/2022, HĐQT cũng trình cổ đông về việc mời đơn vị kiểm toán mới để rà soát và kiểm toán lại Báo cáo tài chính 2021, giúp cho HĐQT và Ban Điều hành mới hiểu sâu sắc tình hình hoạt động công ty, cũng như xác nhận lại tình hình tài sản, công nợ 2021. Còn thời gian thì chúng tôi cam kết làm việc nhanh chóng với công ty kiểm toán để có báo cáo sớm nhất.

-

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn -

Thực phẩm Sao Ta ước tính doanh thu năm 2025 đạt 300,53 triệu USD -

Thép Nam Kim tạm dừng kế hoạch phát hành tối đa 4,5 triệu cổ phiếu ESOP -

Thiên Long công bố kết quả kinh doanh 11 tháng: Doanh thu tăng gần 10%, củng cố đà phục hồi -

Xây dựng và Giao thông Bình Dương sẽ chào bán 35 triệu cổ phiếu năm 2026 -

Đại gia Ngô Thu Thuý sắp đưa hơn 56,47 triệu cổ phiếu Âu Lạc lên UPCoM

-

Công ty Tân Đệ: Hàng trăm tỷ đồng đầu tư cho con người và hạ tầng sản xuất

Công ty Tân Đệ: Hàng trăm tỷ đồng đầu tư cho con người và hạ tầng sản xuất -

Panasonic công bố Nghiên cứu mới về công nghệ nanoe™ X thế hệ 3 ức chế 90% độc tố từ nấm mốc trong 5 phút

-

Địa kỹ thuật Đông Sơn: Khẳng định vị thế qua những công trình hạ tầng trọng điểm

Địa kỹ thuật Đông Sơn: Khẳng định vị thế qua những công trình hạ tầng trọng điểm -

Nhu cầu tham gia bảo hiểm để bảo vệ tài chính vẫn tiếp tục gia tăng

Nhu cầu tham gia bảo hiểm để bảo vệ tài chính vẫn tiếp tục gia tăng -

First Real đạt tổng doanh thu hơn 20 tỷ đồng trong quý I/2026

First Real đạt tổng doanh thu hơn 20 tỷ đồng trong quý I/2026 -

Bitexco Nam Long: Giữ vững sản xuất, hướng tới tăng trưởng bền vững

Bitexco Nam Long: Giữ vững sản xuất, hướng tới tăng trưởng bền vững