VMSC tiếp tục lên kế hoạch thoái sạch vốn tại MSB

VMSC tiếp tục lên kế hoạch thoái sạch vốn tại MSB -

VMSC tiếp tục lên kế hoạch thoái sạch vốn tại MSB

VMSC tiếp tục lên kế hoạch thoái sạch vốn tại MSB -

Chứng khoán phiên 27/2: VN-Index kết tuần ở 1.880 điểm

Chứng khoán phiên 27/2: VN-Index kết tuần ở 1.880 điểm -

Ủy ban Chứng khoán Nhà nước yêu cầu doanh nghiệp nhà nước rà soát tư cách công ty đại chúng

Ủy ban Chứng khoán Nhà nước yêu cầu doanh nghiệp nhà nước rà soát tư cách công ty đại chúng -

Ngân hàng Nhà nước hút ròng hơn 60.000 tỷ đồng sau Tết, lãi suất liên ngân hàng lao dốc về 2,8%

Ngân hàng Nhà nước hút ròng hơn 60.000 tỷ đồng sau Tết, lãi suất liên ngân hàng lao dốc về 2,8% -

Mua vàng Thần tài: Lỗ ngay hơn 4 triệu đồng/lượng -

Ủy ban Cạnh tranh Quốc gia lên tiếng về các vụ việc đe dọa, quấy rối khi đòi nợ

Thách thức lớn nhất từ tư duy và tính đồng bộ của chính sách

Với hơn 14 năm nghiên cứu về ngân hàng xanh và công cụ tài chính xanh, ông Phạm Xuân Hòe, nguyên Phó Viện trưởng, Viện Chiến lược Ngân hàng - Ngân hàng Nhà nước cho biết, chưa có nhiều chuyển động trong lĩnh vực này so với các năm trước đây. Đây cũng là nguyên nhân khiến nhiều doanh nghiệp Việt Nam mất đi cơ hội khi nhà đầu tư có thêm các yêu cầu như về điện sạch.

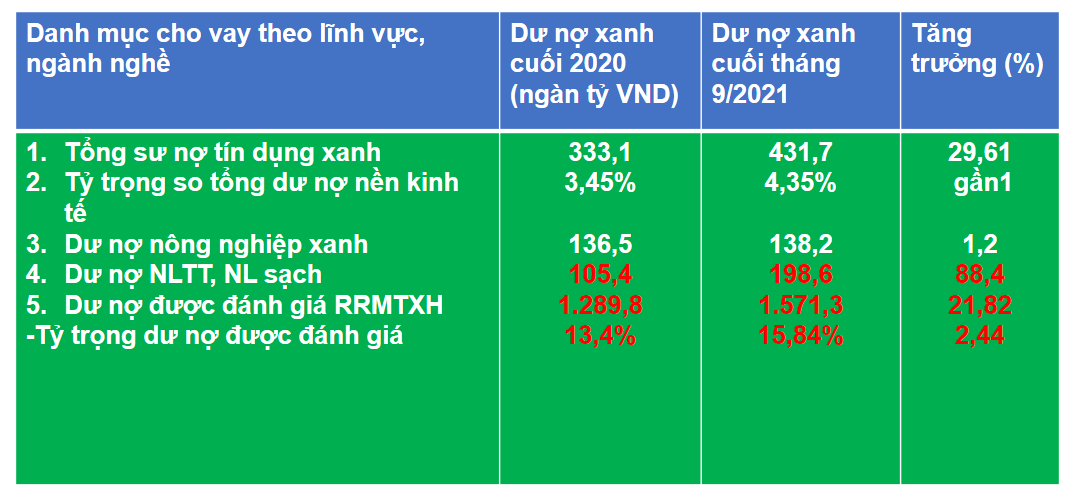

Tuy nhiên, đối với ngành ngân hàng hiện nay, xanh hóa ngành tài chính là một trong hai xu hướng chính (bên cạnh xu hướng chuyển đổi số). Dư nợ tín dụng xanh đã tăng nhanh năm 2021 với tổng dư nợ đạt 431,7 nghìn tỷ đồng, tăng 29,61% so với thời điểm cuối năm 2020. Vị chuyên gia này dự báo cho vay đầu tư xanh từ các công cụ trái phiếu, tín dụng xanh sẽ tăng mạnh.

|

| Dư nợ tín dụng xanh đã tăng nhanh năm 2021 |

Mục tiêu tham vọng của Việt Nam tại Hội nghị COP26 về việc đưa phát thải ròng về “0” vào năm 2050 vừa là thách thức, nhưng cũng mở ra cơ hội lớn cho Việt Nam thu hút nguồn lực.

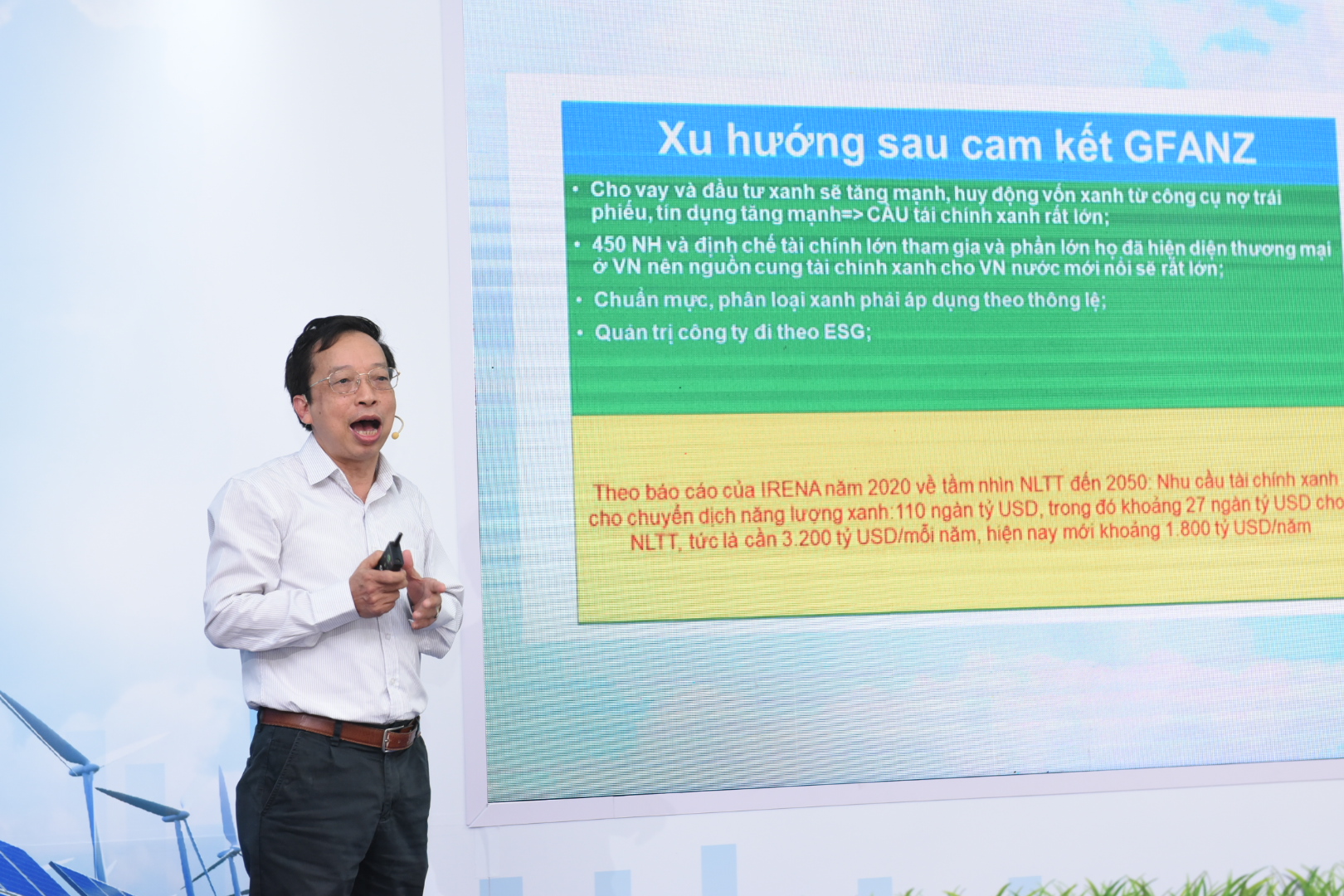

Tại Tọa đàm “Quản trị và tài chính cho chuyển dịch năng lượng công bằng” do Báo Đầu tư và UNDP tổ chức diễn ra chiều nay (29/7), ông Phạm Xuân Hòe chỉ ra nhiều yếu tố tạo ra cơ hội đón dòng tài chính xanh của Việt Nam. Như Hội nghị COP26 đã thúc các nước phát triển góp đủ 100 tỷ USD đến 2025. Các đối tác cam kết đầu tư 130 tỷ USD đến 2030 cho Việt Nam qua Quỹ khí hậu sạch (WB), ADB, Quỹ liên minh năng lượng toàn cầu… Cùng đó, kỷ nguyên đầu tư Carbon thấp; xu hướng đầu tư vào nhiên liệu hóa thạch trở nên rất rủi ro… cũng mở cơ hội đầu tư. Tại Việt Nam, mục tiêu đến năm 2025 của Đề án Ngân hàng xanh được Thống đốc ban hành năm 2018 đặt mục tiêu tăng dần tỷ lệ của tín dụng xanh trên tổng dư nợ, 60% ngân hàng tiếp cận và triển khai cho vay các dự án tín dụng xanh…

Tuy nhiên, cùng với cơ hội, ông Hòe cũng chỉ ra 4 thách thức đối với tài chính xanh cùng loạt kiến nghị thúc đẩy lĩnh vực này. Cụ thể, thách thức đến từ thiếu nguồn vốn, lãi suất và kỳ hạn không tối ưu. Chính sách hỗ trợ đối tài chính xanh thiếu vắng về thanh khoản, lãi suất, thuế, phí. Chưa có chính sách ưu ái cho doanh nghiệp phát triển xanh cũng như thiếu vắng chi tiêu công xanh. Thứ ba, nhận thức, thói quen tiêu dùng xanh chưa cao. Một thách thức khác theo ông Hòe có lẽ là lớn nhất là về chính sách khi tư duy chính sách và tính đồng bộ của chính sách.

Ngoài ra, biến đổi khí hậu làm cho tài chính xanh gặp ba rủi ro nghiêm trọng. Trong đó, rủi ro chuyển đổi dẫn mắc kẹt tài sản, phát sinh nợ xấu; quỹ tài chính, bảo hiểm có thể phải thực hiện đến bù lớn và rủi ro thay đổi giá tài sản.

|

| Chuyên gia Phạm Xuân Hòe chia sẻ tại Tọa đàm “Quản trị và tài chính cho chuyển dịch năng lượng công bằng” do Báo Đầu tư và UNDP tổ chức chiều nay (29/7) - Ảnh: Chí Cường |

Chi tiêu công xanh cần được lồng ghép

Đưa ra các kiến nghị để phát triển lĩnh vực tài chính xanh, ông Hòe cho rằng, Chính phủ nhanh chóng ban hành danh mục phân loại xanh để có cơ sở định hướng, quản lý, khuyến khích, phát triển, báo cáo, thống kê tài chính xanh. Chính phủ, NHNN, Bộ Tài chính chỉ đạo các ngân hàng xây dựng Chương trình Tín dụng xanh, Trái phiếu xanh cho năng lượng xanh. Các cơ quan Chính phủ cũng cần hỗ trợ và hướng dẫn khu vực tư nhân tiếp cận, huy động, sử dụng nguồn tài chính xanh quốc tế, kể cả nguồn ưu đãi quốc tế. Vị chuyên gia ngân hàng cũng nhấn mạnh chính sách đề ra cần nhất quán và ổn định mới có thể hỗ trợ phát triển năng lượng xanh sạch, bền vững;

Đối với Bộ tài chính, NHNN, Bộ KH&ĐT, ông Hòe kiến nghị hoạt động đấu thầu mua sắm chi tiêu công xanh cần được lồng ghép vào chính sách và thực thi ở các bộ ngành và địa phương; sử dụng tốt các công cụ của chính sách tài khóa và chính sách tiền tệ để thu hút dòng tài chính xanh cho tăng trưởng xanh.

Cùng đó, NHNN cần có hướng dẫn chỉ đạo các ngân hàng thương mại Việt Nam xây dựng và triển khai chiến lược quản trị theo ESG. NHNN cần thống nhất với Bộ Tài chính dành ưu tiên về hạn mức vay nợ nước ngoài dành cho khu vực tư nhân để gia tăng nguồn vốn xanh từ nước ngoài đầu tư cho chuyển dịch năng lượng xanh.

Với cam kết quốc tế tại COP26, Chính phủ cần chỉ đạo yêu cầu các Tập đoàn, doanh nghiệp, ngân hàng nhà nước và khuyến khích các tập đoàn, ngân hàng tư nhân cam kết chuyển đổi danh mục đầu tư/cho vay để đạt Net-Zero vào năm 2050.

Đối với các ngân hàng, ông đề xuất xây dựng chiến lược phát triển bền vững trong chiến lược phát triển toàn ngân hàng, chủ động tham gia vào chương trình sáng kiến tài chính bền vững. Ngân hàng cần ban hành/tích hợp vào chính sách quy định, khuyến khích doanh nghiệp, cá nhân (khách hàng) nhận các khoản vay hoặc đầu tư của ngân hàng tuân thủ theo các yếu tố ESG ở tất cả các sản phẩm, dịch vụ; thực hiện công bố công khai chính sách cho vay có trách nhiệm môi trường và xã hội, cập nhật đầy đủ thông tin, rõ ràng, dễ tra cứu, dễ kiểm chứng về chính sách và hành động; tham vấn ý kiến cộng đồng, các tổ chức xã hội khi cho vay dự án lớn về năng lượng có tác động mạnh mẽ về môi trường xã hội…

-

Chứng khoán An Bình lên kế hoạch chuyển sàn sang HoSE -

Mua vàng Thần tài: Lỗ ngay hơn 4 triệu đồng/lượng -

Ủy ban Cạnh tranh Quốc gia lên tiếng về các vụ việc đe dọa, quấy rối khi đòi nợ -

Đề xuất nâng mức chi trả bảo hiểm tiền gửi lên gần 3 lần, chi trả trong 3 trường hợp -

Thủ tướng: Kiểm soát chặt tín dụng bất động sản đầu cơ, nghiên cứu phát hành trái phiếu nhà ở xã hội -

Chứng khoán phiên 26/2: Cổ phiếu trụ kéo giá, VN-Index tăng 18 điểm -

EVNGENCO3 (PGV): Sản lượng điện tháng 1/2026 tăng 14,27%

-

Xổ số kiến thiết miền Nam đặt mục tiêu doanh thu gần 173 ngàn tỷ đồng trong năm 2026

Xổ số kiến thiết miền Nam đặt mục tiêu doanh thu gần 173 ngàn tỷ đồng trong năm 2026 -

INTECH E&C vinh dự đồng hành triển khai nhà máy kiểm thử và đóng gói chip bán dẫn đầu tiên do người Việt làm chủ

INTECH E&C vinh dự đồng hành triển khai nhà máy kiểm thử và đóng gói chip bán dẫn đầu tiên do người Việt làm chủ -

VietinBank năm 2025: Cải thiện hiệu quả, tăng trưởng bền vững

VietinBank năm 2025: Cải thiện hiệu quả, tăng trưởng bền vững -

EVNGENCO1 bứt phá trong thách thức

EVNGENCO1 bứt phá trong thách thức -

Mảnh ghép cuối cùng của lõi CBD Sài Gòn: One Central Saigon và câu chuyện tái định vị trung tâm Quận 1

Mảnh ghép cuối cùng của lõi CBD Sài Gòn: One Central Saigon và câu chuyện tái định vị trung tâm Quận 1 -

Phú Gia Group ra mắt thương hiệu Tập đoàn - công bố chiến lược 2026 và bổ nhiệm đội ngũ lãnh đạo cấp cao

Phú Gia Group ra mắt thương hiệu Tập đoàn - công bố chiến lược 2026 và bổ nhiệm đội ngũ lãnh đạo cấp cao