Vietbank có quyền Tổng giám đốc mới

Vietbank có quyền Tổng giám đốc mới -

Vietbank có quyền Tổng giám đốc mới

Vietbank có quyền Tổng giám đốc mới -

Vàng từng mất 9 năm để "về bờ" sau cú sập năm 2012, kịch bản cũ có lặp lại?

Vàng từng mất 9 năm để "về bờ" sau cú sập năm 2012, kịch bản cũ có lặp lại? -

Chứng khoán phiên 2/2: Cổ phiếu vốn nhà nước quay lại hút tiền

Chứng khoán phiên 2/2: Cổ phiếu vốn nhà nước quay lại hút tiền -

Siba Group tăng mạnh nợ vay trong năm 2025 khi mà kinh doanh đi lùi

Siba Group tăng mạnh nợ vay trong năm 2025 khi mà kinh doanh đi lùi -

Vàng lao dốc từng giờ, bạc giảm hơn 40 triệu đồng/kg trong vài ngày, nhiều người rao bán -

Thanh toán không dùng tiền mặt tăng hơn 42%, hơn 2,6 triệu khách hàng được cảnh báo lừa đảo

BAF Việt Nam vừa báo cáo ngày trở thành cổ đông lớn, nắm trên 5% vốn của Sibaholdings.

Cụ thể, ngày 4/1/2022, Sibaholdings mua 15,99 triệu cổ phiếu BAF và nâng tỷ lệ sở hữu BAF Việt Nam từ 0 lên 20,50% vốn.

Tạm tính theo thị giá trung bình ngày 4/1, nhà đầu tư này chi hơn 641,5 tỷ đồng để trở thành cổ đông lớn.

Khối lượng giao dịch phiên đầu năm 2022 của BAF tăng đột biến khi đạt hơn 17,4 triệu đơn vị và xô đổ mọi kỷ lục từ khi cổ phiếu này được niêm yết.

Trước giao dịch, Sibaholdings không sở hữu cổ phần BAF. Cá nhân ông Nguyễn Văn Phú, Tổng giám đốc Sibaholdings nắm 0,08% vốn BAF Việt Nam còn ông Trương Đức Nam, kế toán trưởng Sibaholdings nắm 0,03% vốn.

Như vậy, tổng số lượng cổ phiếu Sibaholdings và người có liên quan đang nắm tại BAF Việt Nam là hơn 16 triệu cổ phiếu, tương đương 20,61% vốn điều lệ.

Về Sibaholdings, công ty này được thành lập từ tháng 10/2021 và có trụ sở chính tại toà nhà Diamond Flower (Hà Nội).

Ngành, nghề kinh doanh chính của Sibaholdings là tư vấn tài chính, kế toán, pháp luật.

Người đại diện công ty này là ông Trương Sỹ Bá. Đây cũng chính là Chủ tịch kiêm Tổng giám đốc Tân Long Group- doanh nghiệp sở hữu thương hiệu gạo A An.

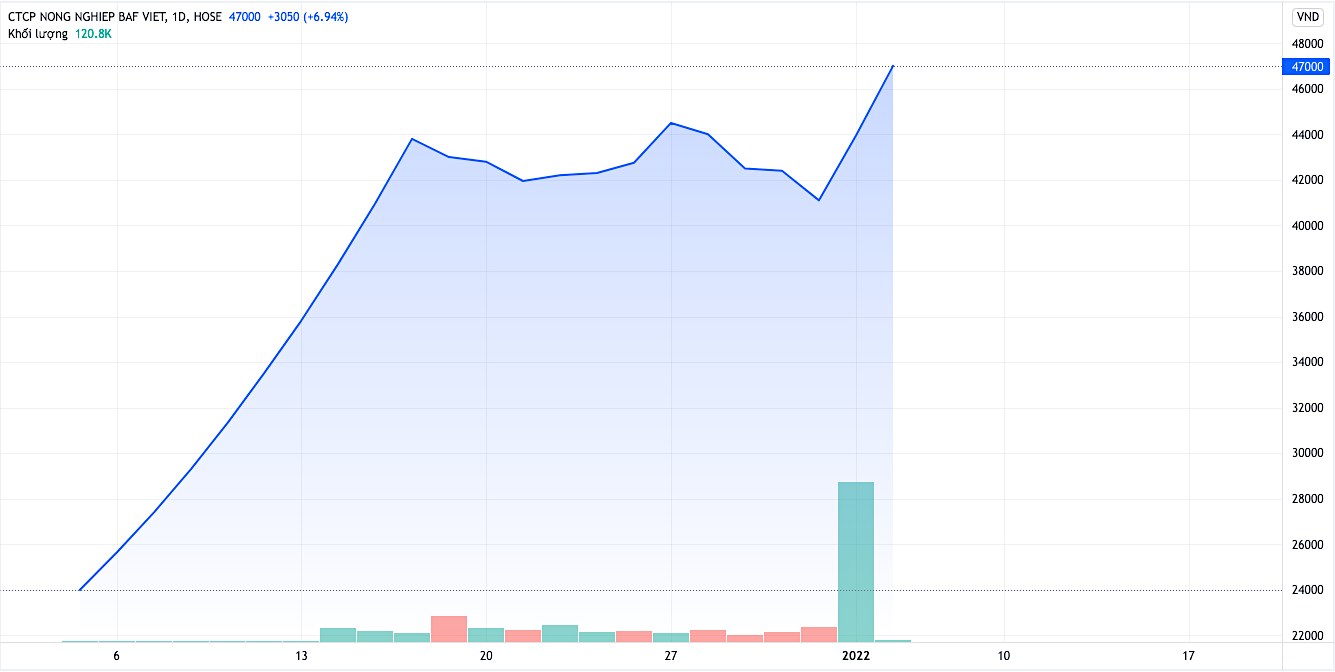

Đóng cửa phiên giao dịch đầu tiên trên HoSE hôm 3/12/2021, BAF ở mức 24.000 đồng.

Giá cổ phiếu này tăng dần đều cùng mức tăng kịch trần trong phiên giao dịch đầu tiên của năm 2022, lên 43.950 đồng/cp.

Chưa dừng lại ở đó, suốt phiên giao dịch hôm nay (5/1/2022), BAF tiếp tục “tím rịm” với 47.000 đồng/cp.

|

| Diễn biến giá cổ phiếu BAF từ hôm lên sàn (3/12/2021) đến nay (Nguồn: TV). |

Trước đó, vào cuối năm 2021, BAF Việt Nam thông qua phương án phát hành cũng như phương thức sử dụng và trả nợ vốn thu được từ đợt chào bán 6 triệu trái phiếu, với giá 100.000 đồng/trái phiếu.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo.

Trái phiếu được chào bán dưới hình thức bút toán ghi sổ, thông qua đại lý phát hành (Công ty cổ phần Chứng khoán An Bình) và trả lãi suất cố định 10,5%/năm.

Đợt chào bán trái phiếu đầu tiên của doanh nghiệp này sẽ diễn ra trong nửa đầu năm 2022 và phần còn lại (khoảng 3 triệu trái phiếu) sẽ chào bán trong nửa cuối năm 2022.

BAF Việt Nam sẽ dùng nguồn vốn thu được từ đợt chào bán để thanh toán công nợ, trả phí thuê trang trại, thức ăn chăn nuôi, thuốc thú y,…

Theo kế hoạch, công ty này đặt mục tiêu đạt tổng doanh thu năm 2022 là 3.502 tỷ đồng và lãi trước thuế 855,3 tỷ đồng. Đến năm 2025, các chỉ tiêu vừa nêu lần lượt được kỳ vọng đạt 25.788 tỷ đồng và 4.455 tỷ đồng.

-

Vàng lao dốc từng giờ, bạc giảm hơn 40 triệu đồng/kg trong vài ngày, nhiều người rao bán -

Thanh toán không dùng tiền mặt tăng hơn 42%, hơn 2,6 triệu khách hàng được cảnh báo lừa đảo -

USD mạnh lên, vàng thế giới lao dốc, vàng trong nước giảm 3,4 triệu đồng/lượng -

Thép Tiến Lên ghi nhận lỗ trở lại 10,13 tỷ đồng sau 3 quý có lãi liên tiếp -

“Chợ” tài sản mã hóa sắp mở, người mua, kẻ bán vẫn dè chừng -

Góc nhìn TTCK tuần 2/2 - 6/2: Thử thách tại vùng kháng cự 1.860 điểm -

Năm 2025, OCB tăng trưởng tín dụng 13,9%, lợi nhuận đạt 5.046 tỷ đồng trước thuế

-

1  “Chợ” tài sản mã hóa sắp mở, người mua, kẻ bán vẫn dè chừng

“Chợ” tài sản mã hóa sắp mở, người mua, kẻ bán vẫn dè chừng -

2  Đề nghị đánh giá nguy cơ rủi ro về hiệu quả khai thác sân bay Ninh Bình

Đề nghị đánh giá nguy cơ rủi ro về hiệu quả khai thác sân bay Ninh Bình -

3  Hà Nội: Khởi công dự án khu đô thị đa mục tiêu quy mô 696 ha

Hà Nội: Khởi công dự án khu đô thị đa mục tiêu quy mô 696 ha -

4  Lộ diện liên danh trúng thầu Dự án điện khí 57.384,78 tỷ đồng; thêm 8.171 tỷ đồng mở rộng cao tốc Hòa Bình - Mộc Châu

Lộ diện liên danh trúng thầu Dự án điện khí 57.384,78 tỷ đồng; thêm 8.171 tỷ đồng mở rộng cao tốc Hòa Bình - Mộc Châu

-

Những dấu ấn phát triền của SeABank năm 2025

Những dấu ấn phát triền của SeABank năm 2025 -

Kusto Home ký kết hợp tác phân phối dự án The Reflection West Lake

Kusto Home ký kết hợp tác phân phối dự án The Reflection West Lake -

Phá đảo Coca-Cola Tết Fest 2026: Điểm check in cháy bậc nhất cuối tuần này ở TP.HCM

Phá đảo Coca-Cola Tết Fest 2026: Điểm check in cháy bậc nhất cuối tuần này ở TP.HCM -

PV GAS tăng tốc kinh doanh quốc tế, hướng tới mục tiêu trở thành trung tâm LNG của khu vực

PV GAS tăng tốc kinh doanh quốc tế, hướng tới mục tiêu trở thành trung tâm LNG của khu vực -

NCB bứt tốc năm 2025: Tăng vốn sớm, hoàn thành vượt mọi kế hoạch kinh doanh

NCB bứt tốc năm 2025: Tăng vốn sớm, hoàn thành vượt mọi kế hoạch kinh doanh -

Năm 2025, doanh thu thuần của Điện Gia Lai (GEC) đạt gần 3.000 tỷ đồng

Năm 2025, doanh thu thuần của Điện Gia Lai (GEC) đạt gần 3.000 tỷ đồng