Liên tiếp trúng thầu cao tốc Bắc – Nam, HHV tạo đà tăng trưởng ngay đầu năm 2026

Liên tiếp trúng thầu cao tốc Bắc – Nam, HHV tạo đà tăng trưởng ngay đầu năm 2026 -

Liên tiếp trúng thầu cao tốc Bắc – Nam, HHV tạo đà tăng trưởng ngay đầu năm 2026

Liên tiếp trúng thầu cao tốc Bắc – Nam, HHV tạo đà tăng trưởng ngay đầu năm 2026 -

Năm 2025 ghi nhận 26 thương nhân xăng dầu dừng hoạt động

Năm 2025 ghi nhận 26 thương nhân xăng dầu dừng hoạt động -

Dấu ấn 10 năm Brand Finance đưa giá trị thương hiệu vào bài toán chiến lược tại Việt Nam

Dấu ấn 10 năm Brand Finance đưa giá trị thương hiệu vào bài toán chiến lược tại Việt Nam -

Đề nghị các bên phối hợp triển khai giải pháp cung cấp nhiên liệu trên cao tốc TP.HCM - Long Thành - Dầu Giây

Đề nghị các bên phối hợp triển khai giải pháp cung cấp nhiên liệu trên cao tốc TP.HCM - Long Thành - Dầu Giây -

Ông Trịnh Đức Kiên, Phó giám đốc Công ty TNHH Kẻ Gỗ: Chọn thị trường khác, không có nghĩa là bán hàng từ nơi này sang nơi khác -

Xuất khẩu trước bài toán cán đích 550 tỷ USD

Tập đoàn Vingroup vừa thông báo sẽ thực hiện bảo lãnh thanh toán cho các nghĩa vụ của công ty TNHH Sản xuất và Kinh doanh VinFast (VinFast) liên quan đến trái phiếu với tổng mệnh giá tối đa 5.000 tỷ đồng mà VinFast dự kiến phát hành năm 2019.

Vốn điều lệ của VinFast hiện đạt 25.155,7 tỷ đồng, tương đương 1,08 tỷ USD. Vingroup là cổ đông lớn nhất đồng thời cũng là công ty mẹ sở hữu 51,15% vốn doanh nghiệp này. Ngoài ra, VinFast còn 9 cổ đông cá nhân.

VinFast là nhà sản xuất ô tô, xe máy điện quy mô lớn nhất tại Việt Nam hiện nay. Tổ hợp nhà máy này được khởi công xây dựng từ tháng 9/2017, nằm trên khu đất rộng 335 ha tại Lạch Huyện, Cát Hải, Hải Phòng.

Chưa rõ quy mô nợ vay của VinFast đến thời điểm hiện tại. Cách đây gần một năm, vào tháng 10/2018, VinFast cũng đã nhận được khoản vay 950 triệu USD, tương đương hơn 22.000 tỷ đồng, do Credit Suisse AG và Ngân hàng Hồng Kông và Thượng Hải (HSBC) đồng thu xếp. Khoản vay này nhằm nhập khẩu máy móc thiết bị, phục vụ sản xuất và cũng là khoản vay đầu tiên của một công ty tư được Euler Hermes – cơ quan Tín dụng xuất khẩu thuộc Chính phủ Đức – bảo lãnh.

Thống kê của Bộ phận nghiên cứu của Công ty Chứng khoán SSI (SSI Retail Research) căn cứ thông tin phát hành riêng lẻ trên sở giao dịch chứng khoán và công bố thông tin của các doanh nghiệp, lượng phát hành trong 8 tháng đầu năm khoảng hơn 117.000 tỷ đồng. Quy mô thị trường trái phiếu doanh nghiệp đã tăng mạnh lên mức khoảng 10,2% GDP từ mức 8,6% hồi đầu năm.

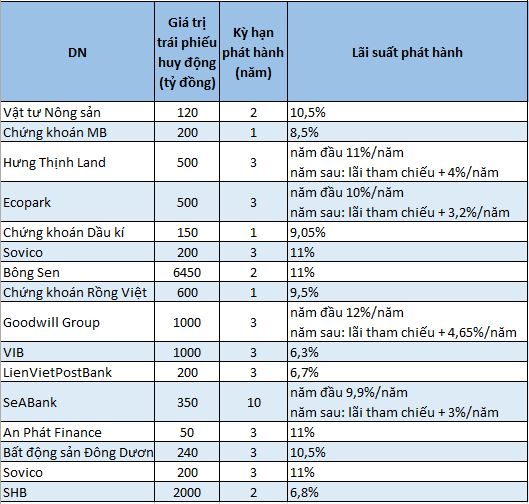

Theo công bố thông tin của các doanh nghiệp trên sở giao dịch chứng khoán, thêm 15 doanh nghiệp huy động tổng cộng 13.760 tỷ đồng trong nửa đầu tháng 9 vừa qua. Trong đó, đợt phát hành của CTCP Bông Sen có quy mô lớn nhất, lên tới 6.450 tỷ đồng, phân phối cho các nhà đầu tư tổ chức. Trái phiếu có kỳ hạn 2 năm, lãi suất 11%/năm. Số trái phiếu trên được đảm bảo bằng nhiều tài sản trong đó gồm cổ phần trong CTCP Daeha (chủ đầu tư khách sạn Daewoo Hà Nội), Novaland và chính Bông Sen cùng các tài sản là bất động sản. Cách đây nửa năm, doanh nghiệp này cũng vừa phát hành 4.000 tỷ đồng trái phiếu, phân phối tới công ty chứng khoán.

|

| Kết quả phát hành trái phiếu công bố trong nửa đầu tháng 9/2019 |

-

Liên tiếp trúng thầu cao tốc Bắc – Nam, HHV tạo đà tăng trưởng ngay đầu năm 2026

Liên tiếp trúng thầu cao tốc Bắc – Nam, HHV tạo đà tăng trưởng ngay đầu năm 2026 -

Năm 2025 ghi nhận 26 thương nhân xăng dầu dừng hoạt động

Năm 2025 ghi nhận 26 thương nhân xăng dầu dừng hoạt động -

Dấu ấn 10 năm Brand Finance đưa giá trị thương hiệu vào bài toán chiến lược tại Việt Nam

Dấu ấn 10 năm Brand Finance đưa giá trị thương hiệu vào bài toán chiến lược tại Việt Nam -

Đề nghị các bên phối hợp triển khai giải pháp cung cấp nhiên liệu trên cao tốc TP.HCM - Long Thành - Dầu Giây

Đề nghị các bên phối hợp triển khai giải pháp cung cấp nhiên liệu trên cao tốc TP.HCM - Long Thành - Dầu Giây

-

Ông Trịnh Đức Kiên, Phó giám đốc Công ty TNHH Kẻ Gỗ: Chọn thị trường khác, không có nghĩa là bán hàng từ nơi này sang nơi khác -

Xuất khẩu trước bài toán cán đích 550 tỷ USD -

Mở rộng điểm bán tại nông thôn - Động lực tăng trưởng giúp mảng bán lẻ của Masan bứt phá -

Masterise Homes “vươn mình ra biển lớn” tại WeChoice Awards 2025: Câu chuyện tái định hình chất lượng không gian sống của người Việt -

Hãng tàu ngoại rục rịch tăng phụ phí xếp dỡ container tại cảng -

EVN trao thầu EPC xây Nhà máy điện Quảng Trạch II -

Vietnam Airlines mở đường bay thẳng Hà Nội - Amsterdam từ tháng 6/2026

-

SeABank thông báo mời thầu

SeABank thông báo mời thầu -

Chi lương đúng hạn: Chuẩn mực xã hội mới trong bài toán tài chính của SME

Chi lương đúng hạn: Chuẩn mực xã hội mới trong bài toán tài chính của SME -

Cathay Life Vietnam ra mắt sản phẩm bảo hiểm Thịnh Đại Lộc

Cathay Life Vietnam ra mắt sản phẩm bảo hiểm Thịnh Đại Lộc -

Tối ưu chi tiêu dịp Tết cùng hệ sinh thái thẻ tín dụng VPBank

Tối ưu chi tiêu dịp Tết cùng hệ sinh thái thẻ tín dụng VPBank -

TTC Châu Thành đưa trạm dừng nghỉ Vĩnh Hảo - Phan Thiết đi vào hoạt động

TTC Châu Thành đưa trạm dừng nghỉ Vĩnh Hảo - Phan Thiết đi vào hoạt động -

Chợ Tết 0 Đồng của Coca-Cola mang niềm vui rộn ràng đến hàng ngàn người dịp cận Tết

Chợ Tết 0 Đồng của Coca-Cola mang niềm vui rộn ràng đến hàng ngàn người dịp cận Tết