Chứng khoán phiên 29/1: Phục hồi trở lại, VN-Index quay lại tăng hơn 12 điểm

Chứng khoán phiên 29/1: Phục hồi trở lại, VN-Index quay lại tăng hơn 12 điểm -

Chứng khoán phiên 29/1: Phục hồi trở lại, VN-Index quay lại tăng hơn 12 điểm

Chứng khoán phiên 29/1: Phục hồi trở lại, VN-Index quay lại tăng hơn 12 điểm -

Hội đồng vàng thế giới: Nhu cầu vàng sẽ còn tiếp tục tăng mạnh

Hội đồng vàng thế giới: Nhu cầu vàng sẽ còn tiếp tục tăng mạnh -

Tập đoàn R&H bị xử phạt vì "ém" loạt thông tin liên quan đến trái phiếu

Tập đoàn R&H bị xử phạt vì "ém" loạt thông tin liên quan đến trái phiếu -

Fed giữ nguyên lãi suất, S&P lần đầu chạm mốc lịch sử 7.000 điểm

Fed giữ nguyên lãi suất, S&P lần đầu chạm mốc lịch sử 7.000 điểm -

Ngân hàng tìm cách giảm phụ thuộc vào tín dụng bất động sản -

Lãi ròng Saigon Water giảm mạnh trong năm 2025 khi không còn thu nhập thoái vốn đột biến

|

| VietinBank vừa huy động được 7.000 tỷ đồng từ kênh phát hành trái phiếu dài hạn |

Ngân hàng TMCP Công Thương Việt Nam (VietinBank, mã CTG) vừa hoàn tất đợt phát hành trái phiếu ra công chúng đầu tiên năm 2020 với tổng giá trị phát hành là 7.000 tỷ đồng ở hai kỳ hạn 8 năm và 10 năm.

Toàn bộ lượng trái phiếu phát hành đã được phân phối gần như toàn bộ cho nhà đầu tư trong nước. Trong đó, nhà đầu tư cá nhân áp đảo về cả số lượng và giá trị mua.

Trái phiếu kỳ hạn 8 năm phát hành với giá trị 3.500 tỷ đồng và được phân phối hết. 6.882 cá nhân trong nước chi 2.332,55 tỷ đồng, 5 cá nhân nước ngoài chi 12,85 tỷ đồng để mua trái phiếu. Còn lại, 293 tổ chức trong nước đầu tư 1.154,6 tỷ đồng, tương đương gần 33% lượng chào bán.

Với kỳ hạn 10 năm, cũng có tới 5.888 cá nhân mua trái phiếu, trong đó chỉ hai người từ nước ngoài. Số tiền chi ra là 2.231,31 tỷ đồng, chiếm 63,75% lượng chào bán. Các tổ chức mua 36,25% còn lại.

Do đặc thù là đợt chào bán ra công chúng, số lượng nhà đầu tư tham gia vì vậy không chịu giới hạn. Nếu không tính đến việc có những nhà đầu tư tham gia mua ở cả hai kỳ hạn, số lượng cá nhân mua trái phiếu đợt này lên tới gần 12.800 người. Số tiền đầu tư bình quân gần 360 triệu đồng.

Sau khi trừ đi các khoản phí tư vấn và lệ phí, VietinBank thu ròng 6.999,825 tỷ đồng. Trái phiếu do VietinBank phát hành lần này không chuyển đổi, không kèm chứng quyền và cũng không được đảm bảo bằng tài sản. Lãi suất được áp dụng theo cơ chế thả nổi, được tính bằng lãi suất gửi tiết kiệm 12 tháng xác định ở mỗi kỳ tính lãi (1 năm/lần) công với biên độ 0,9%/năm với kỳ hạn 8 năm và 1%/năm với kỳ hạn 10 năm.

Ngoài ra, ngân hàng có quyền thực hiện quyền mua lại, với trái phiếu kỳ hạn 8 năm là ngày tròn 3 năm kể từ ngày phát hành và với kỳ hạn 10 năm và 5 năm từ ngày phát hành. Theo phương án phát hành được công bố trước đó, số tiền thu được từ phát hành trái phiếu năm 2020 sẽ được Vietinbank sử dụng tăng quy mô hoạt động và cho vay nền kinh tế với các lĩnh vực dự kiến như: sản xuất điện và phân phối điện, khí đốt; ngành công nghiệp, chế biến chế tạo, khai khoáng…

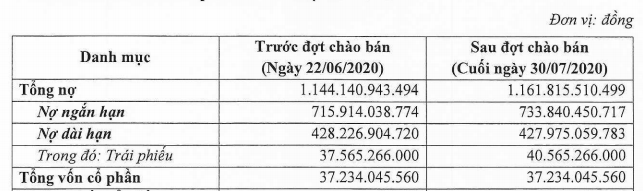

Sau đợt phát hành trên, tổng nợ ngắn hạn và dài hạn cuối ngày 30/7 tăng lên gần 1,162 triệu tỷ đồng, gấp 31,2 lần quy mô vốn cổ phần. Tỷ lệ nợ/vốn cổ phần trước đó chỉ là 30,7 lần.

|

| Tỷ lệ nợ/vốn cổ phần tiếp tục tăng lên 31,2 lần |

-

Ngân hàng tìm cách giảm phụ thuộc vào tín dụng bất động sản -

Lãi ròng Saigon Water giảm mạnh trong năm 2025 khi không còn thu nhập thoái vốn đột biến -

Chứng khoán phiên 28/1: VN-Index về sát 1.800 điểm -

Bứt phá lợi nhuận quý IV, F88 hoàn thành 135% kế hoạch năm 2025 -

890 triệu cổ phiếu Hạ tầng GELEX chính thức được chấp thuận niêm yết trên HoSE -

Kỳ vọng chu kỳ tăng trưởng mạnh mẽ hơn của thị trường trái phiếu doanh nghiệp -

Tín dụng năm 2025 của ACB tăng 18,6%, dư nợ FDI vượt trội, tăng 170%

-

Agribank trao thưởng 1 tỷ đồng cho khách hàng gửi tiền tiết kiệm

Agribank trao thưởng 1 tỷ đồng cho khách hàng gửi tiền tiết kiệm -

Big Group Holdings đạt lãi kỷ lục hơn 36 tỷ đồng trong năm 2025

Big Group Holdings đạt lãi kỷ lục hơn 36 tỷ đồng trong năm 2025 -

KSB lãi gấp ba lần trong năm 2025, đạt hơn 154 tỷ đồng

-

TTC World - Tà Cú: Điểm đến sinh thái tâm linh và văn hóa đặc sắc

TTC World - Tà Cú: Điểm đến sinh thái tâm linh và văn hóa đặc sắc -

Japfa Việt Nam tổ chức Hội nghị Khách hàng 2026: Hợp lực vươn tầm - tiến bước kỷ nguyên xanh

-

The Parkland trong chiến lược đầu tư dài hạn trên trục FDI phía Đông Hà Nội

The Parkland trong chiến lược đầu tư dài hạn trên trục FDI phía Đông Hà Nội