Doanh nghiệp đang hoạt động tăng vốn mạnh, đẩy cao số vốn bổ sung vào nền kinh tế

Doanh nghiệp đang hoạt động tăng vốn mạnh, đẩy cao số vốn bổ sung vào nền kinh tế -

Doanh nghiệp đang hoạt động tăng vốn mạnh, đẩy cao số vốn bổ sung vào nền kinh tế

Doanh nghiệp đang hoạt động tăng vốn mạnh, đẩy cao số vốn bổ sung vào nền kinh tế -

Hà Nội thúc đẩy công nghiệp hỗ trợ để bước sâu vào chuỗi sản xuất toàn cầu

Hà Nội thúc đẩy công nghiệp hỗ trợ để bước sâu vào chuỗi sản xuất toàn cầu -

Doanh nhân trẻ Đà Nẵng sẽ là nòng cốt thúc đẩy phát triển kinh tế tư nhân

Doanh nhân trẻ Đà Nẵng sẽ là nòng cốt thúc đẩy phát triển kinh tế tư nhân -

Khát vọng tạo giá trị bền vững từ năng lượng tái tạo của Bầu Hiển

Khát vọng tạo giá trị bền vững từ năng lượng tái tạo của Bầu Hiển -

Điện lực Bắc Ninh tăng tốc về đích kế hoạch đầu tư 2025 -

Vietjet đón 22 tàu bay mới trong dịp Noel, tiếp tục bứt phá với đội tàu hàng đầu khu vực

|

| Người dân đang có xu hướng lựa chọn các nhà thuốc hiện đại, có thương hiệu, đạt tiêu chuẩn GPP, thay vì các nhà thuốc nhỏ, không đủ tiêu chuẩn. Ảnh: Lê Toàn |

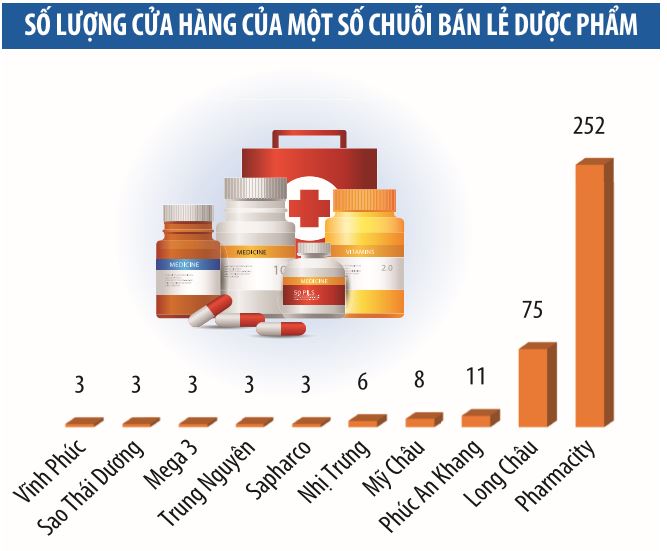

“Điểm danh” các chuỗi bán lẻ lớn

Hơn 3h chiều ngày cuối tuần, dòng khách di chuyển trên các con đường ở trung tâm TP.HCM khá vắng vẻ, trái ngược với sự tấp nập trước cửa hàng Pharmacity trên đường Hai Bà Trưng (quận 1). Khách đến đây chủ yếu hỏi mua khẩu trang, cồn rửa tay và vitamin C, nhưng đều nhận cái lắc đầu từ nhân viên bán hàng, cùng thông tin “chưa biết khi nào sẽ có hàng lại”.

Pharmacity có lẽ là một trong những cái tên được nhắc đến nhiều nhất kể từ thời điểm dịch viêm đường hô hấp cấp do chủng mới của virus Corona được công bố mức độ nguy hiểm hồi cuối tháng 1 vừa qua nhờ chiến dịch bình ổn giá khẩu trang, nước sát trùng cùng việc tự công bố mức đầu tư 31,8 triệu USD (hơn 700 tỷ đồng) từ đối tác. Dù không lâu sau đó, đơn vị này cũng thiếu nguồn cung các mặt hàng trên.

Tính đến thời điểm hiện tại, Pharmacity có hơn 250 cửa hàng trên toàn quốc và phấn đấu đạt con số 350 vào cuối năm nay. Theo nguồn tin của phóng viên Báo Đầu tư, mỗi cửa hàng Pharmacity đang có doanh thu khoảng 300 triệu đồng/tháng. Ước tính, doanh thu toàn chuỗi này đạt khoảng hơn 70 tỷ đồng/tháng.

Pharmacity được thành lập năm 2011 và đã nhận một khoản đầu tư khá lớn từ Quỹ Mekong Enterprise Fund III (MEF III). Gần đây nhất, cuối năm 2019, Pharmacity cũng cho biết, đã phát hành thành công 150 tỷ đồng trái phiếu.

Một điểm khá thú vị, Pharmacity được giới chuyên môn trong ngành nhìn nhận là mô hình “lai” giữa nhà thuốc và cửa hàng tiện lợi, chứ không đơn thuần là nhà thuốc, vì doanh thu từ bán thuốc kê đơn của doanh nghiệp này không lớn, chủ yếu là thuốc cắt liều (thuốc trị các bệnh thông thường như ho, cảm…) và các sản phẩm khác trong ngành dược như thực phẩm chức năng, hóa mỹ phẩm...

Đối thủ cùng phân khúc của Pharmacity là Phúc An Khang, đơn vị được Công ty cổ phần Đầu tư Thế giới Di động đầu tư cách đây 2 năm. Hiện Phúc An Khang có 11 cửa hàng, chủ yếu ở TP.HCM và chưa có dấu hiệu mở rộng tiếp. Nhiều khả năng, đây là “của để dành” của Thế giới Di động khi “con bài” Điện máy Xanh chạm ngưỡng tăng trưởng trong thời gian tới.

|

Cũng chính vì sự ngừng lại của đối thủ trực tiếp và nhiều tiềm năng nhất, nên có thể nói, Pharmacity đang là chuỗi cửa hàng tiện lợi - nhà thuốc có quy mô số lượng cửa hàng và doanh thu lớn nhất trong phân khúc này ở Việt Nam hiện nay.

Từ vị trí của cửa hàng Pharmacity trên đường Hai Bà Trưng tới Bệnh viện Quận 1, cách đó chỉ khoảng 400 m, mới là khu vực có doanh thu bán lẻ thuốc lớn nhất TP.HCM. Doanh thu từ bán thuốc kê đơn chiếm đến 70% cơ cấu doanh thu của các cửa hàng ở khu vực này. Trên con phố chưa đầy 200 m, có đến hàng chục nhà thuốc san sát nhau, thậm chí, có nhà thuốc như Nhị Trưng, đặt cả 6 chi nhánh tại đây.

Long Châu, đơn vị được FPT Retail mua lại hồi năm 2017 cũng có mặt tại “điểm nóng” này. Tính đến thời điểm hiện tại, Long Châu có hơn 70 chi nhánh trên toàn quốc. 9 tháng đầu năm 2019, doanh thu chuỗi cửa hàng Long Châu đạt gần 500 tỷ đồng, tăng hơn 90% so với cùng kỳ năm 2018. Đơn vị này đang dẫn đầu về doanh thu và có chuỗi cửa hàng với số lượng lớn nhất trong phân khúc nhà thuốc tính đến thời điểm hiện tại.

Cuộc chiến giành thị phần

Theo nhận định của Ngân hàng Thế giới, quá trình già hóa dân số ở Việt Nam đang diễn ra rất nhanh. Dân số già đi cũng đồng nghĩa với việc chi tiêu cho chăm sóc sức khoẻ nhiều hơn.

Chính vì thế, thị trường dược phẩm ở Việt Nam được xem là khá hấp dẫn trong mắt các nhà đầu tư. Theo Hãng nghiên cứu thị trường BMI, doanh số thị trường này sẽ tăng từ 7,7 tỷ USD vào năm 2021 lên 16,1 tỷ USD vào năm 2026. Tốc độ tăng trưởng kép lên tới 11%, tính theo tiền đồng Việt Nam.

Tương tự, Hãng nghiên cứu IMS Health cũng dự báo, mức chi tiêu cho dược phẩm bình quân đầu người tại Việt Nam sẽ tăng lên 50 USD/người/năm vào năm 2020 so với mức hơn 20 USD/người trong giai đoạn 2015 - 2017.

Mới đây, báo cáo của Công ty cổ phần Chứng khoáng Rồng Việt (VDSC) cho thấy, cả nước đang có khoảng 30.000 hiệu thuốc lớn, nhỏ; thị trường bán lẻ dược phẩm rất phân mảnh. Với thu nhập trung bình và nhận thức về sức khỏe đang ngày càng tăng, người dân có xu hướng lựa chọn các nhà thuốc hiện đại, có thương hiệu, đạt tiêu chuẩn GPP (thực hành tốt quản lý nhà thuốc), thay vì các nhà thuốc nhỏ, không đủ tiêu chuẩn.

VDSC nhận định, quá trình chuyển dịch này đang được đẩy nhanh nhờ vào các chính sách của Chính phủ nhằm kiểm soát thị trường bán lẻ dược phẩm thông qua nhà thuốc (Thông tư số 02/2018/TT-BYT quy định về thực hành tốt cơ sở bán lẻ thuốc) và việc mở rộng nhanh chóng của các đơn vị kinh doanh trong lĩnh vực này như Pharmacity, Long Châu,…

Theo tính toán, 25% doanh thu ngành dược phẩm ở Việt Nam, tương đương gần 2 tỷ USD (năm 2021) đến khoảng 4 tỷ USD (năm 2026) sẽ đổ vào thị trường bán lẻ dược phẩm qua các nhà thuốc. Những dữ liệu nói trên đã lý giải vì sao các doanh nghiệp trong ngành này đang “chạy đua” mở rộng mạng lưới bán lẻ để giành lợi thế về thị phần.

Không giấu tham vọng mở rộng tới 1.000 cửa hàng trên toàn quốc vào năm 2021, ông Chris Blank, Giám đốc điều hành Pharmacity cho biết, theo lộ trình đã đặt ra, Công ty sẽ thực hiện việc niêm yết trên sàn chứng khoán khi đạt cột mốc 1.000 cửa hàng. Cùng với đó, độ phủ lớn, chất lượng phục vụ chuyên nghiệp, hàng hóa đa dạng là những tiêu chí mà đơn vị này đang theo đuổi.

Vốn và quản lý tốt hàng tồn kho được cho là những rào cản lớn nhất đối với kế hoạch niêm yết của Pharmacity. Theo phân tích của lãnh đạo một công ty dược tại TP.HCM, các đơn vị bán lẻ dược phẩm cần có lượng hàng dự trữ lớn để đáp ứng nhu cầu của khách, bởi tâm lý chung, họ sẽ không ghé cửa hàng sau vài lần không mua được thứ mình cần. Nhưng, trữ cái gì và trong bao lâu là bài toán không đơn giản đối với các chuỗi nhà thuốc.

Bên cạnh đó, từ kinh nghiệm kinh doanh thực tế, doanh nhân này cho biết, trong ngành bán lẻ dược phẩm, các cửa hàng thuốc nhỏ lẻ cũng có lợi thế riêng và là đối thủ rất đáng dè chừng. Cụ thể, các nhà thuốc lớn tại địa phương thường có lợi thế về chi phí mặt bằng, chủ cửa hàng thường trực tiếp có mặt để giám sát, tư vấn và bán thuốc cho khách, nên tính linh hoạt rất cao. Vì vậy, nếu các chuỗi bán lẻ dược phẩm không quản lý tốt chi phí, thì rất khó cạnh tranh.

Cuộc chiến giành thị phần bán lẻ dược phẩm đang ngày một nóng lên, khi các chuỗi nhà thuốc mà doanh số phần lớn đến từ thuốc kê toa cũng đang tìm cách mở rộng thêm nguồn thu từ các mặt hàng khác, tương tự mô hình của Pharmacity, để tăng lợi nhuận, vì lãi gộp của thuốc khá thấp (chỉ khoảng 5%), trong khi, với các mặt hàng khác, có thể đạt lợi nhuận đến 15%.

Việc các chuỗi nhà thuốc đang rục rịch chuyển mình theo mô hình kết hợp giữa nhà thuốc và cửa hàng tiện lợi như mô hình của Pharmacity sẽ gia tăng áp lực đối với đơn vị này. Trong khi, trên hành trình tiến tới việc phát hành cổ phiếu lần đầu ra công chúng (IPO), Pharmacity chưa cho thấy lợi thế về vốn so với các chuỗi nhà thuốc hiện tại.

Điển hình cho xu hướng dịch chuyển này là Nhà thuốc Long Châu. Bà Nguyễn Bạch Điệp, Giám đốc điều hành FPT Retail cho biết, Công ty sẽ mở rộng danh mục sản phẩm ngoài thuốc. Dù bà Điệp không công bố thời điểm cụ thể, nhưng theo tìm hiểu của phóng viên Báo Đầu tư, các nhà thuốc Long Châu đang thử nghiệm kinh doanh một số mặt hàng ngoài thuốc kê đơn.

Mục tiêu trước mắt của FPT Retail là đến năm 2022 sẽ có 700 nhà thuốc với doanh thu khoảng 6.000 tỷ đồng cùng kỳ vọng kiểm soát 30% thị phần bán lẻ dược phẩm qua kênh nhà thuốc tại thị trường Việt Nam.

Về dài hạn, không chỉ quyết liệt chạy đua tăng độ phủ và nâng cao chất lượng phục vụ, việc tuân thủ các quy định của pháp luật, hướng tới các giải pháp hạn chế kháng sinh trong kê toa, bảo vệ sức khỏe của khách hàng là con đường chung mà các chuỗi nhà thuốc phải lựa chọn nếu muốn tồn tại và phát triển.

Thời điểm hiện tại, dịch viêm đường hô hấp cấp do chủng mới của virus Corona vẫn đang diễn biến phức tạp, nhu cầu phòng chống dịch của người dân ngày càng tăng cao. Đây chính là lúc các chuỗi nhà thuốc thực hiện vai trò, trách nhiệm trong việc chung tay bình ổn các mặt hàng như khẩu trang, thuốc sát trùng…, đáp ứng nhu cầu của người dân, qua đó khẳng định uy tín, thương hiệu và tạo được thiện cảm đối với khách hàng.

-

Điện lực Bắc Ninh tăng tốc về đích kế hoạch đầu tư 2025 -

Vietjet đón 22 tàu bay mới trong dịp Noel, tiếp tục bứt phá với đội tàu hàng đầu khu vực -

Doanh nghiệp phải rà soát hoạt động xuất khẩu bánh xe bằng thép sang Mỹ -

BIM Energy hợp tác với Evolution Data Centres về cung cấp điện sạch cho trung tâm dữ liệu tại TP.HCM -

AWS công bố loạt sáng tạo AI quan trọng tại re:Invent 2025 -

Nafoods Group tiếp tục giành cú đúp giải thưởng tại Cuộc bình chọn Doanh nghiệp niêm yết 2025 -

Autoliv Việt Nam khánh thành nhà máy 154 triệu USD tại khu công nghiệp Amata Hạ Long

-

Tiết kiệm hàng tỷ đồng nhờ tối ưu vận hành tại Nhà máy Lọc dầu Dung Quất

Tiết kiệm hàng tỷ đồng nhờ tối ưu vận hành tại Nhà máy Lọc dầu Dung Quất -

Phát triển bền vững từ giá trị cốt lõi, VIMID từng bước khẳng định vị thế hàng đầu

Phát triển bền vững từ giá trị cốt lõi, VIMID từng bước khẳng định vị thế hàng đầu -

Doanh nhân Lê Đức Thuấn và giấc mơ đưa dược liệu Việt vào từng bữa ăn

Doanh nhân Lê Đức Thuấn và giấc mơ đưa dược liệu Việt vào từng bữa ăn -

Hai giải thưởng uy tín ghi nhận nỗ lực đặt con người lên hàng đầu của SeABank

-

Huawei Việt Nam và Đại học Bách khoa Hà Nội hợp tác trong giáo dục và phát triển nhân tài ICT

Huawei Việt Nam và Đại học Bách khoa Hà Nội hợp tác trong giáo dục và phát triển nhân tài ICT -

PERSOL công bố 5 xu hướng chuyển dịch nguồn nhân lực, tái định hình tuyển dụng tại Việt Nam

PERSOL công bố 5 xu hướng chuyển dịch nguồn nhân lực, tái định hình tuyển dụng tại Việt Nam