Tiêu thụ điện dịp Tết chỉ bằng 50-60% ngày thường

Tiêu thụ điện dịp Tết chỉ bằng 50-60% ngày thường -

Tiêu thụ điện dịp Tết chỉ bằng 50-60% ngày thường

Tiêu thụ điện dịp Tết chỉ bằng 50-60% ngày thường -

Loạt quy định mới về kiểm định khí thải xe ô tô có hiệu lực từ 1/3/2026

Loạt quy định mới về kiểm định khí thải xe ô tô có hiệu lực từ 1/3/2026 -

Cho phép bến số 1, 2 Lạch Huyện đón siêu tàu có trọng tải 165.509 DWT giảm tải

Cho phép bến số 1, 2 Lạch Huyện đón siêu tàu có trọng tải 165.509 DWT giảm tải -

Ban Bí thư yêu cầu tiếp tục thực hiện nghiêm túc Chỉ thị về tổ chức Tết Bính Ngọ

Ban Bí thư yêu cầu tiếp tục thực hiện nghiêm túc Chỉ thị về tổ chức Tết Bính Ngọ -

Lãnh đạo Đảng, Nhà nước vào Lăng viếng Chủ tịch Hồ Chí Minh nhân dịp Tết Nguyên đán Bính Ngọ -

Bổ sung mức giá dịch vụ sử dụng tuyến cao tốc TP.HCM - Long Thành - Dầu Giây

Theo Nhóm nghiên cứu, các yếu tố chính thúc đẩy hoạt động M&A tại Việt Nam trong năm qua là làn sóng tiếp cận thị trường của các nước trong khu vực mà điển hình là Thái Lan, Singapore, Nhật Bản, Hàn Quốc... vẫn là những người mua chủ yếu tại thị trường Việt Nam.

Trong khi Nhật bản tham gia đầu tư chiến lược vào các công ty hàng không, xăng dầu, dược phẩm, thì Singapore nổi lên với những thương vụ bất động sản thương mại, và Thái Lan tiếp tục tập trung vào mảng bán lẻ và vật liệu - hóa chất với mục tiêu mở rộng thị trường. Hàn Quốc thực hiện một số thương vụ trong lĩnh vực thực phẩm và tài chính – ngân hàng.

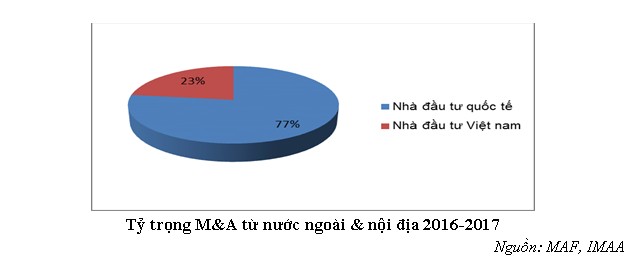

Nhóm nghiên cứu nhận xét, đa số các thương vụ có quy mô lớn ( dưới 20 triệu USD) trong năm 2016 gần như đều có mặt của bên mua hoặc bên bán là nhà đầu tư ngoại. Các thương vụ có nhà đầu tư ngoại chiếm 77% về tổng giá trị M&A tại thị trường Việt nam. Điển hình trong số này là các nhà đầu tư đến từ Singapore, Hàn Quốc, Thái Lan và Nhật Bản. Trong một số lĩnh vực như bất động sản hoặc sản xuất, đã bắt đầu có sự tham gia của nhà đầu tư Trung Quốc.

|

Các doanh nghiệp đến từ Thái Lan tập trung vào mảng bán lẻ và sản xuất với 2 thương vụ lớn. Đầu tháng 5/2016, Central Group đã khuấy động thị trường bán lẻ Việt khi chi 1,05 tỷ USD để mua lại hệ thống Big C từ tập đoàn Casino Group. Trước đó, TCC Holdings, một tập đoàn khác từ Thái Lan, đã mua lại toàn bộ chuỗi hệ thống Metro Vietnam Cash & Carry với giá trị thương vụ là 800 triệu USD.

Trước đó, TCC cũng đã mua lại hệ thống Metro tại Việt Nam. Như vậy, 2 chuỗi siêu thị lớn tại Việt nam đều đã thuộc về sở hữu của nhà đầu tư Thái Lan.

Một nhà đầu tư “gốc” Thái Lan khác là Fraser & Neave Limited (F&N) cũng mạnh “chơi lớn”, mua 5,4% cổ phần Vinamilk vào đầu năm 2017. F&N là tập đoàn đồ uống có trụ sở tại Singapore nhưng hiện thuộc quyền kiểm soát của tỷ phú Thái Lan Charoen Sirivadhanabhakdi. Thông qua hai công ty con là F&N Dairy Investment và F&N Bev Manufacturing, F&N đã bỏ ra 11.286 tỷ đồng để mua lại 5,4% “cổ phiếu vàng” Vinamilk, nâng tỷ lệ sở hữu lên 16,35% vốn điều lệ.

|

| Năm 2016, Central Group (Thái Lan) đã chi 1,05 tỷ USD để mua lại hệ thống Big C từ tập đoàn Casino Group. |

Ở mảng vật liệu xây dựng, cuối năm 2016, Tập đoàn xi măng lớn thứ 2 tại Thái Lan, Siam City Cement (SCC), đã hoàn tất việc mua lại 65% cổ phần của Công ty LafargeHolcim Việt Nam. Thương vụ này có tổng giá trị khoảng 524 triệu USD. Trước đó, Holcim Việt Nam là một liên doanh giữa Tập đoàn Holcim của Thụy Sĩ (nắm giữ 65%) với Tổng Công ty Công nghiệp Xi măng Việt Nam (Vicem).

Chưa hết, mới đây Tập đoàn SCG thông qua công ty con là Công ty TNHH SCG Xi măng - Vật liệu xây dựng vừa mua lại 100% vốn cổ phần của Công ty Cổ phần Vật liệu xây dựng Việt Nam (VCM) tại miền Trung Việt Nam. Giá trị của thương vụ này tương đương 156 triệu USD.

"Những động thái của các nhà đầu tư Thái Lan và Hàn Quốc cho thấy sự cạnh tranh trong việc tiếp cận thị trường Việt Nam. Đây cũng là sự khởi đầu của xu hướng đầu tư, mua lại các công ty có kênh phân phối tại thị trường địa phương nhằm đưa các sản phẩm của Thái Lan và Hàn Quốc vào thị trường Việt Nam với gần 95 triệu dân", Báo cáo của Nhóm nghiên cứu nhận xét.

Ngoài lĩnh vực bán lẻ, năm 2016 chứng kiến 02 thương vụ lớn trong ngành vật liệu, khi tập đoàn SCC của Thái Lan mua lại các nhà máy xi măng trong đó có nhà máy xi măng Holcim của tập đoàn LafargeHolcim.

Các nhà đầu tư Hàn Quốc cũng có thương vụ M&A đáng chú ý trong ngành bán lẻ khi CJ mua cổ phần của Cầu Tre và Deasang mua Công ty thực phẩm Đức Việt với giá trị 33 triệu USD. Singhan Bank cũng thế hiện nỗ lực của nhà đầu tư Hàn Quốc tại thị trường Việt nam với thương vụ mua lại mảng bán lẻ của Ngân hang ANZ.

Các doanh nghiệp đến từ Singapore tập trung vào việc mua lại các dự án và bất động sản tại TP Hồ Chí Minh như Duxton Hotel Saigon, Empire City, Somerset Vista HCM, Kumho Asiana Plaza.

Một đặc điểm đáng chú ý là xu hướng các tập đoàn quốc tế mua lại các khoản đầu tư từ các quỹ đầu tư. Các quỹ đầu tư sau một thời gian nắm giữ có thể thoái khoản đầu tư để hiện thực hóa lợi nhuận, trong khi đó các công ty nước ngoài có thể mua một lượng cổ phần lớn, thậm chí có thể chi phối hoặc có vai trò lớn trong công ty mục tiêu. Với xu hướng này, các quỹ đầu tư và các tổ chức trung gian đang đóng vai trò là xúc tác cho các thương vụ

. Điển hình như thương vụ mua lại của Domesco năm 2014 và Công ty Nhật Bản Taisho mua lại các khoản đầu tư để chiếm 24% cổ phần của Dược Hậu Giang năm 2016. Các công ty mà nhà đầu tư nước ngoài chiếm tỷ lệ cao có thể là những đối tượng cho các thương vụ M&A lớn trong tương lai. Ví dụ như Dược Hậu Giang, Vinamilk, Traphaco…

* Đây là sự kiện thường niên lớn nhất về hoạt động M&A doanh nghiệp và kết nối đầu tư tại Việt Nam, quy tụ 500 khách tham dự là các nhà làm chính sách, các chuyên gia uy tín, lãnh đạo các doanh nghiệp.

* Bên cạnh Hội thảo chuyên sâu về hoạt động M&A tại Việt Nam với chủ đề “Tìm bước đột phá”; Gala Dinner &Vinh danh các Thương vụ & Nhà tư vấn M&A tiêu biểu năm 2016- 2017; Diễn đàn sẽ Phát hành Đặc san “Toàn cảnh thị trường M&A doanh nghiệp Việt Nam năm 2017” và Khóa đào tạo cao cấp về Chiến lược M&A.

-

Hội chợ mùa Xuân 2026: Biến những "cơ hội mùa Xuân" thành "thắng lợi của cả năm" -

Ban Bí thư yêu cầu tiếp tục thực hiện nghiêm túc Chỉ thị về tổ chức Tết Bính Ngọ -

Lãnh đạo Đảng, Nhà nước vào Lăng viếng Chủ tịch Hồ Chí Minh nhân dịp Tết Nguyên đán Bính Ngọ -

Bổ sung mức giá dịch vụ sử dụng tuyến cao tốc TP.HCM - Long Thành - Dầu Giây -

3 địa phương phối hợp cung ứng xăng dầu cao tốc TP.HCM - Long Thành - Dầu Giây -

Đóng tạm thời Cảng hàng không quốc tế Liên Khương từ ngày 4/3/2026 đến 25/8/2026 -

Tiếp tục đột phá trong xây dựng và hoàn thiện thể chế, xóa cơ chế "xin - cho"

-

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026 -

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện -

Khánh thành, thông xe công trình cầu vượt Thanh Hà

Khánh thành, thông xe công trình cầu vượt Thanh Hà -

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ -

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam -

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?