Chứng khoán phiên 28/1: VN-Index về sát 1.800 điểm

Chứng khoán phiên 28/1: VN-Index về sát 1.800 điểm -

Chứng khoán phiên 28/1: VN-Index về sát 1.800 điểm

Chứng khoán phiên 28/1: VN-Index về sát 1.800 điểm -

Bứt phá lợi nhuận quý IV, F88 hoàn thành 135% kế hoạch năm 2025

Bứt phá lợi nhuận quý IV, F88 hoàn thành 135% kế hoạch năm 2025 -

890 triệu cổ phiếu Hạ tầng GELEX chính thức được chấp thuận niêm yết trên HoSE

890 triệu cổ phiếu Hạ tầng GELEX chính thức được chấp thuận niêm yết trên HoSE -

Kỳ vọng chu kỳ tăng trưởng mạnh mẽ hơn của thị trường trái phiếu doanh nghiệp

Kỳ vọng chu kỳ tăng trưởng mạnh mẽ hơn của thị trường trái phiếu doanh nghiệp -

Tín dụng năm 2025 của ACB tăng 18,6%, dư nợ FDI vượt trội, tăng 170% -

Vĩnh Hoàn muốn mua lại 15 triệu cổ phiếu để giảm vốn điều lệ

|

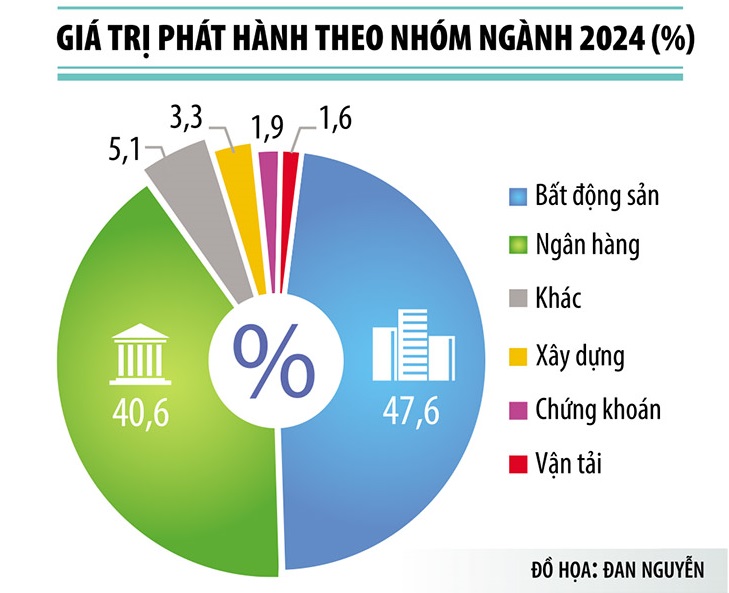

| Ngân hàng đứng đầu trong số các nhóm ngành về giá trị trái phiếu phát hành trong 5 tháng đầu năm nay. Ảnh: Đức Thanh. Đồ họa: Đan Nguyễn |

Trái phiếu ngân hàng “một mình một chợ”

Báo cáo của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) cho thấy, tính đến ngày công bố thông tin 1/6/2024, có 19 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá 16.695 tỷ đồng trong tháng 5/2024 và không có đợt phát hành ra công chúng nào.

Trong tháng 5/2024, trái phiếu ngân hàng chiếm tới 87% tổng giá trị phát hành, tăng trưởng đột biến so với cùng kỳ năm ngoái, ngược với tình trạng “đóng băng” 3 tháng đầu năm. Các ngân hàng đẩy mạnh phát hành trái phiếu doanh nghiệp 2 tháng qua là: Techcombank, BIDV, MB, HDBank, MSB, Shinhan Việt Nam…

TS. Cấn Văn Lực, chuyên gia kinh tế cho rằng, sở dĩ các ngân hàng đẩy mạnh phát hành trái phiếu trở lại là nhằm tăng vốn cấp hai để đáp ứng chuẩn Basel II và Basel III.

Các chuyên gia VIS dự báo, khối ngân hàng sẽ tiếp tục tăng mạnh phát hành trái phiếu trong năm 2024. Quy định chặt chẽ hơn về tỷ lệ vốn giải ngân cho vay trung và dài hạn sẽ thúc đẩy ngân hàng phát hành trái phiếu nhiều hơn để bổ sung cơ cấu nguồn vốn dài hạn. Đồng thời, trong môi trường lãi suất thấp, ngân hàng sẽ có động lực để mua lại và phát hành trái phiếu có lãi suất hấp dẫn hơn.

Ngược với trái phiếu ngân hàng, trái phiếu bất động sản vẫn phục hồi khá chậm. Theo thống kê của VBMA, trong tháng 5/2024, trái phiếu xây dựng và bất động sản chỉ chiếm 12,5% tổng giá trị phát hành. Doanh nghiệp bất động sản duy nhất phát hành trái phiếu khối lượng lớn là Vingroup. Dù vậy, tính từ đầu năm đến nay, trái phiếu bất động sản vẫn chiếm tới 47,6% tổng giá trị phát hành và tăng khá mạnh so với cùng kỳ năm ngoái.

Tính chung từ đầu năm đến nay, tổng giá trị phát hành trái phiếu doanh nghiệp tăng 71% so với cùng kỳ, lượng trái phiếu doanh nghiệp phát hành trong tháng 5/2024 tăng gấp 5 lần so với giá trị phát hành tháng 5/2023. Tỷ lệ trái phiếu phát hành ra công chúng đang tăng nhanh, hiện chiếm 14,8% tổng giá trị phát hành (tăng so với mức 11,9% cuối năm 2023).

TS. Cấn Văn Lực cho rằng, thị trường trái phiếu doanh nghiệp bắt đầu ấm lên là do nhu cầu vốn của nền kinh tế vẫn rất lớn, đồng thời niềm tin của các nhà đầu tư, đặc biệt là nhà đầu tư tổ chức bắt đầu quay lại.

Dù vậy, các doanh nghiệp, đặc biệt là doanh nghiệp bất động sản đang phải đối mặt với áp lực đáo hạn trái phiếu lớn. Trong phần còn lại của năm 2024, tổng giá trị trái phiếu đến hạn là 163.860 tỷ đồng. Trong đó, 42% giá trị trái phiếu sắp đáo hạn thuộc nhóm bất động sản với 69.627 tỷ đồng, theo sau là nhóm ngân hàng với gần 30.498 tỷ đồng, chiếm 19%.

|

Thúc đẩy thị trường trái phiếu hồi phục nhanh hơn

Theo VIS Rating, rủi ro trên thị trường trái phiếu doanh nghiệp đã đạt đỉnh và bắt đầu giảm dần. Một chu kỳ phát triển mới, an toàn hơn, lành mạnh hơn đã mở ra. Tổng quy mô lưu hành dần ổn định nhờ lượng phát hành mới hồi phục.

Dù vậy, để thị trường trái phiếu hồi phục nhanh chóng và trở thành kênh dẫn vốn trung, dài hạn quan trọng của doanh nghiệp, TS. Cấn Văn Lực cho rằng, Chính phủ cần rà soát Nghị định 65/2022/NĐ-CP. Nghị định này đã được quay lại áp dụng đầy đủ từ đầu năm nay, sau một thời gian giãn, hoãn. Tuy nhiên, trong bối cảnh chúng ta muốn đẩy nhanh tốc độ hồi phục của thị trường trái phiếu doanh nghiệp, cần xem xét, rà soát lại nghị định này.

“Với quy mô thị trường hiện nay, chúng ta cần cân nhắc điều chỉnh theo lộ trình phù hợp để vừa hỗ trợ thị trường phát triển, vừa đảm bảo an toàn và lành mạnh trong thời gian tới. Nếu áp dụng ngay những tiêu chuẩn khắt khe của Nghị định 65/2022/NĐ-CP, thì sự hồi phục của thị trường trái phiếu doanh nghiệp sẽ còn gặp nhiều thách thức, việc tiếp cận vốn của doanh nghiệp qua kênh này sẽ còn khó khăn”, TS. Cấn Văn Lực khuyến nghị.

TS. Lê Xuân Nghĩa, Thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia cũng cho rằng, thị trường trái phiếu đang có dấu hiệu ấm lên cùng dấu hiệu phục hồi của thị trường bất động sản và của nền kinh tế. Dù vậy, áp lực đáo hạn của doanh nghiệp rất lớn, nhất là trong năm 2024-2025, khi các khoản trái phiếu giãn nợ đến hạn phải trả.

Theo chuyên gia này, cần gấp rút tháo gỡ khó khăn về pháp lý cho các dự án bất động sản, đưa các dự án này đi vào hoạt động để giảm áp lực vốn cho doanh nghiệp. Đồng thời, cần có cơ chế thúc đẩy phân khúc nhà giá rẻ, nhà ở xã hội để giải bài toán vốn cho thị trường bất động sản.

Về lâu dài, các chuyên gia đánh giá, dư địa phát triển thị trường trái phiếu doanh nghiệp của Việt Nam vẫn còn rất lớn. Tuy nhiên, vấn đề là cơ quan quản lý cần sớm sửa đổi Nghị định 65/2022/NĐ-CP, có chính sách phát triển trái phiếu xanh, thu hút nhà đầu tư tổ chức tham gia thị trường trái phiếu…

-

Tín dụng năm 2025 của ACB tăng 18,6%, dư nợ FDI vượt trội, tăng 170% -

Vĩnh Hoàn muốn mua lại 15 triệu cổ phiếu để giảm vốn điều lệ -

Chứng khoán phiên 27/1: Áp lực từ nhóm Vingroup -

Vàng lập đỉnh mới, bạc tăng hơn 50% kể từ đầu năm -

Lợi nhuận Nhiệt điện Phả Lại trong quý IV/2025 giảm mạnh khi hụt cổ tức được chia -

Chứng khoán ngày 26/1: VN-Index tiếp tục có phiên điều chỉnh -

Hậu báo lỗ, Chứng khoán UP tạm dừng phát hành tăng vốn

-

Phát Đạt tài trợ 145 tỷ đồng xây dựng Trường Tiểu học Bình Chuẩn 3

Phát Đạt tài trợ 145 tỷ đồng xây dựng Trường Tiểu học Bình Chuẩn 3 -

Dự án The An Heritage chính thức được cấp "sổ đỏ" cho khách hàng

Dự án The An Heritage chính thức được cấp "sổ đỏ" cho khách hàng -

SHS vượt 21% kế hoạch lợi nhuận năm 2025, từng bước định hình mô hình tăng trưởng dựa trên “Service Branding”

SHS vượt 21% kế hoạch lợi nhuận năm 2025, từng bước định hình mô hình tăng trưởng dựa trên “Service Branding” -

Logistics dược phẩm: Xây chuỗi cung ứng lạnh in-house có thực sự tối ưu?

Logistics dược phẩm: Xây chuỗi cung ứng lạnh in-house có thực sự tối ưu? -

SeABank điều chỉnh nhiệm vụ nhân sự cấp cao, tập trung đẩy mạnh chuyển đổi mô hình kinh doanh theo chiến lược bán lẻ

SeABank điều chỉnh nhiệm vụ nhân sự cấp cao, tập trung đẩy mạnh chuyển đổi mô hình kinh doanh theo chiến lược bán lẻ -

SRT Group - Đối tác chiến lược toàn diện năm 2025 của Sun Group và dấu ấn từ thị trường

SRT Group - Đối tác chiến lược toàn diện năm 2025 của Sun Group và dấu ấn từ thị trường