Chứng khoán phiên 4/3: Ngược chiều thế giới, VN-Index tăng điểm

Chứng khoán phiên 4/3: Ngược chiều thế giới, VN-Index tăng điểm -

Chứng khoán phiên 4/3: Ngược chiều thế giới, VN-Index tăng điểm

Chứng khoán phiên 4/3: Ngược chiều thế giới, VN-Index tăng điểm -

Vàng giảm 7,7 triệu đồng/lượng khi giá thế giới bị thổi bay hàng trăm USD

Vàng giảm 7,7 triệu đồng/lượng khi giá thế giới bị thổi bay hàng trăm USD -

Chiến trường thuế quan đổi chỗ - Bài 2: Cuộc chiến thuế quan mới của Washington: Thuế thời gian

Chiến trường thuế quan đổi chỗ - Bài 2: Cuộc chiến thuế quan mới của Washington: Thuế thời gian -

Taseco Land có thể hoàn tất chuyển nhượng trung tâm thương mại Landmark 55 trong năm 2026

Taseco Land có thể hoàn tất chuyển nhượng trung tâm thương mại Landmark 55 trong năm 2026 -

Chứng khoán phiên 3/3: Áp lực lớn tại cổ phiếu trụ, VN-Index lùi về 1.813 điểm -

Nhiều ngân hàng tăng mạnh vốn điều lệ năm nay

|

| Thị trường chứng khoán thường phản ứng nhanh nhạy với biến động của lãi suất. Ảnh: Đức Thanh |

Dấu hỏi lãi suất điều hành

Cuộc họp tổng kết ngành ngân hàng 6 tháng đầu năm và triển khai hoạt động 6 tháng cuối năm của Ngân hàng Nhà nước (NHNN) dự kiến diễn ra vào trung tuần tháng 7 được giới đầu tư kỳ vọng sẽ có những thông tin rõ ràng hơn về các chính sách trong thời gian tới. Bên cạnh tín dụng, định hướng điều hành lãi suất trong môi trường nhiều áp lực cũng là bài toán thách thức của cơ quan quản lý.

Tại nền kinh tế lớn nhất thế giới, các dự đoán đang thiên về khả năng Ủy ban Thị trường mở liên bang thuộc Cục Dự trữ Liên bang Mỹ (Fed) sẽ quyết định nâng lãi suất thêm 0,75 điểm phần trăm lần thứ ba liên tiếp tại cuộc họp cuối tháng 7, qua đó dự kiến nâng lãi suất điều hành lên 2,25 - 2,5%, từ mức 0-0,25% thời điểm đầu năm.

Trong khi đó, thanh khoản tiền đồng dư thừa do room tăng trưởng tín dụng chưa được nới đẩy lãi suất đồng nội tệ trên thị trường liên ngân hàng xuống thấp. Để níu tỷ giá không tăng quá mạnh, NHNN đã bán USD, hút về đồng nội tệ, thu hẹp chênh lệch lãi suất USD-VND về mức hợp lý.

Áp lực từ xu hướng tăng lãi suất trên toàn cầu cùng mục tiêu kiểm soát lạm phát ảnh hưởng không nhỏ đến quyết định điều hành lãi suất của các ngân hàng trung ương toàn cầu.

Theo cập nhật mới nhất tại cuộc họp hồi giữa tháng 6/2022, Phó thống đốc NHNN Đào Minh Tú khẳng định, NHNN tiếp tục giữ nguyên các mức lãi suất điều hành, nhằm tạo điều kiện để tổ chức tín dụng tiếp cận nguồn vốn từ NHNN với chi phí thấp, qua đó có điều kiện giảm lãi suất cho vay hỗ trợ khách hàng phục hồi sản xuất - kinh doanh.

Tuy nhiên, trong các báo cáo gần đây, Bộ phận Nghiên cứu toàn cầu của Tập đoàn HSBC giữ quan điểm rằng, NHNN sẽ phải điều chỉnh lãi suất thêm 50 điểm cơ bản trong quý III/2022 trước khi tăng lãi suất 3 lần, mỗi lần 25 điểm cơ bản trong năm 2023.

Theo quan điểm của tổ chức này, dù phần lớn là lạm phát “nhập khẩu” từ nước khác, nhưng rủi ro lạm phát gia tăng, nhiều khả năng có lúc tạm vượt qua trần 4% trong nửa sau của năm 2022. Việt Nam nằm trong số ít nước châu Á mà ngân hàng trung ương chưa bắt đầu thắt chặt tiền tệ.

Trước đó, NHNN đã liên tục cắt giảm lãi suất chính sách để hỗ trợ nền kinh tế giai đoạn dịch bệnh. Bộ phận Nghiên cứu toàn cầu của Tập đoàn HSBC cho rằng, áp lực lạm phát sẽ khiến NHNN có sự thay đổi và có thể bình thường hóa tiền tệ sớm hơn.

Tại báo cáo chiến lược 6 tháng cuối năm 2022, Khối phân tích Công ty cổ phần Chứng khoán VNDirect đánh giá, dư địa để NHNN duy trì chính sách tiền tệ nới lỏng đã thu hẹp, nhưng NHNN sẽ chưa vội vã trong kế hoạch thắt chặt. Cùng với đó, chính sách tiền tệ trong năm nay đang được điều hành đồng bộ với gói hỗ trợ tài khóa, như gói cấp bù lãi suất bổ sung quy mô 40.000 tỷ đồng, việc giảm thuế GTGT từ 10% xuống 8% đã được triển khai trong 6 tháng đầu năm.

Tuy vậy, khá đồng tình với HSBC, VNDirect cũng cho rằng, chính sách tiền tệ có thể thắt chặt hơn một chút, nhưng vào cuối quý IV/2022, với mức tăng lãi suất điều hành khoảng 0,25-0,5 điểm phần trăm. Công ty Chứng khoán Maybank Kim Eng cũng có nhận định tương tự, nhưng đợt tăng lãi suất được dự báo có thể diễn ra vào các tháng cuối năm 2022.

|

Chứng khoán trước biến số lãi suất

Thị trường chứng khoán vẫn thường phản ứng nhanh nhạy với biến động của lãi suất. Thống kê phản ứng của thị trường chứng khoán Việt Nam khi NHNN thay đổi lãi suất điều hành của Công ty cổ phần Chứng khoán BIDV (BSC) cho thấy, sau một tháng kể từ thời điểm tăng lãi suất, VN-Index thường có xu hướng giảm điểm nhiều hơn.

Kể từ lúc thị trường chứng khoán Việt Nam được thành lập, NHNN đã có 15 lần nâng lãi suất và 26 lần hạ lãi suất. Mục đích chính của những lần nâng lãi suất chủ yếu là thắt chặt chính sách tiền tệ do lạm phát tại những thời kỳ này tăng cao. Tỷ lệ các lần thị trường giảm khi nâng lãi suất điều hành trong quá khứ là khoảng 60%.

Trong định giá doanh nghiệp và các tài sản tài chính, tình hình biến động lãi suất có tương quan tỷ lệ nghịch, khi đây là yếu tố được sử dụng khi chiết khấu dòng tiền dự kiến thu về trong tương lai. Cùng với đó, nhà đầu tư cũng thường đặt lên bàn cân so sánh giữa tỷ suất sinh lời từ các kênh đầu tư và lãi suất huy động.

Về lý thuyết, mặt bằng lãi suất tăng lên, bàn cân lệch nhiều hơn về kênh gửi tiết kiệm. Tuy nhiên, cũng phải lưu ý rằng, cú giảm điểm sâu trong suốt 3 tháng qua đã kéo các chỉ số chứng khoán Việt Nam rơi sâu. Trong phiên 7/7, VN-Index đã về mức thấp nhất trong vòng 16 tháng. Định giá thị trường đã về vùng thật sự hấp dẫn hay chưa là câu hỏi được đặt ra trong bối cảnh lãi suất có thể có những biến động trong tương lai.

Theo đánh giá của chuyên gia phân tích từ Mirae Asset, định giá của VN-Index đã chiết khấu đáng kể các rủi ro liên quan đến khả năng đình lạm (kinh tế đình đốn trong khi lạm phát gia tăng) trên toàn cầu. Hệ số P/E (phản ánh mối quan hệ giữa giá thị trường của cổ phiếu với thu nhập trên một cổ phiếu) đã giảm từ mức trung bình 10 năm cộng 1 độ lệch chuẩn xuống mức trung bình 10 năm trừ độ lệch chuẩn.

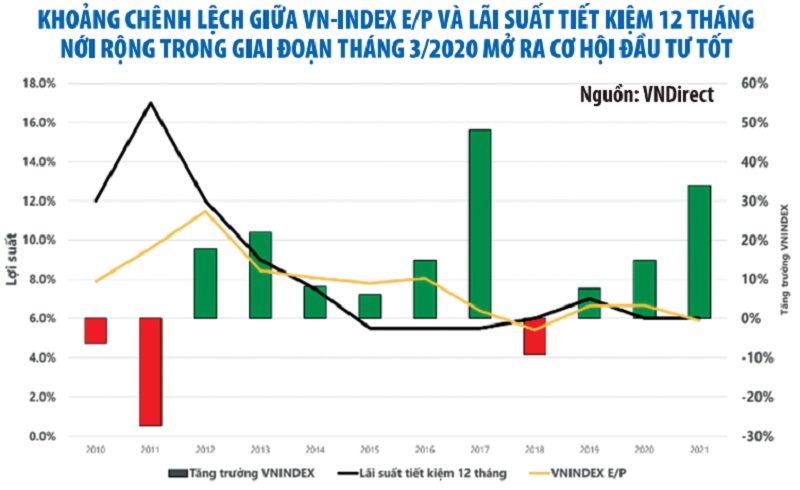

Thay vì sử dụng P/E, bà Trần Khánh Hiền, Giám đốc Nghiên cứu phân tích VNDirect so sánh giữa Tỷ lệ sinh lời của thị trường chia cho định giá hiện tại (E/P - con số đảo ngược của P/E) với lãi suất. “Định giá thị trường hiện tương đương lợi suất của thị trường sẽ rơi vào khoảng 7,7%, tức là một nhà đầu tư khi lựa chọn thị trường chứng khoán thì có thể mang về lợi nhuận 7,7%/năm. So với mức lãi suất tiền gửi hiện nay là 6%/năm, thì khoảng cách giữa lợi suất từ thị trường chứng khoán và lãi suất tiền gửi đang nới rộng”.

Mặt bằng lãi suất đang có xu hướng tăng. Tuy nhiên, nếu xét riêng lợi suất trái phiếu chính phủ kỳ hạn 10 năm, xu hướng tăng đã xuất hiện kể từ đầu năm nay. Theo ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư Công ty cổ phần Chứng khoán Agribank (Agriseco), mức lợi suất trên đã về mức trước dịch Covid-19, do đó, lấy thời điểm cuối năm 2019 làm mốc so sánh khi xem xét định giá thị trường chứng khoán đã về mức hấp dẫn hay chưa là hợp lý.

Khối phân tích Agriseco sử dụng phương pháp P/B nhằm so sánh mức độ tương quan giữa giá trị cổ phiếu và giá trị sổ sách của doanh nghiệp. Xét trên các doanh nghiệp thuộc rổ danh mục VN30, mức định giá P/B trung bình của nhóm này thời điểm cuối quý II/2022 là 2,74 lần, thấp hơn so với thời điểm cuối năm 2019 là 2,84 lần. Tuy nhiên, hiệu quả kinh doanh chưa cải thiện tương xứng khi Tỷ suất sinh lời trên vốn chủ sở hữu (ROE) bình quân của 30 cổ phiếu là khoảng 18%, thấp hơn so với mức 20,1% trước khi Covid-19 xuất hiện. Định giá của nhóm cổ phiếu trong VN30 theo chuyên gia từ Agriserco đang ở vùng hợp lý và đã xuất hiện một số cổ phiếu ở vùng giá hấp dẫn.

Áp lực chi phí lãi vay

Ngoài các tác động trực tiếp lên hàn thử biểu của nền kinh tế, lãi suất cũng là yếu tố tác động trực tiếp đến chi phí đầu vào của các doanh nghiệp, bao gồm cả các doanh nghiệp niêm yết trên sàn.

Vài tháng trở lại đây, nhiều ngân hàng đã điều chỉnh tăng lãi suất huy động, với trên 10 ngân hàng có mức lãi suất cao trên 7%/năm. NHNN đang chịu nhiều áp lực kiểm soát lạm phát, nhưng đến thời điểm hiện tại vẫn không áp dụng chính sách thắt chặt tiền tệ để tiếp tục hỗ trợ nền kinh tế đang trong giai đoạn phục hồi. Tuy nhiên, trong kịch bản mặt bằng lãi suất cho vay “dềnh” lên, chi phí lãi vay của các doanh nghiệp vay nợ lớn sẽ bị ảnh hưởng, nhất là với các khoản vay áp dụng mức lãi suất thả nổi.

Tỷ giá USD/VND dù đã được “kìm cương” bằng các động thái bán ngoại tệ, nhưng vẫn tăng 1,92% trong quý II và hơn 2,18% trong 6 tháng đầu năm. Với mặt bằng lãi suất thấp và tỷ giá ổn định các năm qua, các doanh nghiệp tận dụng nhiều đòn bẩy tài chính có lợi thế hơn nhóm có tình hình tài chính dựa chính vào vốn tự có. Tuy nhiên, biến động tỷ giá có thể tác động ngay đến kết quả kinh doanh quý II của các doanh nghiệp dựa nhiều vào nguồn vốn vay ngoại tệ. Xa hơn, trong kịch bản có sự điều chỉnh về lãi suất, yếu tố đầu vào này cũng sẽ tăng lên đáng kể ở nhóm công ty có tỷ lệ nợ vay cao.

- Bà Trần Khánh Hiền, Giám đốc Nghiên cứu phân tích Công ty cổ phần Chứng khoán VNDirect

-

Chứng khoán phiên 4/3: Ngược chiều thế giới, VN-Index tăng điểm

Chứng khoán phiên 4/3: Ngược chiều thế giới, VN-Index tăng điểm -

Vàng giảm 7,7 triệu đồng/lượng khi giá thế giới bị thổi bay hàng trăm USD

Vàng giảm 7,7 triệu đồng/lượng khi giá thế giới bị thổi bay hàng trăm USD -

Chiến trường thuế quan đổi chỗ - Bài 2: Cuộc chiến thuế quan mới của Washington: Thuế thời gian

Chiến trường thuế quan đổi chỗ - Bài 2: Cuộc chiến thuế quan mới của Washington: Thuế thời gian -

Taseco Land có thể hoàn tất chuyển nhượng trung tâm thương mại Landmark 55 trong năm 2026

Taseco Land có thể hoàn tất chuyển nhượng trung tâm thương mại Landmark 55 trong năm 2026

-

Chứng khoán phiên 3/3: Áp lực lớn tại cổ phiếu trụ, VN-Index lùi về 1.813 điểm -

Nhiều ngân hàng tăng mạnh vốn điều lệ năm nay -

Hành trình ESG của VietinBank - Từ cam kết đến hành động -

Ông Nguyễn Đức Thụy được bổ nhiệm làm Tổng giám đốc SACOMBANK -

Bộ Tài chính siết kỷ cương hoạt động thẩm định giá sau kiểm tra 23 doanh nghiệp -

Thực phẩm Sao Ta ghi nhận doanh số giảm 48% trong tháng 2/2026, về 10,85 triệu USD -

Ngân hàng Nhà nước đảo chiều bơm ròng mạnh, lãi vay qua đêm tăng đột ngột lên 11%

-

Solaya Collective mang Gym Pod đến Việt Nam

Solaya Collective mang Gym Pod đến Việt Nam -

SeABank thông báo mời thầu

SeABank thông báo mời thầu -

Nghịch lý “lính mới”: Kinh doanh nhiều năm vẫn khó vay vốn sau khi chuyển đổi doanh nghiệp

Nghịch lý “lính mới”: Kinh doanh nhiều năm vẫn khó vay vốn sau khi chuyển đổi doanh nghiệp -

Phúc BANI: Người mở lối cho khát vọng "thu ngoại tệ" của thế hệ trẻ Việt trên môi trường số

Phúc BANI: Người mở lối cho khát vọng "thu ngoại tệ" của thế hệ trẻ Việt trên môi trường số -

Giải pháp “đo ni đóng giày”: Cách VietinBank chiếm trọn niềm tin của khách hàng

Giải pháp “đo ni đóng giày”: Cách VietinBank chiếm trọn niềm tin của khách hàng -

Những tiêu chí cần lưu ý khi lựa chọn cột đèn cao áp đạt chuẩn

Những tiêu chí cần lưu ý khi lựa chọn cột đèn cao áp đạt chuẩn