Chứng khoán phiên 27/1: Áp lực từ nhóm Vingroup

Chứng khoán phiên 27/1: Áp lực từ nhóm Vingroup -

Chứng khoán phiên 27/1: Áp lực từ nhóm Vingroup

Chứng khoán phiên 27/1: Áp lực từ nhóm Vingroup -

Vàng lập đỉnh mới, bạc tăng hơn 50% kể từ đầu năm

Vàng lập đỉnh mới, bạc tăng hơn 50% kể từ đầu năm -

Lợi nhuận Nhiệt điện Phả Lại trong quý IV/2025 giảm mạnh khi hụt cổ tức được chia

Lợi nhuận Nhiệt điện Phả Lại trong quý IV/2025 giảm mạnh khi hụt cổ tức được chia -

Chứng khoán ngày 26/1: VN-Index tiếp tục có phiên điều chỉnh

Chứng khoán ngày 26/1: VN-Index tiếp tục có phiên điều chỉnh -

Hậu báo lỗ, Chứng khoán UP tạm dừng phát hành tăng vốn -

Long Sơn PIC ghi nhận dòng tiền kinh doanh dương 735,4 tỷ đồng trong năm 2025

|

Lãi suất tiếp tục tăng

Từ đầu tháng 9/2022, nhiều ngân hàng thương mại tiếp tục điều chỉnh biểu lãi suất huy động theo hướng tăng đáng kể, thậm chí có nơi tăng hơn 1% so với trước đó. Theo đó, lãi suất tiền gửi tiết kiệm bằng VND trên cả kênh gửi trực tuyến và gửi tại quầy đều có xu hướng tăng so với hồi đầu tháng trước.

Tại Nam A Bank, lãi suất tiết kiệm kỳ hạn 8-9 tháng tăng thêm 0,3%/năm, lên 6,9%/năm. Lãi suất kỳ hạn trên 12 tháng đến 36 tháng được ngân hàng này áp dụng mức 7,2-7,4%/năm. Đây được xem là mức lãi suất tiền gửi tiết kiệm cạnh tranh trên thị trường hiện nay. Một số ngân hàng khác cũng có mức lãi suất huy động cao nhất trên 7%/năm như SCB với 7,55%/năm; Kienlongbank với 7,3%/năm; Techcombank với 7,1%/năm...

Mới đây, MB điều chỉnh tăng mạnh lãi suất kỳ hạn 24 tháng thêm 0,95%/năm so với hồi đầu tháng 8, lên 6,7%/năm. Lãi suất tiết kiệm kỳ hạn 6 và 12 tháng của MB cũng tăng lần lượt 0,43%/năm và 0,53%/năm, lên các mức 5,3%/năm và 6,1%/năm.

Nhưng lãi suất huy động cao nhất hiện nay thuộc về ABBank, với 8,8%/năm kỳ hạn 13 tháng, tăng 0,5%/năm so với biểu lãi suất niêm yết trước đó. Đây cũng là mức lãi suất tham chiếu cho các khoản vay tại ngân hàng này.

Trong khi đó, SeABank áp dụng mức lãi suất cao nhất 7,85%/năm áp dụng cho chứng chỉ tiền gửi dài hạn bằng VND, với mệnh giá tối thiểu từ 100 triệu đồng kỳ hạn 36 tháng. Lãi suất cho sản phẩm này kỳ hạn 24 tháng là 7,7%/năm.

Các nhà phân tích của Công ty Chứng khoán Everest (EVS) cho rằng, dưới áp lực tăng lãi suất toàn cầu và tỷ giá trong thời gian qua, mặt bằng lãi suất huy động đã nhích lên đáng kể so với đầu năm nay. Lãi suất cho vay của các ngân hàng vì thế đã tăng trong khoảng 30-70 điểm cơ bản từ đầu năm tới nay trong bối cảnh tăng trưởng tín dụng nhanh.

EVS kỳ vọng, xu hướng tăng lãi suất huy động sẽ tiếp tục duy trì trong nửa cuối năm 2022, trong khi lãi suất cho vay có thể giảm 25-50 điểm cơ bản nhờ gói cấp bù lãi suất 2% của Chính phủ, nhưng điều này xem ra rất khó xảy ra.

Theo TS. Cấn Văn Lực, chuyên gia tài chính - ngân hàng, lạm phát Việt Nam đang gia tăng, Ngân hàng Nhà nước (NHNN) đang rơi vào thế khó. NHNN yêu cầu các ngân hàng phấn đấu giảm lãi suất để hỗ trợ phục hồi kinh tế, nhưng nếu lạm phát tăng cao, thì mặt bằng lãi suất khó tiếp tục duy trì ở mức thấp như hiện nay, nhất là khi USD tăng áp lực lên tỷ giá.

Tín dụng tăng nhanh

Sở dĩ lãi suất tiết kiệm tăng trong thời gian qua và chưa có dấu hiệu dừng lại là do tín dụng tăng nhanh. Số liệu của NHNN cho thấy, nửa đầu năm nay, tín dụng toàn nền kinh tế đạt trên 11,4 triệu tỷ đồng, tăng 9,35% (cùng kỳ năm 2021 tăng 6,47%). Trong khi đó, huy động vốn đạt trên 11,8 triệu tỷ đồng, tăng 4,51% so với cuối năm 2021 (cùng kỳ năm 2021 tăng 4,09%).

So sánh tốc độ tăng trưởng 2 chỉ tiêu cho vay và huy động vốn cho thấy, mặc dù tốc độ tăng trưởng tín dụng tăng nhanh hơn nhiều so với cùng kỳ năm trước, nhưng tốc độ tăng trưởng vốn huy động tăng nhanh hơn không đáng kể so với cùng kỳ. Vì thế, nhiều nhà băng đã đồng loạt tăng lãi suất tiết kiệm, dao động khoảng 5,5 - 7,55%/năm với kỳ hạn 12 tháng, cao hơn khoảng 0,7% so với đầu năm.

Chuyên gia tài chính Huỳnh Trung Minh nhận định, lãi suất huy động tăng nhằm đáp ứng Hệ số an toàn vốn (CAR) để tránh việc mất cân đối tỷ lệ huy động vốn ngắn hạn cho vay trung và dài hạn. Đồng thời, tăng lãi suất huy động còn để kích thích người dân gửi tiền vào ngân hàng, khi tốc độ huy động vốn từ đầu năm đến nay thấp hơn nhiều so với tốc độ tăng trưởng tín dụng.

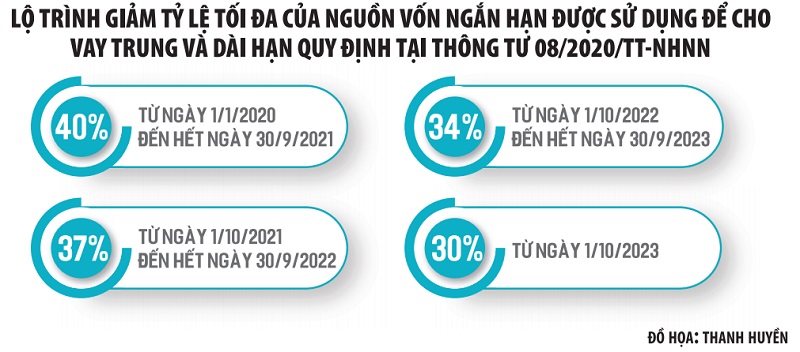

Bắt đầu từ tháng 10/2022, tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn sẽ phải giảm xuống 34% theo quy định của Thông tư 08/2020/TT-NHNN. Phía NHNN không có động thái nào cho thấy có thể cho phép kéo dài thời hạn này, nên các ngân hàng vào thế buộc phải gồng mình để đáp ứng các yêu cầu mới và đang phải tăng mạnh lãi suất tiền gửi kỳ hạn dài từ 12 tháng trở lên, nhằm huy động vốn dài ngày cơ cấu lại nguồn trước khi bước vào tháng 10/2022.

Các dự báo đưa ra đều cho thấy, lãi suất đầu vào còn tăng. SSI dự báo lãi suất huy động có thể tăng thêm 50 - 70 điểm cơ bản, nếu hạn mức tín dụng được nới thời gian tới. Như vậy, lãi suất huy động trong cả năm 2022 có thể tăng 1 - 1,5%.

Lãnh đạo một ngân hàng cho biết, việc tăng lãi suất huy động còn nhằm chuẩn bị nguồn vốn cho vay dịp cuối năm ngay khi được NHNN bổ sung hạn mức tăng trưởng tín dụng, giải ngân gói vốn hỗ trợ 2% lãi suất. Theo TS. Cấn Văn Lực, lãi suất huy động tăng giúp hút bớt lượng tiền đang lưu thông trong nền kinh tế để điều hướng nhiều hơn vào sản xuất - kinh doanh. Nhờ đó, thanh khoản hệ thống ngân hàng tương đối ổn, dù không được dồi dào như những năm vừa qua.

Thế nhưng, trước áp lực chi phí đầu vào tăng, lãi suất cho vay khó có thể đứng yên, nhất là cho vay mua nhà hiện ở mức 12%/năm chưa phải là cao. Nhiều khách hàng cá nhân đã phải trả lãi vay vốn mua nhà 13-14%/năm trong khoảng một tháng trở lại đây khi chi phí tăng và room tín dụng cạn.

-

Hậu báo lỗ, Chứng khoán UP tạm dừng phát hành tăng vốn -

Long Sơn PIC ghi nhận dòng tiền kinh doanh dương 735,4 tỷ đồng trong năm 2025 -

Góc nhìn TTCK tuần 26/1 - 30/1: VN-Index tiếp tục điều chỉnh trước khi có xu hướng mới? -

Nâng hạng công cụ nợ có bảo đảm: Thêm dư địa trên thị trường vốn quốc tế -

BIDV và KN Holdings tăng cường hợp tác toàn diện hướng tới phát triển bền vững -

Thách thức khi bẻ lái tín dụng -

Nhận diện những trụ cột có thể dẫn dắt VN-Index năm 2026

-

SRT Group - Đối tác chiến lược toàn diện năm 2025 của Sun Group và dấu ấn từ thị trường

SRT Group - Đối tác chiến lược toàn diện năm 2025 của Sun Group và dấu ấn từ thị trường -

Ra mắt thẻ tín dụng VPBank MWG Mastercard, mở rộng trải nghiệm chi tiêu công nghệ tại Việt Nam

-

Vinh danh các doanh nghiệp đạt Top Thương hiệu mạnh Quốc gia 2026

Vinh danh các doanh nghiệp đạt Top Thương hiệu mạnh Quốc gia 2026 -

Bộ sưu tập mới của thương hiệu thời trang Nhật Bản

Bộ sưu tập mới của thương hiệu thời trang Nhật Bản -

Hải Phòng đẩy mạnh xây dựng hệ sinh thái công nghiệp hỗ trợ hiện đại, bền vững

Hải Phòng đẩy mạnh xây dựng hệ sinh thái công nghiệp hỗ trợ hiện đại, bền vững -

Hòa nhập - năng lực cạnh tranh mới của doanh nghiệp toàn cầu

Hòa nhập - năng lực cạnh tranh mới của doanh nghiệp toàn cầu