Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới -

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng -

PV GAS D không đáp ứng điều kiện công ty đại chúng

PV GAS D không đáp ứng điều kiện công ty đại chúng -

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn

Theo báo cáo mới đây của Bộ phận Phân tích CTCP Chứng khoán SSI, điểm nổi bật trong hoạt động kinh doanh của BIDV trong quý III vừa qua là tái cấu trúc vốn, khi ngân hàng đặt mục tiêu giảm dần tiền gửi và trái phiếu dài hạn để giảm chi phí vốn, trước khi sắp được tăng vốn từ thương vụ M&A với Ngân hàng Keb Hana.

Cụ thể, BIDV đã mua tất cả tái phiếu vốn cấp 2 kỳ hạn 10 năm phát hành năm 2014 với tổng trị giá 7.300 tỷ đồng. Theo điều khoản phát hành trái phiếu, lãi suất trái phiếu sẽ được điều chỉnh tăng đáng kể nếu BIDV không mua lại sau 5 năm đầu tiên kể từ khi phát hành. Để thay thế các trái phiếu đó, ngân hàng phát hành 3.000 tỷ đồng trái phiếu kỳ hạn 7 năm và 1.100 tỷ đồng trái phiếu kỳ hạn 10 năm, tất cả đều là trái phiếu cấp 2 có lãi suất thấp hơn.

Ngân hàng cũng điều chỉnh lãi suất tiền gửi để thu hút nguồn vốn ngắn hạn và giảm nguồn vốn dài hạn. Tính tới tháng 9/2019, tổng tiền gửi của khách hàng, chứng chỉ tiền gửi (CD), và trái phiếu có kỳ hạn hơn 1 năm giảm 5.000 tỷ đồng, trong khi tổng huy động với kỳ hạn 3-12 tháng tăng mạnh nhất (tăng 18,1% so với đầu năm).

Cùng với cấu trúc vốn được thay đổi, BIDV cũng điều chỉnh cơ cấu tài sản theo hướng tăng tỷ trọng cho vay ngắn hạn để đáp ứng yêu cầu của cơ quan quản lý về tỷ lệ vốn ngắn hạn cho vay trung và dài hạn. Tỷ trọng dư nợ cho vay ngắn hạn tăng từ mức 61,8% cuối năm 2018 lên 62,9% vào cuối tháng 9 vừa qua. Với nguồn vốn dự trữ hạn chế, BIDV tăng đầu tư vào trái phiếu do ngân hàng khác phát hành, thường được áp dụng hệ số rủi ro bằng 0 (do đa số được đảm bảo bằng trái phiếu Chính phủ), đồng thời có ợi suất cao hơn so với cho vay ngắn hạn liên ngân hàng. Chiến lược này cho phép ngân hàng mở rộng tài sản sinh lãi với chi phí vốn đầu tư thấp.

Tuy nhiên, tỷ lệ thu nhập lãi cận biên (NIM) phản ánh chênh lệch giữa thu nhập lãi và chi phí lãi lại giảm mạnh, xuống mức thấp nhất trong 13 quý vừa qua. Lũy kế 9 tháng đầu năm, hệ số NIM trong giảm còn 2,46% từ mức 2,69% cùng kỳ. Theo SSI Research, chi phí huy động trong khi lợi suất tài sản sinh lời không cải thiện nhiều là nguyên nhân khiến hệ số NIM giảm mạnh. Ngoài ra, giai đoạn nửa đầu năm 2019 để tài trợ cho hoạt động cho vay do thiếu nguồn vốn dài hạn, ngân hàng đã phải tăng tăng huy động tiền gửi dài hạn và phát hành chứng chỉ tiền gửi.

Nhìn lại kết quả kinh doanh 9 tháng đầu năm, dù hệ số NIM giảm, tổng thu nhập hoạt động của ngân hàng vẫn tăng nhờ thu nhập ngoài lãi tăng trưởng nhanh. BIDV cũng cải thiện hiệu quả hoạt động (tỷ lệ chi phí hoạt động /thu nhập (CIR) giảm còn 30,3%. Tuy nhiên, chi phí dự phòng rủi ro tín dụng quý III tăng 32,6% so với cùng kỳ mới là nguyên nhân chính khiến lợi nhuận trước thuế quý III chỉ tăng 1,6% so với cùng kỳ. Trong 9 tháng đầu năm, chi phí dự phòng tăng 14,9%, lợi nhuận trước thuế đạt 7.030 tỷ đồng, giảm 3,1% so với cùng kỳ.

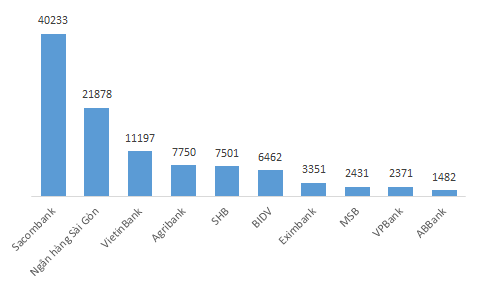

Theo tính toán của SSI Research, BIDV đã sử dụng hơn 70% thu nhập hoạt động trước dự phòng nợ xấu để trích lập dự phòng nợ xấu. Đồng thời, ngoài dự phòng nợ xấu từ các khoản vay, SSI Research ước tính ngân hàng đã xóa hơn 3.300 tỷ đồng trái phiếu VAMC, tương đương hơn 51% dư nợ trái phiếu VAMC ròng đầu năm 2018.

"Ngân hàng lên kế hoạch xử lý tất cả trái phiếu VAMC trong năm 2019, do đó, khoảng 3.100 tỷ đồng dư nợ trái phiếu VAMC ròng còn lại sẽ tiếp tục được xử lý trong quý IV/2019", báo cáo của SSI Research dự tính.

|

Việc quyết liệt trích lập dự phòng cũng giúp chất lượng tài sản tiếp tục được cải thiện. Mặc dù tỷ lệ nợ xấu (NPL) tăng lên 2,09% từ mức 1,9% cuối năm 2018, tỷ lệ nợ xấu bao gồm dư nợ trái phiếu VAMC ước tính giảm xuống còn 2,46% từ mức 2,75% trong năm 2017 và 2,56% trong năm 2018.

|

| Dư nợ trái phiếu VAMC tại một số ngân hàng đến cuối tháng 6/2019 |

Đầu tháng 11/2019 vừa qua, BIDV đã hoàn tất xong đợt phát hành riêng lẻ tăng vốn. Thương vụ giữa ngân hàng và KEB Hana đưa Keb Hana trở thành cổ đông chiến lược của BIDV, với 15% cổ phần. Đồng thời, BIDV nhận thêm nguồn vốn dài hạn quan trọng và nâng vốn điều lệ lên cao nhất trong hệ thống.

-

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn -

Thực phẩm Sao Ta ước tính doanh thu năm 2025 đạt 300,53 triệu USD -

Thép Nam Kim tạm dừng kế hoạch phát hành tối đa 4,5 triệu cổ phiếu ESOP -

Thiên Long công bố kết quả kinh doanh 11 tháng: Doanh thu tăng gần 10%, củng cố đà phục hồi -

Xây dựng và Giao thông Bình Dương sẽ chào bán 35 triệu cổ phiếu năm 2026 -

Đại gia Ngô Thu Thuý sắp đưa hơn 56,47 triệu cổ phiếu Âu Lạc lên UPCoM

-

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026 -

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện -

Khánh thành, thông xe công trình cầu vượt Thanh Hà

Khánh thành, thông xe công trình cầu vượt Thanh Hà -

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ -

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam -

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?