Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới -

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng -

PV GAS D không đáp ứng điều kiện công ty đại chúng

PV GAS D không đáp ứng điều kiện công ty đại chúng -

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn

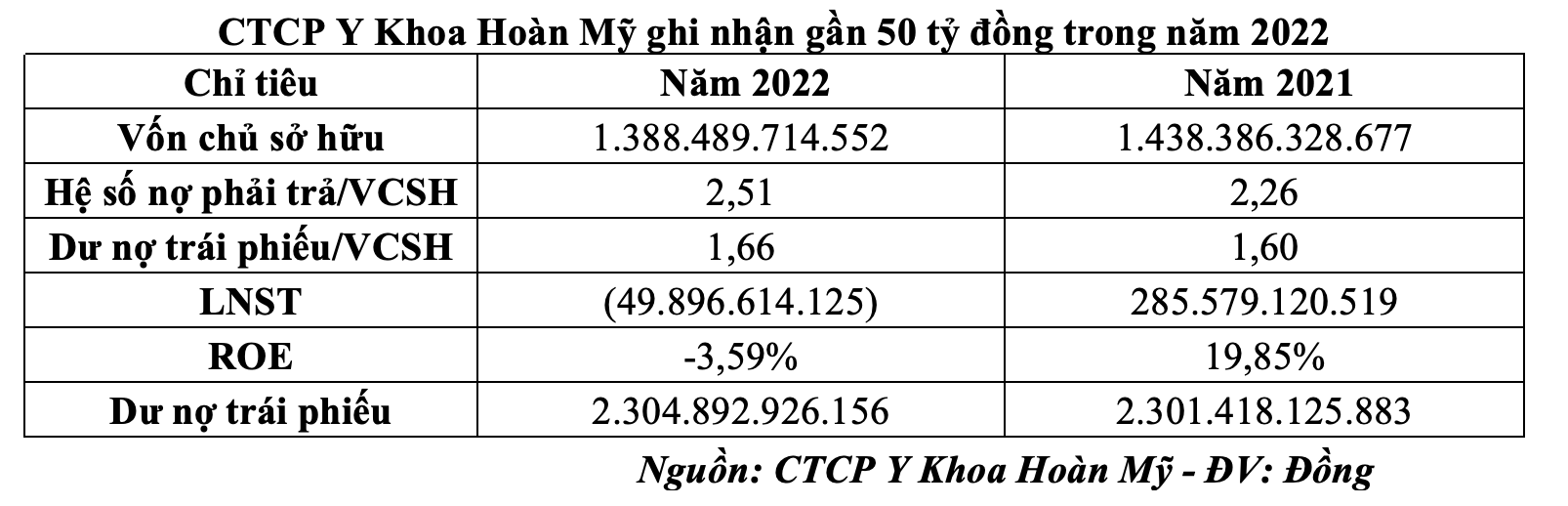

Công ty cổ phần Y Khoa Hoàn Mỹ vừa công bố tình hình hoạt động kinh doanh trong năm 2022.

Cụ thể, sau năm 2021 ghi nhận lãi 285,58 tỷ đồng, tương ứng hiệu quả sử dụng vốn (ROE) là 19,85%, bước sang năm 2022, Công ty cổ phần Y Khoa Hoàn Mỹ bất ngờ báo cáo lỗ gần 50 tỷ đồng, giảm 335,48 tỷ đồng so với cùng kỳ.

|

| Y Khoa Hoàn Mỹ ghi nhận gần 50 tỷ đồng trong năm 2022. (Nguồn: CTCP Y Khoa Hoàn Mỹ) |

Trong đó, đáng chú ý, vốn chủ sở hữu giảm 3,5% so với cùng kỳ, tương ứng giảm 49,9 tỷ đồng (tương ứng mức lỗ năm 2022), về 1.388,5 tỷ đồng và hệ số nợ trái phiếu trên vốn chủ sở hữu tăng từ 1,6 lần lên 1,66 lần.

Như vậy, tính tới cuối năm 2022, tổng dư nợ trái phiếu của Công ty cổ phần Y Khoa Hoàn Mỹ lên tới 2.304,89 tỷ đồng.

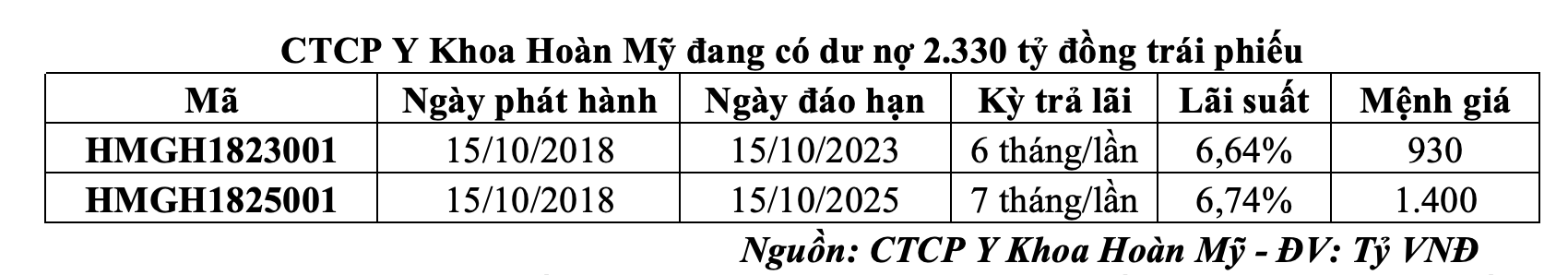

Được biết, Công ty cổ phần Y Khoa Hoàn Mỹ đang có dư nợ hai lô trái phiếu với mã HMGH1823001 và HMGH1825001 với tổng mệnh giá 2.330 tỷ đồng. Trong đó, ngày 15/10/2023 sẽ đáo hạn lô trái phiếu với mệnh giá 930 tỷ đồng và ngày 15/10/2025 sẽ đáo hạn lô trái phiếu thứ hai với mệnh giá 1.400 tỷ đồng.

|

| CTCP Y Khoa Hoàn Mỹ đang có dư nợ 2.330 tỷ đồng trái phiếu (Nguồn: CTCP Y Khoa Hoàn Mỹ) |

Theo giới thiệu, đợt huy động vốn thông qua phát hành hai lô trái phiếu của Hoàn Mỹ với khối lượng đặt mua cao gấp 2,5 lần so với số lượng phát hành. Trong đó, đợt phát hành được thu xếp vốn bởi Ngân hàng Standard Chartered Việt Nam và bảo lãnh thanh toán bởi Quỹ đầu tư và bảo lãnh tín dụng (Credit Guarantee and Investment Facility - CGIF”).

Theo tìm hiểu, Công ty cổ phần Y Khoa Hoàn Mỹ có địa chỉ tại lầu 11, toà nhà Friendship, số 31 Lê Duẩn, phường Bến Nghé, quận 1 và hoạt động trong lĩnh vực y tế. Trong đó, vốn điều lệ là 392,35 tỷ đồng và người đại diện pháp luật là bà Nguyễn Thị Châu Loan.

Ngoài ra, bà Nguyễn Thị Châu Loan đang là đại diện của nhiều doanh nghiệp khác như CTCP Phúc sinh An Medilas, CTCP Sức khoẻ Hoàn Mỹ, CTCP Bác sĩ Gia đình Hoàn Mỹ; CTCP Liên kết Hoàn Mỹ; CTCP HMTW Tân Phú, Công ty TNHH MTV Phòng khám Đa khoa Thánh Tâm cơ sở 2; CTCP Bệnh viện Thế giới Kỹ thuật; Công ty TNHH Belmont; CTCP Dịch vụ Sức khoẻ Hoàn Mỹ; CTCP Tư vấn Sức khoẻ Việt; CTCP Đầu tư Sức khoẻ Việt; Công ty TNHH Đào tạo Anh văn Pháp lý Justitia; Công ty TNHH Funups Technology; Công ty TNHH Bolt Technology; Công ty TNHH Shopline Vietnam.

Được biết, Công ty cổ phần Y Khoa Hoàn Mỹ đang là chủ sở hữu của chuỗi bệnh viện Hoàn Mỹ, đơn vị được khai trương vào tháng 12/1999 với bệnh viện tư nhân đầu tiên của Việt Nam trên đường Trần Quốc Thảo, TP. HCM. Theo công bố của doanh nghiệp, chuỗi bệnh viện Hoàn Mỹ sở hữu mạng lưới gồm 15 bệnh viện và 6 phòng khám.

Chuỗi bệnh viện và phòng khám Hoàn Mỹ được bác sĩ Nguyễn Hữu Tùng sáng lập. Năm 2009, ông Tùng đã chọn quỹ ngoại VinaCapital và Deustche Bank là nhà đầu tư với 20 triệu USD cho 44% cổ phần của Hoàn Mỹ. Đây được xem là một trong những thương vụ đầu tư điển hình của hoạt động M&A giữa doanh nghiệp Việt với các nhà đầu tư ngoại trên thị trường.

Cụ thể, ở thời điểm đó, vì muốn có sự giúp đỡ của nhà đầu tư nên ông Nguyễn Hữu Tùng đã không nhờ tới sự tư vấn của luật sư và đây là sai lầm được bác sĩ Tùng thừa nhận. Những áp lực từ việc đáp ứng được yêu cầu của phía nhà đầu đã buộc ông Tùng phải đi đến quyết định bán Hoàn Mỹ cho Fortis Healthcare (Ấn Độ) với mức giá 100 triệu USD và ba bên gồm VinaCapital, Deutsche Bank và nhà sáng lập Nguyễn Hữu Tùng đã rời khỏi Hoàn Mỹ.

Sau đó, Fortis Healthcare tiếp tục quyết định bán lại Hoàn Mỹ cho Richard Chandler - tập đoàn đầu tư có trụ sở tại Singapore. Sau khi về tay Richard Chandler (nay là Clermont Group), Hoàn Mỹ liên tục mở rộng quy mô sau, tích cực mua bán và sáp nhập các bệnh viện ở nhiều tỉnh, thành khác vào hệ thống.

VinaCapital yêu cầu Hoàn Mỹ bằng mọi giá phải đạt được điều đó, nếu không đạt được, các nhà đầu tư sẽ thoái vốn và Hoàn Mỹ phải hoàn vốn đầu tư lại cho họ, đồng thời phải chịu phạt lãi suất đối với trường hợp của Deutsche Bank và được chuyển đổi thành cổ phiếu đối với trường hợp của VinaCapital, hoặc cả hai nhà đầu tư đều có quyền nhận thêm cổ phiếu.

Nói cách khác, nếu mức lợi nhuận của Hoàn Mỹ được định là 60 tỷ đồng cho một năm, nhưng nếu chỉ đạt được 40 tỷ đồng thì 20 tỷ đồng “hụt” sẽ được xem là trách nhiệm điều hành của ông Nguyễn Hữu Tùng và nó sẽ được chuyển đổi thành cổ phần mà họ nắm giữ trong Công ty.

Với cách tính toán ràng buộc này, bên mua trong thương vụ M&A luôn nắm lợi thế về mình. Nếu ở lại, họ cũng nắm phần lợi, nếu ra đi, họ cũng nắm phần thắng so với vốn đầu tư ban đầu.

Áp lực càng tăng khi các nhà đầu tư yêu cầu ông tùng phải tìm một tổ chức chuyên nghiệp để điều hành Tập đoàn, nhà quản trị tài chính (CFO), Tổng giám đốc (CEO) mới để thực hiện những nghị quyết của Hội đồng quản trị. Họ yêu cầu ông Tùng phải thuê CEO và nhóm tư vấn với gói chi phí lên đến 20 tỷ đồng/năm.

Công việc tìm kiếm CEO kéo dài 6 tháng mới có kết quả, những luật chơi được trưng ra chỉ có lợi cho nhà đầu tư. Chẳng hạn, trong thời gian đã được thống nhất, phải tìm ra CEO, nếu không tìm ra, ông Tùng với tư cách là nhà sáng lập, phải chịu một khoản phạt lên đến hàng triệu USD cho sự chậm trễ này.

Không còn lựa chọn, ông Nguyễn Hữu Tùng phải quyết định bán đi “đứa con” Hoàn Mỹ cho Fortis Healthcare.

“Sau khi ký hợp đồng với Fortis Healthcare, tôi có cảm giác như mình vừa gả đứa con của mình vào một nhà khác. Tôi không còn được chăm sóc, nuôi nấng nó nữa, mà chỉ có thể làm một nhà tư vấn, giống như một “thái thượng hoàng” mà thôi”, bác sĩ Tùng từng cay đắng chia sẻ sau thương vụ bán cổ phần của Hoàn Mỹ.

-

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn -

Thực phẩm Sao Ta ước tính doanh thu năm 2025 đạt 300,53 triệu USD -

Thép Nam Kim tạm dừng kế hoạch phát hành tối đa 4,5 triệu cổ phiếu ESOP -

Thiên Long công bố kết quả kinh doanh 11 tháng: Doanh thu tăng gần 10%, củng cố đà phục hồi -

Xây dựng và Giao thông Bình Dương sẽ chào bán 35 triệu cổ phiếu năm 2026 -

Đại gia Ngô Thu Thuý sắp đưa hơn 56,47 triệu cổ phiếu Âu Lạc lên UPCoM

-

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026 -

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện -

Khánh thành, thông xe công trình cầu vượt Thanh Hà

Khánh thành, thông xe công trình cầu vượt Thanh Hà -

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ -

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam -

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?