Khởi động dự án nâng cao năng lực lãnh đạo cho doanh nghiệp Việt Nam

Khởi động dự án nâng cao năng lực lãnh đạo cho doanh nghiệp Việt Nam -

Khởi động dự án nâng cao năng lực lãnh đạo cho doanh nghiệp Việt Nam

Khởi động dự án nâng cao năng lực lãnh đạo cho doanh nghiệp Việt Nam -

Mừng vì tạm dừng Nghị định 46, doanh nghiệp mong sửa đổi căn cơ trước khi áp dụng trở lại

Mừng vì tạm dừng Nghị định 46, doanh nghiệp mong sửa đổi căn cơ trước khi áp dụng trở lại -

Chuỗi bán lẻ lớn nhất Việt Nam khẳng định mô hình tăng trưởng bền vững: Doanh thu 2025 tăng hai chữ số, cửa hàng mới sớm có lãi

Chuỗi bán lẻ lớn nhất Việt Nam khẳng định mô hình tăng trưởng bền vững: Doanh thu 2025 tăng hai chữ số, cửa hàng mới sớm có lãi -

Mỹ ban hành kết luận sơ bộ vụ việc gỗ dán nhập từ Việt Nam

Mỹ ban hành kết luận sơ bộ vụ việc gỗ dán nhập từ Việt Nam -

Hòa Phát khởi công dự án Khu công nghiệp Đồng Phúc gần 355 ha tại Bắc Ninh -

VEC đề nghị Bộ Công thương hướng dẫn biện pháp bảo đảm xăng dầu trên cao tốc

Doanh thu quý III tăng trưởng gần 10%

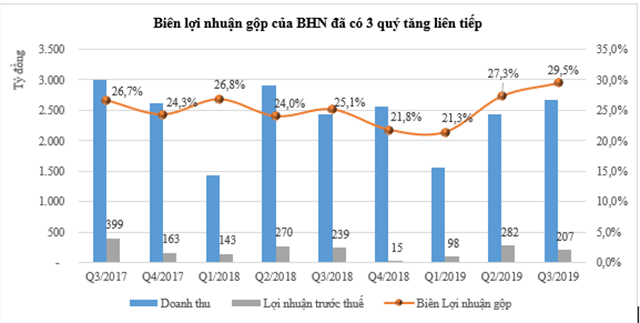

Báo cáo tài chính quý III/2019 của Habeco vừa công bố đã cho thấy những tín hiệu tích cực khi ghi nhận mức doanh thu tăng trưởng gần 10% so với cùng kỳ 2018.

Cụ thể, trong quý III/2019, Habeco đã đạt doanh thu thuần 2.675 tỷ đồng, tăng 9,6% so với cùng kỳ năm trước, ghi nhận mức doanh thu cao nhất trong 5 quý trở lại đây. Đây là kết quả tích cực sau khi doanh nghiệp thực hiện chiến lược thúc đẩy tiêu thụ sản phẩm thời gian qua, từ thay đổi nhận diện thương hiệu, ra mắt sản phẩm mới hướng tới giới trẻ, đến đẩy mạnh công tác quảng cáo, khuyến mại.

Cùng với doanh thu tăng trưởng, biên lợi nhuận gộp cũng tiếp tục được cải thiện, đạt mức 29,4% trong quý III, tăng 4,4% so với cùng kỳ 2018 và tăng so với mức 25% nửa đầu năm. Qua đó giúp lãi gộp quý III đạt 788,8 tỷ đồng, tăng 29% so với cùng kỳ 2018.

|

| Doanh thu tăng trưởng trở lại và biên lợi nhuận của Habeco tiếp tục được cải thiện trong III/2019. |

Như vậy biên lãi gộp của Habeco đã có quý cải thiện thứ 3 liên tiếp, từ 21,3% trong quý I lên 27,3% trong quý II và tăng lên 29,4% trong quý vừa qua. Qua đó cho thấy công tác quản trị chi phí sản xuất, định vị phân khúc sản phẩm đầu ra hướng đến tăng tỷ trọng các sản phẩm có giá trị gia tăng cao hơn đang đem đến cho Habeco những kết quả tích cực. Mức biên lợi nhuận gộp trong quý III/2019 cũng là mức biên cao nhất mà Habeco đạt được trong nhiều năm trở lại đây.

Song song với hoạt động kinh doanh chính đạt hiệu quả, doanh thu tài chính của Habeco đã tăng 58%, đạt 54 tỷ đồng trong quý III/2019, đến từ lãi tiền gửi tăng mạnh. Trong khi đó, chi phí tài chính được tiết giảm 35% xuống còn 6,6 tỷ đồng, chủ yếu nhờ giảm chi phí lãi vay.

Sau khi trừ đi các chi phí, Habeco đã đạt 169,4 tỷ đồng lợi nhuận sau thuế trong quý III/2019. Lũy kế 9 tháng, doanh nghiệp thu về 6.670 tỷ đồng doanh thu và 472,3 tỷ đồng lợi nhuận sau thuế.

Mặc dù doanh thu, lợi nhuận 9 tháng có giảm nhẹ so với cùng kỳ nhưng việc doanh thu tăng trưởng, biên lợi nhuận đang tăng là những tín hiệu tích cực trước khi bước vào mùa tiêu dùng quý IV, cao điểm ghi nhận doanh thu, lợi nhuận hàng năm với những doanh nghiệp sản xuất hàng tiêu dùng nhanh như Habeco.

Song song với đẩy mạnh công tác tiêu thụ sản phẩm, cơ cấu tài chính của Habeco vẫn chuyển biến tích cực. Tính đến 30/9/2019, số dư tiền và tiền gửi các loại đã tăng gần 251 tỷ đồng so với đầu năm và đạt 4.027 tỷ đồng, chiếm 44,7% tổng tài sản. Đây cũng đang là khoản mục chiếm tỷ trọng cao nhất trong cơ cấu tài sản của công ty.

Chiều ngược lại, dư nợ vay duy trì xu hướng giảm với tổng nợ vay ngắn và dài hạn hiện chỉ còn 443,5 tỷ đồng, giảm 158 tỷ đồng so với đầu năm và chỉ chiếm 4,9% tổng nguồn vốn.

Kết quả này có được nhờ dòng tiền hoạt động kinh doanh thu về trong 9 tháng đầu năm lên đến 756 tỷ đồng, tăng mạnh so với mức âm 21,5 tỷ đồng cùng kỳ năm ngoái. Việc giảm hàng tồn kho, quản trị tốt khoản phải thu là những nguyên nhân chính giúp dòng tiền của Habeco tăng trưởng, đảm bảo nhu cầu đầu tư, trả cổ tức, giảm nợ nhưng vẫn tăng cường được dòng tiền tích lũy.

|

Triển vọng tăng trưởng sáng cùng ngành bia Việt Nam

Việt Nam hiện đang là một trong nhóm quốc gia có sản lượng tiêu thụ bia lớn nhất thế giới, đứng đầu Đông Nam Á và thứ 3 châu Á, chỉ sau Trung Quốc và Nhật Bản.

Năm 2018, ước tính sản lượng bia tiêu thụ tại Việt Nam là 4,2 tỷ lít, tăng trưởng 5% so với 2017. Yếu tố đặc trưng văn hóa, thu nhập ngày càng được cải thiện nhờ kinh tế tăng trưởng đã giúp sản lượng tiêu thụ bia tăng bình quân 5,7% trong 5 năm trở lại đây.

Báo cáo phân tích tháng IV/2019 của CTCP Chứng khoán Bản Việt dẫn nguồn Euromonitor dự báo tổng lượng bia tiêu thụ tại Việt Nam sẽ tiếp tục tăng trưởng 5%/năm cho đến năm 2022. Đây rõ ràng là bối cảnh rất thuận lợi cho các doanh nghiệp ngành bia, trong đó có Habeco duy trì tăng trưởng.

Với vị thế là 1 trong 4 thương hiệu bia lớn nhất Việt Nam với khoảng 15% thị phần, năng lực sản xuất đạt 845 triệu lít/năm, thương hiệu đã có được vị thế vững chắc trong lòng người tiêu dùng đang được đánh giá là lợi thế cạnh tranh lớn của Habeco trước những đối thủ mới gia nhập thị trường, nhất là khi với ngành thực phẩm, đồ uống, người tiêu dùng có xu hướng lựa chọn những thương hiệu uy tín, tin cậy để đảm bảo an toàn cho sức khỏe bên cạnh yếu tố giá cả phù hợp.

Bên cạnh đó, thị trường chủ lực của Habeco hiện nay đang tập trung ở khu vực phía Bắc và Bắc Trung bộ, thị phần ở khu vực miền Nam vẫn còn khá khiêm tốn, trong khi khu vực này chiếm đến gần 60% lượng tiêu thụ bia cả nước. Habeco đã có chiến lược mở rộng khai thác thị trường phía Nam, nhất là khi nhiều dòng sản phẩm mới của doanh nghiệp đã có kinh nghiệm thành công tại địa bàn phía Bắc nhờ chất lượng và mức giá cả hợp lý.

Song song với việc mở rộng thị trường, Habeco tiếp tục đẩy mạnh nghiên cứu phát triển các dòng bia thuộc phân khúc cao cấp, cận cao cấp trong bối cảnh phân khúc này vẫn duy trì mức tăng trưởng cao trên 15%/năm nhờ thu nhập bình quân ngày càng tăng tạo ra xu hướng chuyển dịch tiêu dùng, đồng thời các dòng bia trung và cao cấp cũng có biên lợi nhuận cao hơn.

Nỗ lực của Habeco trong việc thực hiện chiến lược xây dựng hình ảnh, thương hiệu mới bước đầu đã cho thấy thành công qua việc tăng trưởng doanh thu, cải thiện biên lợi nhuận trong quý vừa qua. Đây sẽ là nền tảng quan trọng để doanh nghiệp dự báo tiếp tục thu về những kết quả lạc quan trong thời gian tới.

-

Khởi động dự án nâng cao năng lực lãnh đạo cho doanh nghiệp Việt Nam

Khởi động dự án nâng cao năng lực lãnh đạo cho doanh nghiệp Việt Nam -

Mừng vì tạm dừng Nghị định 46, doanh nghiệp mong sửa đổi căn cơ trước khi áp dụng trở lại

Mừng vì tạm dừng Nghị định 46, doanh nghiệp mong sửa đổi căn cơ trước khi áp dụng trở lại -

Chuỗi bán lẻ lớn nhất Việt Nam khẳng định mô hình tăng trưởng bền vững: Doanh thu 2025 tăng hai chữ số, cửa hàng mới sớm có lãi

Chuỗi bán lẻ lớn nhất Việt Nam khẳng định mô hình tăng trưởng bền vững: Doanh thu 2025 tăng hai chữ số, cửa hàng mới sớm có lãi -

Mỹ ban hành kết luận sơ bộ vụ việc gỗ dán nhập từ Việt Nam

Mỹ ban hành kết luận sơ bộ vụ việc gỗ dán nhập từ Việt Nam

-

Nhà máy Omoda & Jaecoo tại Việt Nam đang khẩn trương đầu tư -

Hòa Phát khởi công dự án Khu công nghiệp Đồng Phúc gần 355 ha tại Bắc Ninh -

VEC đề nghị Bộ Công thương hướng dẫn biện pháp bảo đảm xăng dầu trên cao tốc -

Doanh nhân dưới 35 tuổi có thể tham gia bình chọn Doanh nhân trẻ khởi nghiệp xuất sắc 2026 -

Từ Núi Pháo ra thế giới: MSR nổi lên như trụ cột trong chuỗi cung ứng khoáng sản toàn cầu -

Doanh nghiệp Mỹ coi Việt Nam là điểm đến ưu tiên nhằm đa dạng hóa chuỗi cung ứng -

Sớm nối lại hoạt động 2 cửa hàng xăng dầu trên tuyến cao tốc cửa ngõ TP.HCM

-

Địa kỹ thuật Đông Sơn: Khẳng định vị thế qua những công trình hạ tầng trọng điểm

Địa kỹ thuật Đông Sơn: Khẳng định vị thế qua những công trình hạ tầng trọng điểm -

Nhu cầu tham gia bảo hiểm để bảo vệ tài chính vẫn tiếp tục gia tăng

Nhu cầu tham gia bảo hiểm để bảo vệ tài chính vẫn tiếp tục gia tăng -

First Real đạt tổng doanh thu hơn 20 tỷ đồng trong quý I/2026

First Real đạt tổng doanh thu hơn 20 tỷ đồng trong quý I/2026 -

Bitexco Nam Long: Giữ vững sản xuất, hướng tới tăng trưởng bền vững

Bitexco Nam Long: Giữ vững sản xuất, hướng tới tăng trưởng bền vững -

Coca-Cola Tết Fest 2026: Cùng “dệt” nên Tết mới với không gian trải nghiệm đa điểm

Coca-Cola Tết Fest 2026: Cùng “dệt” nên Tết mới với không gian trải nghiệm đa điểm -

“Kiệt tác” cầm tay giá trăm triệu được doanh nhân Việt săn đón

“Kiệt tác” cầm tay giá trăm triệu được doanh nhân Việt săn đón