Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới -

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng -

PV GAS D không đáp ứng điều kiện công ty đại chúng

PV GAS D không đáp ứng điều kiện công ty đại chúng -

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn

|

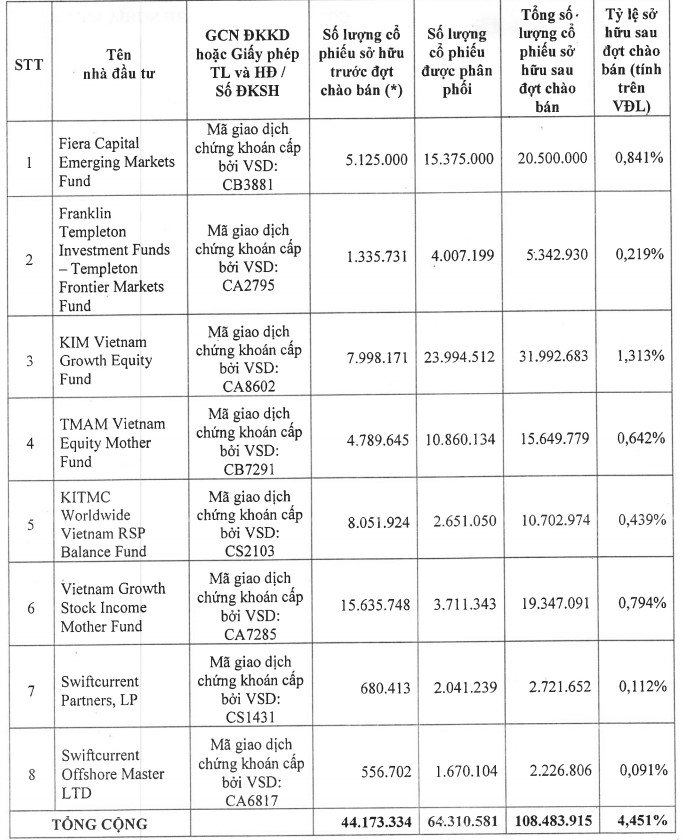

Ngân hàng TMCP Quân đội (MBBank, mã MBB-HoSE) cho biết đã hoàn tất chào bán cổ phiếu riêng lẻ vào hôm 26/2. Ngân hàng đã phân phối 64,3 triệu cổ phiếu với giá bán 27.000 đồng/cổ phiếu, qua đó thu về 1.736 tỷ đồng. Chi phí dự kiến của đợt chào bán này là gần 16,5 tỷ đồng.

Trước đó, vào cuối tháng 1/2019, MBBank đã phân phối 21,4 triệu cổ phiếu quỹ. Bên mua ở cả hai giao dịch này đều là 8 nhà đầu tư tài chính từ nước ngoài.

KIM Vietnam Growth Equity Fund, quỹ đầu tư đến từ Hàn Quốc mua gần 24 triệu cổ phiếu MBB phát hành mới, nhiều nhất trong các nhà đầu tư. Cùng với số cổ phiếu quỹ mua trước đó, cổ đông Hàn Quốc này sở hữu gần 32 triệu cổ phiếu, tương đương gần 30% lượng cổ phiếu phân phối cho các nhà đầu tư nước ngoài trong hai đợt chào bán đầu năm. Chưa rõ mức giá MBBank chào bán cổ phiếu quỹ. Tuy nhiên, nhà đầu tư khi mua cổ phiếu sẽ không bị hạn chế chuyển nhượng như quy định áp dụng đối với cổ phiếu phát hành mới.

Ở lần chào bán hồi cuối tháng 1/2020, MBBank bán được 93% lượng đăng ký do giá chưa đặt mức phê duyệt của HĐQT. Trong đợt phát hành vừa qua, lượng cổ phiếu MBB phân phối được nhiều khả năng cũng thấp hơn kế hoạch ban đầu. Bởi theo công văn chấp thuận tăng vốn điều lệ đợt 2/2019 được NHNN gửi ngày 31/1/2020, mức vốn điều lệ dự kiến tăng lên là 690 tỷ đồng, tương đương 69 triệu cổ phiếu mới được phát hành.

Kế hoạch tăng vốn của MBBank thực tế đã đánh tiếng từ lâu. Cuối tháng 10/2019, nguồn tin của Bloomberg cho biết kế hoạch của MBBank là bán 7,5% vốn cho nhà đầu tư nước ngoài bao gồm 141,5 triệu cổ phiếu mới và 47 triệu cổ phiếu quỹ. Trong kế hoạch đã được ĐHĐCĐ ngân hàng thông qua trong cuộc họp thường niên năm 2019, MBBank còn đề ra phương án phát hành 211 triệu cổ phiếu mới.

Việc số lượng cổ phiếu phát hành giảm mặt khác lại giúp ngân hàng giảm áp lực pha loãng cổ phiếu, đòi hỏi sự tăng trưởng của lợi nhuận để giữ/ cải thiện tỷ suất sinh lời.

Thực tế, nhiều ngân hàng cũng đã lên kế hoạch tăng vốn nhưng đa số các trường hợp đều đang hoãn lại do tình hình thị trường chứng khoán không mấy thuận lợi. Kể từ sau khi VN-Index đạt đỉnh vào tháng 4/2018, các thương vụ huy động vốn của các ngân hàng hay việc niêm yết cổ phiếu cũng đều khá nhỏ giọt.

Trước MBBank, BIDV cũng đã phát hành riêng lẻ thành công hơn 603 triệu cổ phiếu cho KEB Hana Bank thu về hơn 20 nghìn tỷ đồng sau nhiều năm theo đuổi thương vụ này. Trong khi BIDV tìm đối tác chiến lược, nhà đầu tư của MBBank đều là các quỹ ngoại, như kỳ vọng mà lãnh đạo ngân hàng sớm có ý định nhiều năm như những chia sẻ tại cuộc họp ĐHĐCĐ.

|

| Danh sách 8 quỹ ngoạimua cổ phiếu MBB |

-

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn -

Thực phẩm Sao Ta ước tính doanh thu năm 2025 đạt 300,53 triệu USD -

Thép Nam Kim tạm dừng kế hoạch phát hành tối đa 4,5 triệu cổ phiếu ESOP -

Thiên Long công bố kết quả kinh doanh 11 tháng: Doanh thu tăng gần 10%, củng cố đà phục hồi -

Xây dựng và Giao thông Bình Dương sẽ chào bán 35 triệu cổ phiếu năm 2026 -

Đại gia Ngô Thu Thuý sắp đưa hơn 56,47 triệu cổ phiếu Âu Lạc lên UPCoM

-

Cần Thơ: Thêm doanh nghiệp kết nối đầu tư, cung cấp quỹ đất đi vào hoạt động

Cần Thơ: Thêm doanh nghiệp kết nối đầu tư, cung cấp quỹ đất đi vào hoạt động -

Hàng nghìn sinh viên sẽ được đào tạo trong các lĩnh vực công nghệ chiến lược

Hàng nghìn sinh viên sẽ được đào tạo trong các lĩnh vực công nghệ chiến lược -

Ardingly College Việt Nam-Trường nội trú Anh đầu tiên, chính thức tuyển sinh từ tháng 8/2026

Ardingly College Việt Nam-Trường nội trú Anh đầu tiên, chính thức tuyển sinh từ tháng 8/2026 -

Vinhomes Green Paradise phủ sắc xanh 3 thành phố lớn trong sự kiện roadshow

Vinhomes Green Paradise phủ sắc xanh 3 thành phố lớn trong sự kiện roadshow -

SeABank thông báo mời thầu

SeABank thông báo mời thầu -

Pickleball D-Joy Tour 2026: Khẳng định cam kết phát triển thể thao Việt Nam

Pickleball D-Joy Tour 2026: Khẳng định cam kết phát triển thể thao Việt Nam