Đề xuất nâng mức chi trả bảo hiểm tiền gửi lên gần 3 lần, chi trả trong 3 trường hợp

Đề xuất nâng mức chi trả bảo hiểm tiền gửi lên gần 3 lần, chi trả trong 3 trường hợp -

Đề xuất nâng mức chi trả bảo hiểm tiền gửi lên gần 3 lần, chi trả trong 3 trường hợp

Đề xuất nâng mức chi trả bảo hiểm tiền gửi lên gần 3 lần, chi trả trong 3 trường hợp -

Thủ tướng: Kiểm soát chặt tín dụng bất động sản đầu cơ, nghiên cứu phát hành trái phiếu nhà ở xã hội

Thủ tướng: Kiểm soát chặt tín dụng bất động sản đầu cơ, nghiên cứu phát hành trái phiếu nhà ở xã hội -

Chứng khoán phiên 26/2: Cổ phiếu trụ kéo giá, VN-Index tăng 18 điểm

Chứng khoán phiên 26/2: Cổ phiếu trụ kéo giá, VN-Index tăng 18 điểm -

EVNGENCO3 (PGV): Sản lượng điện tháng 1/2026 tăng 14,27%

EVNGENCO3 (PGV): Sản lượng điện tháng 1/2026 tăng 14,27% -

Vàng giảm nhẹ ngày vía Thần Tài, chuyên gia cảnh báo rủi ro "kiệt sức dòng tiền" -

Cổ phiếu VNSteel bùng nổ, nhưng khó khăn nội tại vẫn còn

Nhà mạng xuống nước giảm phí tin nhắn

Sau 2 năm không tìm được tiếng nói chung, tuần qua,các nhà băng và 3 nhà mạng gồm Viettel, VNPT và Mobifone đã ngồi lại với nhau để trao đổi, thống nhất về vấn đề cước phí tin nhắn.

Các ngân hàng thương mại cho rằng, ngân hàng là khách hàng lớn của các nhà mạng, nhưng khi các nhà mạng tính phí gửi tin nhắn chủ động (như thông báo biến động số dư, thông báo giao dịch,…) các nhà mạng lại tính phí cao gấp 2 đến 3 lần so với mức phí tin nhắn của cá nhân sử dụng dịch vụ của các nhà mạng.

|

| Nhà mạng thống nhất thu phí trọn gói với tin nhắn ngân hàng |

Trong năm 2021, đơn cử tính riêng 1 ngân hàng đã phải bù lỗ hàng trăm tỷ đồng đối với dịch vụ thông báo biến động số dư.

Bên cạnh đó, các ngân hàng cũng phàn nàn về tình trạng giả mạo tin nhắn thương hiệu (SMS brandname) của các ngân hàng nhằm trộm tiền tài khoản của khách hàng lại “bùng phát”. Tin nhắn giả mạo hiển thị tên người gửi là ngân hàng, kèm nội dung chứa đường link giả mạo. Nếu truy cập, chủ tài khoản sẽ mất thông tin, bị chiếm đoạn tiền. Đồng thời, khi các ngân hàng phải gửi tin nhắn SMS cảnh báo đến tất cả khách hàng, các nhà mạng lại tính. Nghĩa là, ngân hàng lại phải chịu chi phí tăng thêm mà không thu lại được tiền từ khách hàng. Gánh nặng cho các ngân hàng chồng chất…

Mặt khác, do các nhà mạng cung cấp giới hạn độ dài của các tin nhắn, nên chỉ với 1 thông báo biến động số dư của khách, ngân hàng thường phải chia thành 2 tin nhắn...

Phản hồi thông tin từ đại diện các ngân hàng, đại diện của 3 nhà mạng lớn cho rằng, việc áp dụng mức phí 700-800 đồng/1tin nhắn, cao hơn mức phí đối với cá nhân, là do các nhà mạng phải đầu tư trang thiết bị và công nghệ, với kinh phí lớn để tăng độ bảo mật, tốc độ… nên giá thành của tin nhắn phải cao hơn so với cá nhân sử dụng cùng loại dịch vụ.

Riêng về tin nhắn giả mạo, đây không phải do lỗi của các nhà mạng mà do thiết bị (điện thoại) của cá nhân khi kết nối với các thiết bị thu (BTS) của hacker, sẽ bị các hacker lấy cắp thông tin. Một lý do của tình trạng này là các điện thoại tại Việt Nam hiện vẫn chấp nhận giao thức công nghệ mạng 1G, 2G,… có độ bảo mật thấp nên dễ bị lấy cắp thông tin.

Tại buổi trao đổi, các nhà mạng đã cùng các ngân hàng đã đồng thuận giải pháp tính phí trọn gói để áp dụng cho khách hàng trong thời gian tới.

Đặc biệt, để giảm chi phí cho ngân hàng và mang lại lợi ích cho khách hàng, đại diện của nhà mạng Viettel đã đưa ra giải pháp tính phí trọn gói từ 10.000 đến 11.000 đồng/1 khách hàng/1tháng sử dụng dịch vụ SMS của ngân hàng và không giới hạn số lượng SMS trong tháng…

Ông Trần Duy Hải, Phó cục trưởng Cục Viễn thông mong muốn các ngân hàng cùng các doanh nghiệp viễn thông cần phối hợp chặt chẽ hơn nữa để đem lại lợi ích cho cả doanh nghiệp, ngân hàng và khách hàng.

Chặn trục lợi chính sách từ gói hỗ trợ lãi suất từ ngân sách

Ngân hàng Nhà nước vừa lấy ý kiến các bộ, ngành, hiệp hội doanh nghiệp về Dự thảo Nghị định hỗ trợ lãi suất từ ngân sách nhà nước đối với khoản vay của doanh nghiệp, hợp tác xã, hộ kinh doanh và Thông tư hướng dẫn Nghị định.

Dự thảo Nghị định và Thông tư nhằm triển khai gói cấp bù lãi suất 40.000 tỷ đồng đã được Quốc hội thông qua. Dự kiến, trong tháng 3/2021, Nghị định và Thông tư sẽ được ban hành.

Ông Tô Hoài Nam, Phó chủ tịch thường trực, kiêm Tổng thư ký Hiệp hội Doanh nghiệp nhỏ và vừa Việt Nam đánh giá, Ngân hàng Nhà nước đưa ra Dự thảo kịp thời, quy định cụ thể, chi tiết, đối tượng áp dụng khá rộng và xác đáng. Theo đó, đối tượng được hỗ trợ lãi suất là doanh nghiệp, hợp tác xã, hộ kinh doanh có mục đích sử dụng vốn thuộc các ngành nghề: hàng không, vận tải kho bãi; du lịch; dịch vụ lưu trú, ăn uống; giáo dục và đào tạo; nông nghiệp, lâm nghiệp và thủy sản; công nghiệp, chế biến, chế tạo; xuất bản phần mềm; lập trình máy vi tính và hoạt động có liên quan; hoạt động dịch vụ thông tin. Điều kiện cụ thể từng ngành nghề sẽ do Bộ Kế hoạch và Đầu tư xây dựng.

|

Các doanh nghiệp vay vốn để xây dựng nhà ở cho công nhân mua, thuê và thuê mua; xây dựng nhà ở xã hội; cải tạo chung cư cũ thuộc danh mục Dự án do Bộ Xây dựng công bố cũng được hỗ trợ lãi suất. Bộ Xây dựng có trách nhiệm công bố danh mục dự án và chủ trì xử lý các vướng mắc liên quan đến các đối tượng này.

Khách hàng muốn được hỗ trợ lãi suất phải có khả năng trả nợ, có khả năng phục hồi, phải sử dụng vốn vay đúng mục đích. Mức lãi suất hỗ trợ đối với khách hàng là 2%/năm đối với khoản vay được giải ngân trong khoảng thời gian từ ngày 11/1/2022 đến hết ngày 31/12/2023 hoặc đến khi tổng số tiền hỗ trợ lãi suất cho khách hàng đạt tối đa 40.000 tỷ đồng.

Khoản vay sẽ không được tiếp tục hỗ trợ lãi suất nếu xuất hiện lãi quá hạn/lãi chậm trả. Khách hàng cũng không được tiếp tục hỗ trợ lãi suất nếu khoản vay được cơ cấu lại thời hạn trả nợ và không được giữ nguyên nhóm nợ. Riêng khoản vay được cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ vẫn được tiếp tục hỗ trợ lãi suất. Quy định này nhằm đảm bảo hỗ trợ lãi suất cho đúng khách hàng gặp phải nguyên nhân khách quan bất khả kháng.

Để được hỗ trợ lãi suất, tại thỏa thuận cho vay hoặc phụ lục sửa đổi thỏa thuận cho vay hoặc chứng từ nhận nợ, khách hàng phải ghi rõ mục đích vay vốn thuộc các ngành, lĩnh vực được hỗ trợ lãi suất, nhằm đảm bảo thuận tiện trong công tác thanh toán, quyết toán, thanh tra, kiểm tra, kiểm toán sau này. Nếu khách hàng sử dụng vốn vay không đúng mục đích theo kết luận của các cơ quan, đơn vị có thẩm quyền, thì có trách nhiệm hoàn trả cho ngân hàng số tiền đã được hỗ trợ lãi suất để hoàn trả ngân sách.

Quy định chặt chẽ như trên nhằm tránh trường hợp doanh nghiệp thuộc đối tượng ưu tiên hỗ trợ lãi suất sau khi vay vốn lại sử dụng vốn này đi đầu tư bấtđộng sản hoặc các lĩnh vực không được ưu tiên khác.

Ngân hàng Nhà nước thừa nhận, lãi suất cho vay thấp có nguy cơ làm gia tăng hành vi sử dụng vốn thiếu cẩn trọng của doanh nghiệp, rủi ro đạo đức gia tăng, khách hàng có tâm lý chây ỳ không trả nợ, vì cho rằng được Nhà nước hỗ trợ, cho vay đảo nợ để hưởng chính sách…, từ đó có thể dẫn tới gia tăng nợ xấu. Hơn nữa, Nhà nước khó có thể kiểm soát, giám sát toàn bộ quá trình thực hiện hỗ trợ, nên có thể xảy ra nguy cơ trục lợi chính sách.

Ông Đào Minh Tú, Phó thống đốc Ngân hàng Nhà nước khẳng định, việc Ngân hàng Nhà nước sớm đưa Dự thảo Nghị định và Thông tư hướng dẫn về hỗ trợ lãi suất ra lấy ý kiến nhằm đảm bảo các quy định đồng bộ, rõ ràng, cụ thể, bao quát được các vấn đề, hạn chế tối đa vấn đề phát sinh...

Ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng cho rằng, điều khiến các ngân hàng TMCP băn khoăn nhất hiện nay là thủ tục quyết toán cấp bù lãi suất.

Dự thảo Nghị định quy định, Bộ tài chính tạm cấp bù lãi suất cho ngân hàng thương mại theo định kỳ hàng quý, số tiền tạm cấp bù lãi suất bằng 90% số tiền ngân hàng thương mại đã thực hiện hỗ trợ lãi suất cho khách hàng trong quý.

“Các ngân hàng thương mại đang kiến nghị Bộ Tài chính nâng mức tạm ứng lên 95%, đồng thời đề nghị điều kiện, thủ tục quyết toán phải chi tiết, rõ ràng hơn nữa, tránh trường hợp như năm 2009, đến nay nhiều ngân hàng vẫn chưa quyết toán xong”, ông Hùng kiến nghị.

Liên quan đến việc triển khai gói hỗ trợ lãi suất 40.000 tỷ đồng, Ngân hàng Nhà nước cũng chỉ ra một số thách thức. Việc triển khai đồng thời chương trình hỗ trợ lãi suất trong bối cảnh thực thi chính sách tài khóa mở rộng và chính sách tiền tệ nới lỏng có thể tạo áp lực với điều hành chính sach tiền tệ. Quy mô chương trình rất lớn, trong khi nguồn nhân lực thanh tra, giám sát có hạn, nên việc thực hiện thanh tra, giám sát hỗ trợ lãi suất của các tổ chức tín dụng sẽ gặp không ít khó khăn.

Ngoài ra, nguồn kinh phí cấp bù lãi suất là 40.000 tỷ đồng, tương ứng bình quân mỗi năm là 1 triệu tỷ đồng. Tuy vậy, theo báo cáo của các ngân hàng thương mại, dư nợ của các ngành được hỗ trợ trong 2 năm 2022 và 2023 đều vượt 1 triệu tỷ đồng.

Một thách thức nữa là một số ngân hàng thương mại có thể không mặn mà triển khai do lợi nhuận thấp, áp lực từ thanh kiểm tra, phải báo cáo thường xuyên, rủi ro không được quyết toán… Về phía doanh nghiệp, nỗi lo lớn nhất là không đủ điều kiện để tiếp cận gói hỗ trợ lãi suất này, do sức khỏe của nhiều doanh nghiệp thuộc đối tượng hỗ trợ lãi suất thời gian qua đã bị ảnh hưởng nghiêm trọng.

“Không hạ chuẩn tín dụng với gói hỗ trợ lãi suất sẽ đảm bảo an toàn cho ngân hàng. Song trong bối cảnh hơn 90% doanh nghiệp đang gặp khó khăn, thì việc siết chặt điều kiện cấp tín dụng với gói này sẽ khá khó khăn với doanh nghiệp”, ông Tô Hoài Nam nói.

Lập chợ đã được nửa năm, nợ xấu vẫn... đóng băng

Được kỳ vọng là công cụ hữu hiệu để xử lý dứt điểm nợ xấu, song sau 4 tháng ra mắt, Sàn giao dịch nợ gần như vẫn… án binh bất động.

Ngày 15/10/2021, Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) chính thức đưa vào hoạt động Sàn giao dịch nợ, lập nền móng cho “chợ” mua bán nợ xấu. Tuy nhiên, mặc dù nguồn nợ xấu đã sẵn sàng để giao dịch, nhưng các tổ chức tín dụng và VAMC vẫn chưa thể hiện thực hóa mua bán trên sàn.

“Sàn thành lập rồi, nghĩa là đã có chợ rồi, nhưng chưa có hành lang pháp lý. Hiện chưa có hướng dẫn về thẩm định giá trị khoản nợ, kế thừa nợ xấu, quy định về quyền chủ nợ…, nên việc bán nợ trên sàn rất khó khăn. Cần nhanh chóng rà soát, ban hành các hành lang pháp lý để VAMC và các tổ chức tín dụng có thể bán nợ trên sàn. Châu Âu đã giảm nợ xấu rất nhanh nhờ giải pháp bán nợ, tôi hy vọng Việt Nam cũng sẽ sớm như vậy”, ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng cho biết.

|

| Bán nợ được xem là giải pháp xử lý nợ xấu phổ biến và hữu hiệu của các ngân hàng trong bối cảnh hiện nay. |

Ông Phan Thanh Hải, Phó tổng giám đốc Ngân hàng BIDV cũng cho hay, bán nợ là giải pháp xử lý nợ xấu phổ biến và hữu hiệu của các ngân hàng. VAMC đã thành lập sàn giao dịch nợ, song BIDV và các ngân hàng vẫn còn gặp nhiều vướng mắc. Để tạo dựng một thị trường mua bán nợ chuyên nghiệp, công khai, minh bạch, thì cơ sở pháp lý trong việc xác định giá trị khoản nợ - đối tượng được giao dịch - là rất cần thiết.

“Tuy nhiên, hiện nay, cơ quan nhà nước có thẩm quyền (Bộ tài chính) vẫn chưa ban hành quy định, hướng dẫn cách thức thẩm định giá khoản nợ của tổ chức tín dụng. Điều này gây nhiều khó khăn cho tổ chức tín dụng, cũng như khách hàng có nhu cầu mua nợ trong việc xem xét giá trị khoản nợ, cũng như sẽ tiềm ẩn rủi ro trong hoạt động mua bán nợ, vì khi tổ chức tín dụng bán nợ, thì việc thẩm định, xác định giá trị khoản nợ cơ bản chỉ dựa trên giá trị của tài sản đảm bảo”, ông Hải cho biết.

Ngoài việc chưa có căn cứ xác định giá trị khoản nợ, lãnh đạo nhiều ngân hàng thương mại cho hay, việc bán nợ còn khó khăn ở chỗ chưa có quy định cụ thể về “sang tên” nợ xấu. Theo quy định của Nghị quyết 42/2017/QH14 của Quốc hội về thí điểm xử lý nợ xấu, bên mua nợ được quyền nhận thế chấp, đăng ký thế chấp quyền sử dụng đất, tài sản gắn liền với đất là tài sản đảm bảo của khoản nợ đã mua. Tuy nhiên thực tế, sau khi bán nợ cho cá nhân, tổ chức, bên mua nợ đều không hoàn thiện được thủ tục thay đổi đăng ký thế chấp do văn phòng đăng ký đất đai từ chối.

Được biết, tính tới đầu năm nay, đã có 54 đơn vị tổ chức, cá nhân là thành viên Sàn giao dịch nợ VAMC và đã được cung cấp user truy cập website của Sàn. Sàn giao dịch nợ đã thực hiện ký hợp đồng nguyên tắc đề nghị môi giới bán khoản nợ xấu, tài sản bảo đảm với khách hàng đạt tổng dư nợ hàng ngàn tỷ đồng. Sàn cũng đã tích cực tìm kiếm, kết nối các nhà đầu tư. Tuy vậy, các vướng mắc pháp lý khiến các giao dịch qua Sàn chưa thể diễn ra nhộn nhịp sớm như kỳ vọng.

Số liệu của VAMC cho thấy, trong năm 2021, VAMC mới thực hiện mua bán nợ thị trường được 12 khoản nợ của 5 khách hàng, với tổng dư nợ gốc đạt 1.761 tỷ đồng, giá mua nợ đạt 2.116 tỷ đồng.

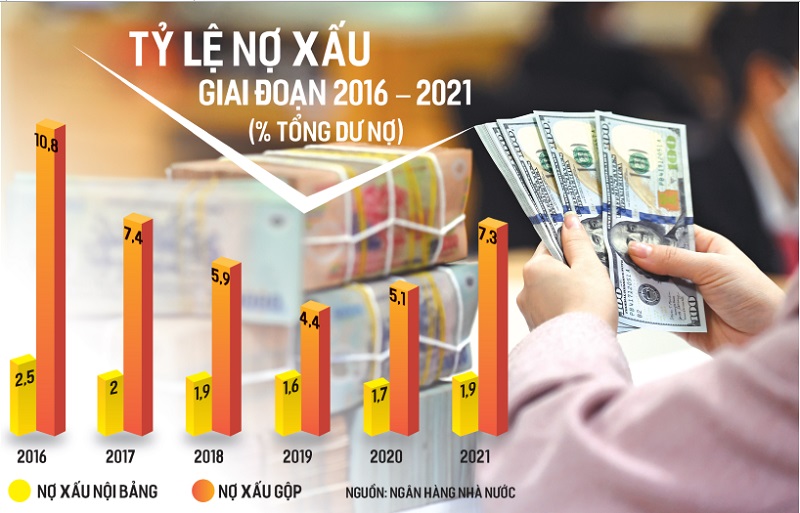

TS. Cấn Văn Lực, Chuyên gia kinh tế trưởng BIDV cho hay, cuối năm 2021, tỷ lệ nợ xấu nội bảng là 1,9% (tăng 0,21 điểm % so với cuối năm 2020), nợ xấu gộp tăng mạnh từ 5,1% lên mức 7,31% và có nguy cơ tiếp tục tăng mạnh các năm tới.

Nợ xấu tăng là vấn đề toàn cầu do ảnh hưởng của Covid-19. Tuy nhiên, theo số liệu mà TS. Lực thu thập, tại một số nơi, như châu Âu, nợ xấu thậm chí còn giảm. “Nguyên nhân là tại châu Âu, các ngân hàng bán, thanh lý rất nhiều nợ xấu. Họ bán theo cơ chế thị trường, giá thị trường, bán đứt”, TS. Lực cho biết.

Đại diện VAMC cho hay, năm 2022, Covid-19 sẽ gây ra nhiều khó khăn, thách thức cho hoạt động mua bán nợ, song Sàn giao dịch nợ quyết tâm vượt qua khó khăn, tiếp tục mở rộng thành viên, tìm kiếm khách hàng, tìm kiếm nguồn hàng đa dạng, phong phú, phù hợp để cung cấp cho thị trường; từng bước kết nối với các tổ chức tín dụng và các đơn vị liên quan để xây dựng kho dữ liệu nợ xấu; đẩy mạnh triển khai có hiệu quả các nghiệp vụ môi giới, tư vấn…

Trong khi đó, các ngân hàng thương mại cổ phần lại kỳ vọng, các cơ quan chức năng sớm hoàn thiện khung pháp lý về thị trường mua bán nợ để “chợ” mua bán nợ xấu sớm đi vào hoạt động.

Được biết, Ngân hàng Nhà nước đang lấy ý kiến về Dự thảo Thông tư sửa đổi Thông tư 09/2015/TT-NHNN về mua bán nợ. Tuy nhiên, theo các ngân hàng thương mại, Dự thảo vẫn chưa có quy định, hướng dẫn cụ thể về cách thức xác định giá bán nợ.

Bên cạnh đó, dù Nghị quyết 42/2017/QH14 đã cho phép ngân hàng được bán nợ dưới giá trị ghi sổ, song nếu ngân hàng thực hiện, thì sẽ phải đối mặt với những đánh giá chưa thực sự tích cực từ phía các cơ quan thanh tra, kiểm toán. Ngoài ra, cũng chưa có cơ chế ràng buộc sự phối hợp của bên nợ (nhiều trường hợp ngân hàng bán nợ thành công nhưng bên mua nợ vẫn không thể lấy tài sản do con nợ không hợp tác).

Chính vì vậy, các chuyên gia đề nghị, Luật Xử lý nợ xấu tới đây phải xác định rõ vai trò các chủ thể tham gia quá trình xử lý nợ xấu, trong đó cần chi tiết, cụ thể hai nội dung là mua bán nợ xấu và chứng khoán hóa nợ xấu. Theo đó, với hoạt động mua nợ, các cơ quan liên quan phải hoàn thiện quy định về xây dựng thị trường mua bán nợ lành mạnh, thúc đẩy các chủ thể tham gia thị trường mua bán nợ.

Ông Châu Đình Linh, chuyên gia kinh tế nhận xét, thời gian qua, kết quả xử lý nợ xấu chủ yếu thông qua trái phiếu đặc biệt và trích lập dự phòng từ hệ thống ngân hàng. hoạt động mua bán nợ xấu chỉ dừng ở “phương thức hợp đồng”, chưa có cơ chế chuyển nợ thành một loại hàng hoá có thể chuyển nhượng. Vì vậy, luật hoá Nghị quyết 42/2017/QH14 phải quan tâm hơn tới khung pháp lý thị trường mua bán nợ xấu.

“Phải hướng đến xem nợ xấu là hàng hoá có chiết khấu hấp dẫn và được định giá. Mọi hoạt động xử lý nợ có thể chuyển thành mua bán nợ, theo đó, tổ chức mua nợ sẽ tiếp nhận vấn đề thu hồi nợ, xử lý tài sản đảm bảo, hoặc tham gia tái cơ cấu. Muốn vậy, cần phải xây dựng tiêu chuẩn thẩm định nợ và khuyến khích nhiều chủ thể tham gia thị trường, như VAMC, DATC, các quỹ đầu tư…”, vị chuyên gia này nói.

TS. Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng kiến nghị Ngân hàng Nhà nước, Bộ Tài chính xây dựng bộ tiêu chí, công thức định giá nợ xấu; quy định để việc thành lập, hoạt động của các tổ chức có chức năng thẩm định giá khoản nợ xấu. Bên cạnh đó, cần xây dựng chính sách ưu đãi miễn/giảm thuế đối với hoạt động mua bán nợ xấu của các ngân hàng thương mại. Đồng thời, thực hiện tổ chức quản lý giám sát hoạt động của thị trường mua bán nợ.

Để thị trường mua bán nợ phát triển, cần đảm bảo lợi ích cho các bên tham gia thị trường, hoạt động xử lý nợ phải công khai minh bạch và hợp pháp, cần thành lập các tổ chức quản lý và giám sát thị trường một cách chặt chẽ và hiệu quả. Bên cạnh xây dựng hành lang pháp lý cho thị trường mua bán nợ, cần phải xây dựng khuôn khổ pháp lý cho hoạt động chứng khoán hóa các khoản nợ, góp phần tạo cơ sở pháp lý cho việc thực hiện các giao dịch nợ trên thị trường chứng khoán và chuyển đổi các khoản nợ xấu thành chứng khoán để giao dịch công khai, minh bạch.

Mùa đại hội đồng cổ đông ngân hàng năm nay đến sớm hơn năm ngoái. Nhà đầu tư ngoài quan tâm cổ tức, còn quan tâm các thông tin nới room ngoại, tăng vốn, chỉ tiêu kinh doanh, nợ xấu,...

Để nâng cao năng lực tài chính, sức cạnh tranh và đáp ứng các chuẩn quốc tế Basel II, Basel III, các ngân hàng đang lên kế hoạch đẩy mạnh tăng vốn qua chia cổ tức bằng cổ phiếu, phát hành riêng lẻ cho nhà đầu tư trong và ngoài nước. Đây cũng là phương thức được Ngân hàng Nhà nước (NHNN) khuyến khích các nhà băng nhằm nâng cao tiềm lực vốn.

Mới đây, Vietcombank (mã cổ phiếu VCB) và BIDV (mã BID) được thông qua kế hoạch chia cổ tức. Điều này đồng nghĩa với việc hơn 2 tỷ cổ phiếu VCB và BID sắp được tung ra thị trường.

Cụ thể, Vietcombank phát hành hơn 1,02 tỷ cổ phiếu để trả cổ tức từ nguồn lợi nhuận còn lại năm 2019 với tỷ lệ 27,6% (tức cổ đông sở hữu 1.000 cổ phiếu sẽ được nhận 276 cổ phiếu mới). Sau phát hành, vốn điều lệ của Ngân hàng thêm 10.236 tỷ đồng, lên hơn 47.325 tỷ đồng.

Theo kế hoạch, BIDV sẽ phát hành tối đa gần 1,037 tỷ cổ phiếu để trả cổ tức cho cổ đông, tương ứng tỷ lệ 25,77%. Thời gian phát hành trong năm 2022. Sau phát hành thành công, vốn điều lệ BIDV sẽ tăng từ 40.220 tỷ đồng lên hơn 50.585 tỷ đồng.

Chủ tịch BIDV, ông Phan Đức Tú cho hay, Ngân hàng dự kiến vốn tăng thêm được dùng để đầu tư cơ sở vật chất, hạ tầng công nghệ, phát triển sản phẩm dịch vụ mới, tăng cường ứng dụng công nghệ thông tin, tăng tỷ lệ thu nhập ngoài lãi, nâng quản trị rủi ro... Bên cạnh đó, BIDV sẽ tập trung cơ cấu danh mục tín dụng, bán lẻ...

Hiện các ngân hàng có vốn điều lệ lớn nhất hệ thống lần lượt là VietinBank (48.058 tỷ đồng), VPBank (44.455 tỷ đồng) và BIDV (40.220 tỷ đồng). Tuy nhiên, thứ hạng này sẽ còn thay đổi đáng kể sau khi BIDV, Vietcombank hoàn tất kế hoạch tăng vốn nêu trên.

Đáng chú ý, thời gian tới, Vietcombank còn có kế hoạch phát hành gần 308 triệu cổ phiếu riêng lẻ, tương đương 6,5% vốn điều lệ cho tối đa 99 nhà đầu tư, nâng vốn điều lệ lên hơn 50.401 tỷ đồng. Tương tự, BIDV sẽ phát hành thêm 341,5 triệu cổ phiếu mới với tỷ lệ 8,5% theo hình thức chào bán ra công chúng hoặc chào bán riêng lẻ.

Ngoài ra, các ngân hàng ACB, MB, MSB, OCB có kế hoạch chia cổ tức năm 2020 trên dưới 20% bằng cổ phiếu để tăng vốn điều lệ trong năm 2022, nhằm đáp ứng các chuẩn mực quốc tế.

Ông Nguyễn Hoàng Linh, Tổng giám đốc MSB cho biết, lợi nhuận trước thuế của MSB năm 2021 đạt 5.088 tỷ đồng, gấp đôi năm trước, thu nhập ngoài lãi tăng mạnh, tỷ lệ tiền gửi không kỳ hạn (CASA) nằm trong top 3 thị trường. Lãnh đạo Ngân hàng sẽ trình Đại hội đồng cổ đông thông qua việc chia cổ tức tỷ lệ 30% cho năm 2021. Các kế hoạch liên quan tăng vốn sẽ được MSB xin Đại hội đồng cổ đông thông qua và triển khai trong năm 2022. Theo đó, Ngân hàng hướng đến các nguồn đầu tư từ nhà đầu tư nước ngoài và đang làm việc với một số bên để có kế hoạch cụ thể.

Theo ông Linh, MSB đặt mục tiêu 2022 đạt quy mô tài sản 233.000 tỷ đồng, lợi nhuận trước thuế 6.800 tỷ đồng, tín dụng tăng 20-25% tùy vào phê duyệt của NHNN, nợ xấu kiểm soát ở mức dưới 1,5%.

Ngân hàng TMCP Quốc tế (VIB) tiết lộ về tham vọng tăng trưởng trong 5 năm tiếp theo (2022 - 2026), với mục tiêu tăng trưởng kép lợi nhuận tối thiểu 30%/năm, đưa lợi nhuận Ngân hàng vượt mốc tỷ USD. Cùng với đó, VIB đặt mục tiêu tăng vốn hóa gấp 5 lần, từ khoảng 3,2 tỷ USD năm 2021, lên 14 tỷ USD vào năm 2026. Ngân hàng tập trung vào mảng bán lẻ, ngân hàng số, đưa số lượng khách hàng lên gấp 3 lần so với hiện tại, từ 3,8 triệu khách năm 2021, lên 10 triệu khách hàng.

Nhiều nhà băng còn nới room ngoại, thu hút nhà đầu tư tăng mạnh vốn trong năm 2022. VPBank vừa thông báo lấy ý kiến cổ đông về điều chỉnh tỷ lệ sở hữu tối đa của nhà đầu tư nước ngoài từ mức 15% lên 17,5% vốn điều lệ. Kế hoạch bán vốn cho nhà đầu tư nước ngoài của VPBank được thị trường quan tâm, với kỳ vọng sẽ tạo động lực mới cho giá cổ phiếu VPB. Đối tác ngoại được đồn đoán là Tập đoàn Ngân hàng Sumitomo Mitsui.

Hiện room ngoại tại OCB còn 10%, lãnh đạo ngân hàng này cho hay, đang đàm phán với đối tác ngoại để bán tiếp phần còn lại, chốt room ngoại theo quy định dưới trần 30%. Vấn đề quan trọng là về giá, nếu hai bên thống nhất được, sẽ hoàn tất sớm thương vụ này trong nửa đầu năm 2022. Trước đó, OCB bán 15% cổ phần cho đối tác Nhật là Ngân hàng Aozora (AOZ) vào giữa năm 2020, đưa mức vốn điều lệ hiện hữu tăng từ 7.898 tỷ đồng lên 8.767 tỷ đồng.

Tương tự, Sacombank sẽ bán 32,5% cổ phần cho nhà đầu tư nước ngoài sau hoàn tất tái cơ cấu trong năm 2022.

Không chỉ cổ tức, trong mùa đại hội đồng cổ đông ngân hàng năm 2022, thị trường, nhà đầu tư còn quan tâm về nợ xấu, nhất là các khoản tái cơ cấu ảnh hưởng dịch kết thúc giữa năm.

Thị trường vàng có một tuần dậy sóng

Tuần qua, giá vàng thế giới dậy sóng do căng thẳng chiến sự Nga – Ukraine. Giá vàng trong nước tăng cao kỷ lục. Cuối tuần qua, giá vàng giao ngay trên thị trường quốc tế sáng nay quay đầu giảm chỉ còn quanh mức 1.910 USD/ounce sau khi tăng vọt lên 1.970 USD/ounce trước đó. Tuy nhiên, vàng SJC vẫn neo ở mức 66 triệu đồng/lượng.

Sở dĩ giá vàng đảo chiều giảm vì thị trường chứng khoán phục hồi, sau khi Tổng thông Mỹ Joe Biden công bố các lệnh trừng phạt mới đối với Nga.

Tuy nhiên, giá vàng được dự đoán sẽ tiếp tục đà tăng và mức thử nghiệm 2.000 USD/ounce trong những phiên tới khi tình hình địa chính trị Nga - Ukraine còn căng thẳng.

Theo một chuyên gia phân tích tài chính, vàng là tài sản an toàn cùng với đồng đô la Mỹ. Do vậy, thị trường chắc chắn sẽ chứng kiến vàng lập mức đỉnh mới trong thời gian tới.

Bởi nhu cầu trú ẩn an toàn đã hỗ trợ giá vàng, nhất là khi căng thẳng địa chính trị trên thế giới chưa lắng dịu và áp lực lạm phát vẫn cao.

Cuộc khủng hoảng Nga - Ukraine cũng dẫn tới tình trạng lạm phát vì nó gây thêm áp lực lên giá hàng hóa, đồng thời gây suy thoái xét về quan điểm tăng trưởng.

Giới phân tích tài chính cho rằng, trong khi xung đột ở Đông Âu đang tạo ra sự bất ổn về địa chính trị, thì mối đe dọa lớn nhất đối với nền kinh tế toàn cầu vẫn là giá tiêu dùng tăng mà các ngân hàng trung ương đang tìm mọi cách phải giải quyết.

Mặt khác, Fed cũng không thể giữ nguyên lãi suất cơ bản đồng đôla Mỹ. Bởi Fed đã đi sau rất xa so với đường cong lạm phát mà bất kể điều gì xảy ra ở Ukraine, họ đều phải tăng lãi suất.

Hiện đồng bạc xanh đang cạnh tranh với mặt hàng kim quý vàng. Chỉ số USD Index, thước đo sức mạnh của đồng bạc xanh so với các đồng tiền đối thủ trong rổ tiền tệ lên 97,08 điểm.

Trong khi giá vàng quốc tế quay đầu giảm thì vàng miếng SJC trong nước vẫn neo ở mức khá cao, mỗi lượng vàng miếng SJC cao hơn thế giới hơn 13 triệu đồng/lượng.

-

Đề xuất nâng mức chi trả bảo hiểm tiền gửi lên gần 3 lần, chi trả trong 3 trường hợp

Đề xuất nâng mức chi trả bảo hiểm tiền gửi lên gần 3 lần, chi trả trong 3 trường hợp -

Thủ tướng: Kiểm soát chặt tín dụng bất động sản đầu cơ, nghiên cứu phát hành trái phiếu nhà ở xã hội

Thủ tướng: Kiểm soát chặt tín dụng bất động sản đầu cơ, nghiên cứu phát hành trái phiếu nhà ở xã hội -

Chứng khoán phiên 26/2: Cổ phiếu trụ kéo giá, VN-Index tăng 18 điểm

Chứng khoán phiên 26/2: Cổ phiếu trụ kéo giá, VN-Index tăng 18 điểm -

EVNGENCO3 (PGV): Sản lượng điện tháng 1/2026 tăng 14,27%

EVNGENCO3 (PGV): Sản lượng điện tháng 1/2026 tăng 14,27%

-

Vàng giảm nhẹ ngày vía Thần Tài, chuyên gia cảnh báo rủi ro "kiệt sức dòng tiền" -

Cổ phiếu VNSteel bùng nổ, nhưng khó khăn nội tại vẫn còn -

Tập đoàn Tân Long sắp đưa công ty thứ ba lên sàn HoSE -

Chứng khoán phiên 25/2: FPT bị xả kỷ lục, HPG ngược chiều hút tiền mạnh -

Vàng trước ngày vía Thần Tài: Tăng ngược chiều thế giới, nhà vàng ra mắt máy bán vàng tự động -

Khai xuân khởi sắc: Từ tiếng cồng HOSE đến nhịp kết nối toàn cầu -

Hình thành hệ sinh thái tài chính toàn diện hiện đại, an toàn và bao trùm

-

Tuân thủ để kinh doanh phát triển, trước hết bằng việc mở tài khoản hộ kinh doanh

Tuân thủ để kinh doanh phát triển, trước hết bằng việc mở tài khoản hộ kinh doanh -

Nhà riêng 5-10 tỷ đồng sôi động tại TP.HCM đầu năm 2026

Nhà riêng 5-10 tỷ đồng sôi động tại TP.HCM đầu năm 2026 -

Eco Retreat Long An: Nơi thiên nhiên trở thành trải nghiệm sống thường nhật

Eco Retreat Long An: Nơi thiên nhiên trở thành trải nghiệm sống thường nhật -

Agribank đồng hành dự án vận tải hàng không, khẳng định vai trò đối tác tài chính tin cậy

Agribank đồng hành dự án vận tải hàng không, khẳng định vai trò đối tác tài chính tin cậy -

Phân khu Forest Garden - lựa chọn cân bằng giữa an cư và đầu tư năm 2026

Phân khu Forest Garden - lựa chọn cân bằng giữa an cư và đầu tư năm 2026 -

VPBankSME - Bệ đỡ tài chính giúp doanh nghiệp xuất khẩu gạo vững vàng trước biến động thị trường

VPBankSME - Bệ đỡ tài chính giúp doanh nghiệp xuất khẩu gạo vững vàng trước biến động thị trường