Chứng khoán An Bình làm nóng cuộc đua tăng vốn trong ngành chứng khoán

Chứng khoán An Bình làm nóng cuộc đua tăng vốn trong ngành chứng khoán -

Chứng khoán An Bình làm nóng cuộc đua tăng vốn trong ngành chứng khoán

Chứng khoán An Bình làm nóng cuộc đua tăng vốn trong ngành chứng khoán -

Chứng khoán phiên 11/3: Thanh khoản hạn chế, VN-Index vẫn tăng thêm 51 điểm

Chứng khoán phiên 11/3: Thanh khoản hạn chế, VN-Index vẫn tăng thêm 51 điểm -

Cơ điện Lạnh sẽ trả cổ tức tỷ lệ 25% trong năm 2025

Cơ điện Lạnh sẽ trả cổ tức tỷ lệ 25% trong năm 2025 -

Vàng SJC tiếp tục tăng thêm 1,1 triệu đồng/lượng khi giá thế giới đảo chiều tăng vọt

Vàng SJC tiếp tục tăng thêm 1,1 triệu đồng/lượng khi giá thế giới đảo chiều tăng vọt -

Chương Dương sẽ huy động 527,7 tỷ đồng từ cổ đông để trả nợ -

Phó Chủ tịch SHB Đỗ Quang Vinh và chiến lược “5 First”: Tái định nghĩa trải nghiệm khách hàng

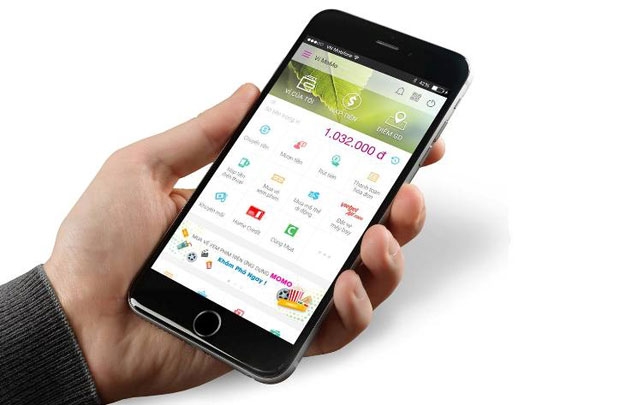

Fintech giữ thị phần khiêm tốn

Ông Nghiêm Thanh Sơn, Phó vụ trưởng Vụ Thanh toán (Ngân hàng Nhà nước - NHNN) cho biết, hiện kênh thanh toán bán lẻ của hệ thống ngân hàng Việt Nam khá phong phú: 97 ngân hàng thương mại, ngân hàng thương mại cổ phần, chi nhánh ngân hàng nước ngoài, ngân hàng 100% vốn nước ngoài. Bên cạnh đó, còn có 25 trung gian thanh toán, cách dịch vụ thu chi hộ…

Dù các trung gian thanh toán, ví điện tử phát triển bùng nổ về số lượng (riêng ví điện tử đã có 10 triệu tài khoản ví), song theo quy định, khách hàng sử dụng ví điện tử phải có tài khoản ngân hàng. Nói cách khác, ví điện tử vẫn phải dựa vào ngân hàng để phát triển.

|

| . |

Ông Trần Nhất Minh, Phó tổng giám đốc Ngân hàng VIB cho hay, dù ở Việt Nam có tới hơn 20 loại ví điện tử, nhưng việc sử dụng ví điện tử rất ít. Hiện hơn 90% giao dịch mua hàng qua mạng là thanh toán bằng tiền mặt, chỉ khoảng 2% thanh toán qua ví. Điều này cho thấy, thị phần của các fintech Việt Nam còn rất nhỏ bé.

Rõ ràng, xét về thị phần, các ngân hàng vẫn giữ vị thế “bề trên”. Thế nhưng, sự thay đổi thói quen chóng mặt của người tiêu dùng, làn sóng phát triển của fintech, thậm chí một số fintech ngoại đình đám như Alipay, Wechatpay cũng đang từng bước đặt chân vào thị trường Việt Nam, có thể khiến vị thế này bị chông chênh.

Trả lời câu hỏi của Báo Đầu tư về việc có lo ngại fintech, đặc biệt là các fintech ngoại như Alipay, Wechatpay, lãnh đạo một ngân hàng cho rằng: “Fintech ở Việt Nam có rất nhiều khác biệt với fintech ở nhiều nước trong khu vực. Cụ thể, ở các nước, fintech ra đời khi đã có hệ sinh thái lớn, ví dụ Alipay ra đời khi dựa vào cốt lõi thương mại điện tử của Tập đoàn Alibaba, khai thác dữ liệu khủng của Alibaba. Còn fintech ở Việt Nam ra đời nhiều, nhưng lại đơn độc, nên rất dễ “yểu mệnh”, nếu không có sự trợ giúp của ngân hàng.

Mặc dù vậy, vị lãnh đạo này cũng cho rằng, fintech đang trở thành trào lưu, sớm hay muộn cũng sẽ rất phát triển. Vì vậy, dù muốn hay không, ngân hàng cũng sẽ chọn cách hợp tác.

M&A ngân hàng - fintech sẽ bùng nổ?

TS. Cấn Văn Lực, chuyên gia kinh tế cho hay, một khảo sát mới đây tại các ngân hàng Việt Nam cho thấy, có tới 70% ngân hàng gật đầu muốn bắt tay với fintech. Điều này cho thấy, ngân hàng khá quan tâm và cởi mở với vấn đề hợp tác. Cho dù fintech đang chiếm thị phần rất nhỏ, song các ngân hàng cũng cho rằng, trong tương lai, với ưu thế nhanh nhạy, linh hoạt, fintech sẽ sớm phủ sóng, nếu có hành lang pháp lý phù hợp đi kèm.

“4 năm trước đây, nhiều người dự đoán, phải 8-9 năm nữa Uber, Grab mới phát triển ở Việt Nam nhưng hiện giờ cả hai đã tràn ngập. Cho nên, dù fintech đang chiếm thị phần rất nhỏ, song có thể vài ba năm nữa, các sản phẩm hợp tác fintech – ngân hàng sẽ tràn ngập”, ông Trần Nhất Minh nói.

Theo nhận xét của một chuyên gia từng làm việc trong cả lĩnh vực fintech và ngân hàng tại Singapore, có một thực tế là, fintech luôn nghĩ mình năng động, sáng tạo và làm tốt hơn ngân hàng. Tuy nhiên, khi đi vào triển khai, họ mới biết mình hóa ra chỉ phục vụ được một nhóm đối tượng nhỏ và còn nhiều lỗ hổng. Chính vì vậy, ở Việt Nam, fintech luôn cần dựa vào ngân hàng để phát triển. Còn với ngân hàng, việc hợp tác với fintech cũng rất cần thiết để mang lại những trải nghiệm mới cho khách hàng.

Tuy vậy, thông thường, mối quan hệ fintech - ngân hàng chỉ dừng ở hợp tác, việc ngân hàng thâu tóm fintech rất ít xảy ra.

Tại Việt Nam, NHNN đang có quan điểm hết sức cởi mở với fintech, song hành lang pháp lý với fintech còn rất thiếu.

Ông Nguyễn Hưng, Tổng giám đốc TPBank nhận định: “Có rất nhiều vấn đề mới phát sinh mà quy định pháp luật chưa điều chỉnh tới. Với cách mạng công nghệ, cách tiếp cận khách hàng và mối quan hệ dân sự giữa ngân hàng với các khách hàng cũng rất khác. Vì vậy, Chính phủ và NHNN phải sớm có bước đi phù hợp, tạo hành lang pháp lý cho ngân hàng cũng như các fintech”.

-

Chương Dương sẽ huy động 527,7 tỷ đồng từ cổ đông để trả nợ -

Phó Chủ tịch SHB Đỗ Quang Vinh và chiến lược “5 First”: Tái định nghĩa trải nghiệm khách hàng -

Chứng khoán phiên 10/3: Cổ phiếu hồi phục nhanh, khối ngoại mua ròng hơn nghìn tỷ đồng -

ABBank tạo khung cảnh hiếm thấy khi “mưa” vàng 24k bắt đầu -

Sữa Quốc tế Lof lên kế hoạch lãi tăng mạnh trở lại trong năm 2026 -

Thị trường vàng chờ “cơn địa chấn mới”? -

ABBank triển khai chương trình “Trăm phần trăm Hạnh phúc”: “Mưa” vàng 24K cho khách hàng từ 9/3

-

Motorola bắt tay Thế giới di động ra mắt Motorola Signature và Edge 70 tại Việt Nam

Motorola bắt tay Thế giới di động ra mắt Motorola Signature và Edge 70 tại Việt Nam -

Tập đoàn TH xây nhà máy mới ở TP.HCM, mốc son mới trên con đường Vì sức khỏe cộng đồng

-

Green i-Park nhận hai chứng nhận ISO quốc tế, khẳng định bước tiến trong quản trị và phát triển bền vững

Green i-Park nhận hai chứng nhận ISO quốc tế, khẳng định bước tiến trong quản trị và phát triển bền vững -

Roadshow Vinhomes Green Paradise Cần Giờ sôi động trong ngày 8/3, lan tỏa thông điệp tôn vinh phái đẹp

Roadshow Vinhomes Green Paradise Cần Giờ sôi động trong ngày 8/3, lan tỏa thông điệp tôn vinh phái đẹp -

Tăng cường sản xuất, tiêu thụ than, góp phần đảm bảo an ninh năng lượng quốc gia

Tăng cường sản xuất, tiêu thụ than, góp phần đảm bảo an ninh năng lượng quốc gia -

MICC Group đồng hành ra quân chiến dịch roadshow dự án Vinhomes Green Paradise Cần Giờ tại 3 thành phố lớn

MICC Group đồng hành ra quân chiến dịch roadshow dự án Vinhomes Green Paradise Cần Giờ tại 3 thành phố lớn