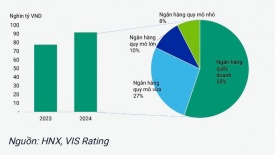

Ngân hàng tấp nập huy động vốn qua trái phiếu

Giá trị phát hành trái phiếu doanh nghiệp tăng nhanh trong tháng 5/2025. Hiện nhóm ngân hàng đang chiếm khoảng 70% tổng giá trị phát hành trái phiếu trong 5 tháng đầu năm 2025.