Sản xuất thép tăng trưởng ấn tượng

Sản xuất thép tăng trưởng ấn tượng -

Sản xuất thép tăng trưởng ấn tượng

Sản xuất thép tăng trưởng ấn tượng -

Chính sách thuế mới rộng đường cho start-up phát triển

Chính sách thuế mới rộng đường cho start-up phát triển -

Julien Sanchez, nhà sáng lập Hey Pelo: Chàng trai Pháp xây dựng đế chế tacos giữa lòng Việt Nam

Julien Sanchez, nhà sáng lập Hey Pelo: Chàng trai Pháp xây dựng đế chế tacos giữa lòng Việt Nam -

Doanh nghiệp cần môi trường thuận lợi để đạt kỳ vọng tăng trưởng

Doanh nghiệp cần môi trường thuận lợi để đạt kỳ vọng tăng trưởng -

Công ty cho thuê chuyên cơ riêng lớn nhất Việt Nam tăng vốn lên hơn 900 tỷ đồng -

Thêm doanh nghiệp xi măng đầu tư lắp đặt hệ thống phát điện nhiệt dư

|

Xu hướng cộng sinh chứ không tiêu diệt

Ba năm trước, NovaGroup mua lại 51% vốn tại một công ty gia đình chuyên cung cấp dịch vụ thi công cảnh quan tại các dự án bất động sản. Những hạng mục thi công dịch vụ cảnh quan tại các dự án của Novaland được giao cho công ty này phụ trách. Sau khi trở thành một mảnh ghép trong hệ sinh thái bất động sản của NovaGroup, từ doanh số trung bình hàng năm khoảng 20 tỷ đồng, đến nay, công ty này đã cán mốc 250 tỷ đồng.

“Đây là một ví dụ điển hình về phép cộng 1+1 sẽ lớn hơn 3. Một thương vụ thành công như vậy là rất hiếm hoi, nhưng NovaGroup xác định chọn sáp nhập (M&A) làm công cụ quan trọng để tìm kiếm những mảnh ghép còn trống trong chuỗi giá trị mà mình đang xây dựng”, ông Nguyễn Thái Phiên, Phó tổng giám đốc NovaGroup chia sẻ.

Không chỉ tại NovaGroup, chiến lược phát triển đa ngành đang được hàng loạt tập đoàn tư nhân lựa chọn. M&A trở thành công cụ được ưu tiên theo nguyên tắc cộng sinh, gia tăng giá trị sẵn có, chứ không phải để thôn tính, triệt tiêu.

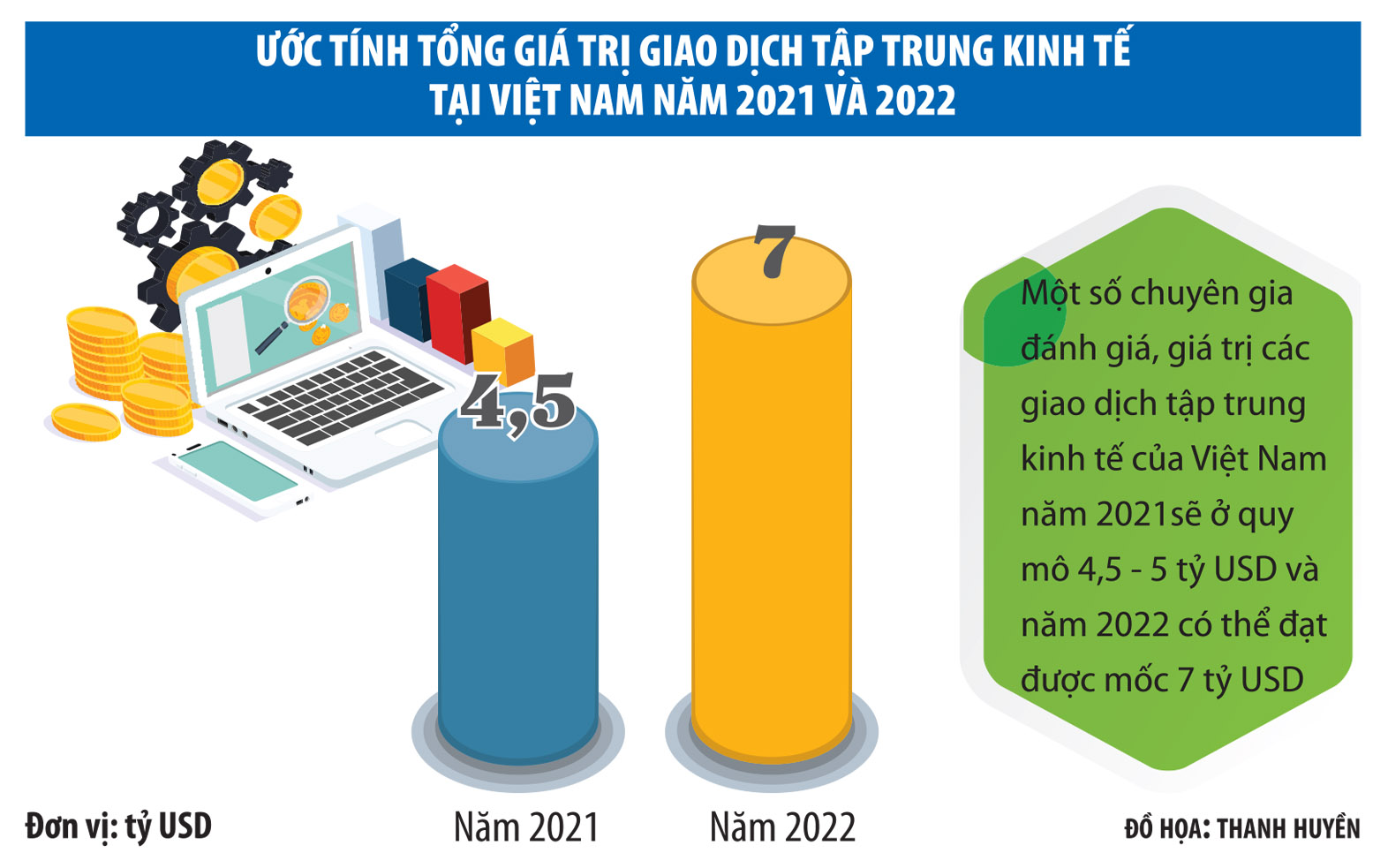

Các lĩnh vực hàng tiêu dùng, bán lẻ, bất động sản, công nghiệp và nông nghiệp có thể vẫn sẽ là tâm điểm thu hút tập trung kinh tế trong năm 2021 và 2022. Các lĩnh vực viễn thông, năng lượng, hạ tầng, dược phẩm, giáo dục được kỳ vọng sẽ đóng góp giá trị đáng kể cho hoạt động tập trung kinh tế tại Việt Nam trong những tháng cuối năm, cũng như trong các năm tới.

Về chủ thể, các nhà đầu tư từ châu Á gồm Nhật Bản, Hàn Quốc, Thái Lan và Singapore sẽ tiếp tục chiếm ưu thế. Các tập đoàn lớn trong nước tiếp tục là động lực đóng góp vào sự hồi phục của hoạt động tập trung kinh tế tại Việt Nam trong những năm tới.

Chẳng hạn, được biết đến với các sản phẩm hàng tiêu dùng nhanh như dầu ăn, mắm muối, nước tương…, Masan đã chính thức đặt chân vào lĩnh vực viễn thông khi thông qua công ty con là The Sherpa mua lại 70% cổ phần của Công ty cổ phần Mobicast, với tổng giá trị tiền mặt 295,5 tỷ đồng.

Gần đây nhất, cuối tháng 9/2021, Bamboo Capital công bố kế hoạch chi hơn 797 tỷ đồng thâu tóm 71% vốn Công ty cổ phần Bảo hiểm AAA. Sau thương vụ này, tài chính sẽ là mảng kinh doanh chiến lược thứ 5 của Bamboo, bên cạnh sản xuất, xây dựng, bất động sản và năng lượng tái tạo.

Không chỉ ghi nhận các thương vụ giữa doanh nghiệp nội địa với nhau, thị trường sôi động hơn hẳn khi xuất hiện việc thâu tóm của doanh nghiệp Việt với đối tác ngoại.

Câu chuyện đổi chủ cho Emart Việt Nam khi trở thành thành viên mới nhất gia nhập Thaco là một ví dụ. Sau 4 tháng ký kết thoả thuận chuyển nhượng 100%, ngày 27/9, các bên hoàn tất giao dịch và Thaco chính thức trở thành chủ sở hữu mới của Emart Việt Nam.

Quay lại với NovaGroup, một trong 3 trụ cột chính của Tập đoàn là Nova Consumer (được đổi tên từ Tập đoàn Anova) hoạt động theo mô hình từ trang trại đến bàn ăn (3F) chuyên sản xuất thuốc thú y, vắc-xin, thức ăn chăn nuôi… Chuỗi giá trị 3F này đang dần được hoàn chỉnh, đặc biệt tập trung vào phát triển vùng nguyên liệu (Farm) và sản xuất các sản phẩm hàng tiêu dùng thiết yếu (Food) như xúc xích, bánh, gạo, trà, cà phê… Cơ hội M&A sẽ đến từ những mảnh ghép còn khuyết này.

Nova Consumer đã hoàn tất mua thương hiệu PhinDeli. Bên cạnh phát triển các cửa hàng cà phê trong khuôn viên các showroom dự án bất động sản của Novaland, sản phẩm cà phê hoà tan của PhinDeli còn được bày bán dày đặc tại các cửa hàng tiện lợi.

Với nhà sáng lập thương hiệu PhinDeli Phạm Đình Nguyên, việc “bán mình” bất thành cho Kinh Đô không phải là một thất bại, bởi mỗi thương vụ M&A đều phụ thuộc rất nhiều yếu tố. Việc xây dựng một thương hiệu cà phê thực sự không dễ dàng vì phải có tài chính và năng lực vận hành.

Sau làn sóng dịch bệnh lần thứ tư, hàng loạt chuỗi cà phê phải đóng cửa nhiều cửa hàng. Ví dụ, trong tổng số 180 cửa hàng trên toàn quốc, The Coffee House có 72 cửa hàng hoạt động lại theo mô hình giao nước mang đi và đóng 30 cửa hàng không có hiệu quả để tối ưu chi phí, giữ dòng tiền và bảo đảm năng lực vận hành.

TS. Nguyễn Công Ái, Phó tổng giám đốc KPMG Việt Nam đánh giá, hiện là cơ hội vàng cho thị trường M&A, đặc biệt với các doanh nghiệp trong ngành chịu ảnh hưởng nặng nề từ đại dịch như nhà hàng, quán ăn. “Chúng tôi nghiên cứu thị trường, có khoảng 30% nhà hàng độc lập sẽ biến mất sau dịch và có một loại hình doanh nghiệp sẽ vươn lên, phát triển mạnh là chuỗi nhà hàng, cà phê”, ông Ái chia sẻ.

Theo kế hoạch, Nova Consumer sẽ được IPO vào cuối năm nay. Mua lại thương hiệu PhinDeli hay chuỗi phòng tập CitiGym chưa phải thương vụ cuối cùng để bổ sung vào hệ sinh thái phục vụ mọi nhu cầu của cộng đồng dân cư sinh sống tại các căn hộ, biệt thự mà Novaland cung cấp.

Mong muốn mở rộng của NovaGroup vẫn chưa có dấu hiệu dừng lại khi lãnh đạo tập đoàn này đã lên tiếng về việc tìm kiếm cơ hội với các start-up trong lĩnh vực công nghệ có thể giúp tối ưu chi phí hoạt động. Ví dụ, những nhà máy thâm dụng lao động chuyên sản xuất thức ăn chăn nuôi, thuốc thú y của Nova đang đứng trước thách thức thiếu lao động sau đại dịch và công nghệ có thể giải quyết bài toán này.

“Sếu đầu đàn” dẫn dắt cuộc chơi

Đầu tư đa ngành dễ dẫn đến sự mất tập trung khi nguồn lực bị dàn trải. TS. Nguyễn Công Ái lấy ví dụ, Vingroup từng có kế hoạch xây dựng một tập đoàn tài chính trải dài qua các mảng ngân hàng, bảo hiểm, chứng khoán, công ty quản lý quỹ. Nhưng khủng hoảng tài chính thời điểm 2008 và các ảnh hưởng sau đó đã khiến các dự án này chưa kịp ra mắt phải đóng lại. Đến nay, Vingroup đã rút dần khỏi các mảng điện thoại, bán lẻ, nông nghiệp, hàng không…, để dồn lực cho ưu tiên cốt lõi.

“Xây dựng hệ sinh thái là cụm từ thời thượng khi các chủ doanh nghiệp Việt tin rằng, người khác làm được thì mình cũng làm được. Khi càng có nhiều lựa chọn để đầu tư, quyết định sai lầm càng dễ xảy ra. Với lãnh đạo doanh nghiệp, việc quyết định không làm gì, không đầu tư vào đâu nhiều khi còn quan trọng hơn việc chọn đầu tư vào doanh nghiệp nào”, ông Hoàng Nam Tiến, Chủ tịch FPT Telecom chia sẻ. Ông tin rằng, từ khi đại dịch xuất hiện, tốc độ vượt lên của doanh nghiệp trở nên quan trọng hơn độ lớn về quy mô của họ.

Với NovaGroup, để không rơi vào cái bẫy đầu tư dàn trải, ông Nguyễn Thái Phiên cho biết, quan trọng nhất là chuẩn bị mô hình và cơ cấu quản trị rõ ràng. Đây được xem là tính sống còn trong chiến lược phát triển đa ngành. “Khi một bức tranh quá nhiều nét vẽ, chồng chéo về mặt quản trị, thì sự đa ngành có thể trở thành con dao 2 lưỡi”, ông Thái Phiên chia sẻ.

Thực tế, khi chấp nhận bán mình cho tập đoàn lớn là lúc các doanh nghiệp nhỏ không chỉ gặp khó khăn về nguồn vốn, mà còn hụt hơi về tầm nhìn chiến lược, cũng như hệ thống khả năng quản trị, vận hành thiếu hiệu quả. Vì vậy, yếu tố tiên quyết là cả hai phải chung tầm nhìn, thành thật và minh bạch thông tin trong suốt quá trình thực hiện thương vụ.

Liên tục M&A, các tập đoàn lớn được ví như “sếu đầu đàn” dẫn dắt cuộc chơi, không chỉ mở rộng hoạt động kinh doanh, mà còn đóng vai trò kết nối giá trị và dẫn dắt cộng đồng doanh nghiệp còn lại cùng phát triển.

Ông Phan Đức Hiếu, Ủy viên Thường trực Ủy ban Kinh tế Quốc hội đánh giá, thị trường đang ghi nhận các phương thức hợp tác, liên kết…, thay cho thôn tính, sáp nhập. Cụ thể, trong giai đoạn 2019-2021, chỉ có 11% giao dịch M&A là sáp nhập (tức là triệt tiêu một thương hiệu) và có đến 80% các thương vụ là mua lại phần lớn lượng cổ phần để kiểm soát.

Theo nguyên tắc cơ bản, M&A phải tạo ra được những giá trị mới cho các cổ đông mà việc duy trì tình trạng cũ không đạt được. Còn về mặt giá trị, thì giá thị trường của công ty sau khi M&A phải lớn hơn tổng giá trị hiện tại của cả hai công ty khi còn đứng riêng lẻ.

Theo sát hoạt động của các doanh nghiệp Việt Nam, PGS-TS. Trần Đình Thiên, nguyên Viện trưởng Viện Kinh tế Việt Nam cho rằng, giờ là thời điểm thích hợp nhất để mỗi doanh nghiệp nhìn lại nội lực còn yếu và thiếu ở điểm nào để có thể liên kết, kéo cả nền kinh tế đứng dậy. Liên kết ở đây không theo nghĩa chiếu trên, chiếu dưới, mà là hai bên dựa lưng vào nhau để hình thành chuỗi giá trị cộng hưởng.

Theo nguồn tin của Báo Đầu tư, Novaland đang đàm phán chuyển nhượng một dự án bất động sản quy mô lớn tại TP.HCM với giá trị lên đến 40.000 tỷ đồng (1,7 tỷ USD). Thương vụ này dự kiến mang về cho Novaland khoảng 8.000 tỷ đồng lợi nhuận, sẽ hoàn tất trong năm nay và tiến độ thanh toán toàn bộ trong 2021 - 2022.

Trong chuỗi giá trị phát triển dự án bất động sản, Novaland xây dựng mối quan hệ bền chặt hơn với các nhà thầu, nhà cung cấp. Cả hai có thể là đối tác chiến lược hoặc cổ đông của nhau để giảm bớt quy trình đấu thầu, đấu giá tiêu tốn nguồn lực của đôi bên.

“Trong một cơ thể tương đối lớn như NovaGroup, thì việc dịch chuyển các ngành nghề không có nhiều sự linh hoạt. Thế nên, chúng tôi cố gắng kiên định và đi sâu vào những ngành đang làm thông qua M&A để khép kín chuỗi giá trị”, ông Nguyễn Thái Phiên nói.

Trong chiến lược phát triển giai đoạn 2021-2025, tầm nhìn đến năm 2030, NovaGroup đặt mục tiêu trở thành một tập đoàn kinh tế lớn với 3 trụ cột chính gồm Novaland tập trung trong lĩnh vực bất động sản; Nova Services hoạt động trong lĩnh vực thương mại, dịch vụ và Nova Consumer hoạt động trong lĩnh vực nông nghiệp, hàng tiêu dùng. M&A sẽ là công cụ xuyên suốt mà NovaGroup sử dụng để hoàn thiện tầm nhìn này, bao gồm đầu tư và thoái vốn.

-

Thêm doanh nghiệp xi măng đầu tư lắp đặt hệ thống phát điện nhiệt dư -

EVN muốn vào Top 500 thế giới; Viettel bắt tay Nvidia; Petrolimex đổi nhận diện thương hiệu -

Tòa án: Quyền cấp phép cho 2 trạm xăng cao tốc thuộc Sở Công thương Đồng Nai -

Dòng vốn công nghệ cao bắt đầu đổ về TP.HCM -

Frasers Property và Hạ tầng GELEX mở rộng hợp tác đầu tư chiến lược -

Masterise Homes: Một năm khẳng định vị thế từ nội lực dài hạn -

Năm 2026 sẽ rộng cửa hút vốn FDI?

-

1  EVN muốn vào Top 500 thế giới; Viettel bắt tay Nvidia; Petrolimex đổi nhận diện thương hiệu

EVN muốn vào Top 500 thế giới; Viettel bắt tay Nvidia; Petrolimex đổi nhận diện thương hiệu -

2  Đánh giá tác động của hầm đường bộ 2.500 tỷ đồng; Duyệt chủ trương đầu tư khu đô thị 17.785 tỷ đồng

Đánh giá tác động của hầm đường bộ 2.500 tỷ đồng; Duyệt chủ trương đầu tư khu đô thị 17.785 tỷ đồng -

3  Hà Nội khởi công 2 khu đô thị đa mục tiêu tổng 1.400 ha; "sổ đỏ" đã được tích hợp trên VNeID

Hà Nội khởi công 2 khu đô thị đa mục tiêu tổng 1.400 ha; "sổ đỏ" đã được tích hợp trên VNeID -

4  Đo bước tiến tại siêu dự án đường sắt tốc độ cao Bắc – Nam

Đo bước tiến tại siêu dự án đường sắt tốc độ cao Bắc – Nam

-

Công ty Tân Đệ: Hàng trăm tỷ đồng đầu tư cho con người và hạ tầng sản xuất

Công ty Tân Đệ: Hàng trăm tỷ đồng đầu tư cho con người và hạ tầng sản xuất -

Panasonic công bố Nghiên cứu mới về công nghệ nanoe™ X thế hệ 3 ức chế 90% độc tố từ nấm mốc trong 5 phút

-

Địa kỹ thuật Đông Sơn: Khẳng định vị thế qua những công trình hạ tầng trọng điểm

Địa kỹ thuật Đông Sơn: Khẳng định vị thế qua những công trình hạ tầng trọng điểm -

Nhu cầu tham gia bảo hiểm để bảo vệ tài chính vẫn tiếp tục gia tăng

Nhu cầu tham gia bảo hiểm để bảo vệ tài chính vẫn tiếp tục gia tăng -

First Real đạt tổng doanh thu hơn 20 tỷ đồng trong quý I/2026

First Real đạt tổng doanh thu hơn 20 tỷ đồng trong quý I/2026 -

Bitexco Nam Long: Giữ vững sản xuất, hướng tới tăng trưởng bền vững

Bitexco Nam Long: Giữ vững sản xuất, hướng tới tăng trưởng bền vững