Chứng khoán phiên 9/2: Thanh khoản yếu, VN-Index đi ngang

Chứng khoán phiên 9/2: Thanh khoản yếu, VN-Index đi ngang -

Chứng khoán phiên 9/2: Thanh khoản yếu, VN-Index đi ngang

Chứng khoán phiên 9/2: Thanh khoản yếu, VN-Index đi ngang -

Ngân hàng bắt đầu điều chỉnh lãi suất cho vay mua nhà

Ngân hàng bắt đầu điều chỉnh lãi suất cho vay mua nhà -

Ngân hàng Nhà nước bơm ròng 159.000 tỷ hỗ trợ thanh khoản, tín dụng bất động sản khó giảm mạnh

Ngân hàng Nhà nước bơm ròng 159.000 tỷ hỗ trợ thanh khoản, tín dụng bất động sản khó giảm mạnh -

Big 4 ngân hàng tăng lãi suất, hóa giải áp lực thanh khoản dịp cận Tết

Big 4 ngân hàng tăng lãi suất, hóa giải áp lực thanh khoản dịp cận Tết -

Vàng trong nước tăng gần 2 triệu đồng/lượng, vàng thế giới thử thách mốc 5.000 USD/ounce -

Fed 1.0, Fed 2.0: Khi buồng điều khiển có hai tay gạt

Ngày 17/11/2021, Hội đồng quản trị Công ty cổ phần Chứng khoán SSI ( SSI - sàn HoSE) vừa ban hành nghị quyết về việc lấy ý kiến cổ đông băng văn bản để thông qua phương án tăng vốn mới, dự kiến nâng vốn điều lệ lên xấp xỉ 15.000 tỷ đồng thông qua chào bán cổ phiếu cho cổ đông hiện hữu.

Theo phương án này, Chứng khoán SSI dự kiến chào bán xấp xỉ 497,4 triệu cổ phiếu mới cho cổ đông hiệu hữu, tỷ lệ thực hiện quyền 2:1, giá chào bán 15.000 đồng/cổ phiếu. Vốn điều lệ dự kiến tăng lên gần 15.000 tỷ đồng nếu hoàn tất phân phối 100% lượng cổ phiếu phát hành. Cổ đông hiện hữu có quyền chuyển nhượng quyền mua cổ phiếu của mình cho người khác trong thời gian quy định.

Trước đó, công ty đã phát hành gần 218,3 triệu cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu và chào bán hơn 109,55 triệu cổ phiếu thực hiện quyền mua cổ phiếu cho cổ đông hiện hữu. Đợt phát hành chỉ vừa hoàn tất vào ngày 21/10/2021. Hiện vốn điều lệ của SSI đã tăng lên xấp xỉ 9.848 tỷ đồng và đang giữ vị trí đầu tiên về quy mô vốn điều lệ của nhóm các công ty chứng khoán.

Theo HĐQT Chứng khoán SSI, sự tăng trưởng mạnh của thị trường chứng khoán năm 2021 đòi hỏi các công ty chứng khoán cần tăng năng lực tài chính để đáp ứng nhu cầu vốn cho khách hàng giao dịch chứng khoán và có thể cung cấp sản phẩm mới trong năm 2022 và các năm tiếp theo.

Đại diện SSI cho biết việc tăng vốn điều lệ nhằm bổ sung vốn kinh doanh, nâng cao năng lực bảo lãnh phát hành, năng lực đầu tư và năng lực cho vay giao dịch ký quỹ. Trong thời gian chưa sử dụng cho vay giao dịch ký quỹ, nguồn tiền sẽ được sử dụng để đầu tư trái phiếu, chứng chỉ tiền gửi để đảm bảo sử dụng nguồn vốn hiệu quả. Thời gian dự kiến chào bán là năm 2022 hoặc thời hạn khác theo quyết định của HĐQT.

Năm 2021 ghi nhận làn sóng tăng vốn mạnh mẽ của các công ty chứng khoán. Không ít công ty huy động được nguồn tiền mới từ các cổ đông thông qua chào bán cổ phần cho cổ đông hiện hữu hay các đợt phát hành riêng lẻ cho các nhà đầu tư.

Vài ngày trước, VNDirect cũng vừa mới công bố tài liệu họp chuẩn bị cho cuộc họp đại hội đồng cổ đông bất thường dự kiến tổ chức vào ngày 6/12. Công ty này đã t lên phương án chào bán khoảng 435 triệu cổ phiếu cho cổ đông hiện hữu, tương ứng tỷ lệ 1:1 (cổ đông sở hữu 1 cổ phiếu được quyền mua 1 cổ phiếu mới). Vốn điều lệ dự kiến tăng lên 12.000 tỷ đồng nếu đợt chào bán diễn ra thành công.

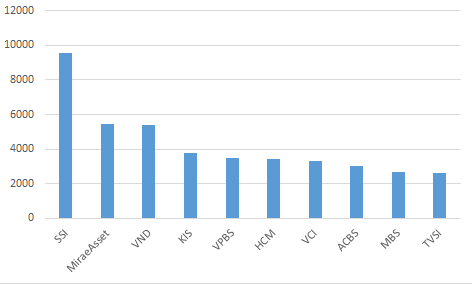

|

| Top 10 công ty chứng khoán có vốn điều lệ tại ngày 30/9/2021 |

-

Vàng trong nước tăng gần 2 triệu đồng/lượng, vàng thế giới thử thách mốc 5.000 USD/ounce -

Fed 1.0, Fed 2.0: Khi buồng điều khiển có hai tay gạt -

Góc nhìn TTCK tuần 9/2 - 13/2: Khả năng tiếp tục rung lắc trước kỳ nghỉ Tết -

Lợi nhuận Đầu tư I.P.A giảm 62,5% trong quý IV/2025, về 55,51 tỷ đồng -

Lợi nhuận Cao su Phước Hoà giảm 69,5% trong quý IV/2025, về 70,16 tỷ đồng -

Hàng tỷ USD tháo chạy khỏi các quỹ Bitcoin, dòng tiền đổ vào ETF vàng cao kỷ lục -

Lãi Asia Group tăng mạnh trong quý IV/2025 khi đánh giá lại khoản đầu tư công ty con

-

1  Fed 1.0, Fed 2.0: Khi buồng điều khiển có hai tay gạt

Fed 1.0, Fed 2.0: Khi buồng điều khiển có hai tay gạt -

2  Khẩn trương nghiên cứu, đề xuất thành lập sàn vàng, sở giao dịch vàng quốc gia

Khẩn trương nghiên cứu, đề xuất thành lập sàn vàng, sở giao dịch vàng quốc gia -

3  EVN muốn vào Top 500 thế giới; Viettel bắt tay Nvidia; Petrolimex đổi nhận diện thương hiệu

EVN muốn vào Top 500 thế giới; Viettel bắt tay Nvidia; Petrolimex đổi nhận diện thương hiệu -

4  Đánh giá tác động của hầm đường bộ 2.500 tỷ đồng; Duyệt chủ trương đầu tư khu đô thị 17.785 tỷ đồng

Đánh giá tác động của hầm đường bộ 2.500 tỷ đồng; Duyệt chủ trương đầu tư khu đô thị 17.785 tỷ đồng

-

Phó tổng giám đốc Tập đoàn Becamex chia sẻ về 3 định hướng của Becamex VSIP Bình Định

Phó tổng giám đốc Tập đoàn Becamex chia sẻ về 3 định hướng của Becamex VSIP Bình Định -

Công ty Tân Đệ: Hàng trăm tỷ đồng đầu tư cho con người và hạ tầng sản xuất

Công ty Tân Đệ: Hàng trăm tỷ đồng đầu tư cho con người và hạ tầng sản xuất -

Panasonic công bố Nghiên cứu mới về công nghệ nanoe™ X thế hệ 3 ức chế 90% độc tố từ nấm mốc trong 5 phút

-

Địa kỹ thuật Đông Sơn: Khẳng định vị thế qua những công trình hạ tầng trọng điểm

Địa kỹ thuật Đông Sơn: Khẳng định vị thế qua những công trình hạ tầng trọng điểm -

Nhu cầu tham gia bảo hiểm để bảo vệ tài chính vẫn tiếp tục gia tăng

Nhu cầu tham gia bảo hiểm để bảo vệ tài chính vẫn tiếp tục gia tăng -

First Real đạt tổng doanh thu hơn 20 tỷ đồng trong quý I/2026

First Real đạt tổng doanh thu hơn 20 tỷ đồng trong quý I/2026