Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào?

Dính bê bối 120 tấn thịt heo bệnh, Đồ hộp Hạ Long làm ăn thế nào? -

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới

EVNGENCO3 đặt mục tiêu sản lượng tăng 15,9%, tập trung cho dự án nguồn điện mới -

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng

Thép Việt Nam vẫn tiếp tục giao dịch dù không đáp ứng điều kiện đại chúng -

PV GAS D không đáp ứng điều kiện công ty đại chúng

PV GAS D không đáp ứng điều kiện công ty đại chúng -

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn

|

| Dự án Nhơn Hội - Bình Định đang mang về nguồn thu cho Phát Đạt. |

Đảm bảo bằng cổ phiếu, lãi suất trái phiếu Phát Đạt cao vọt

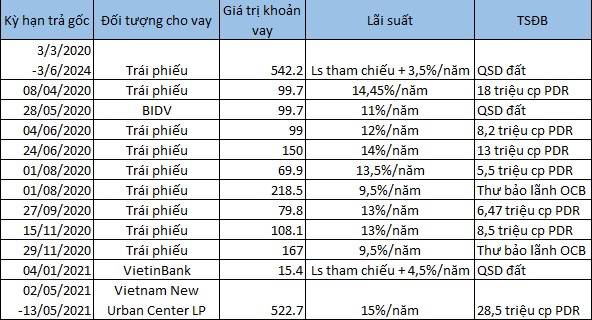

Theo báo cáo tài chính kiểm toán vừa công bố, CTCP Phát triển Bất động sản Phát Đạt (mã PDR) đang vay nợ ngân hàng và qua kênh trái phiếu gần 2.200 tỷ đồng, chiếm gần 16% tổng nguồn vốn của doanh nghiệp. Sau khi tập trung trả nợ năm 2017 và duy trì dư nợ vay cuối năm 2017 ở mức 47 tỷ đồng và hết nợ vào cuối năm 2018, giá trị vay và nợ thuê tài chính của Phát Đạt tăng trở lại trong năm trước.

Một số khoản vay của Phát Đạt áp dụng mức lãi suất khá cao, như với khoản vay 22,5 triệu USD (523 tỷ đồng) từ Vietnam New Urban Centre, lãi suất sẽ cố định ở mức 15%/năm. Khoản vay nhằm tài trợ cho dự án Nhơn Hội – Bình Định, đáo hạn vào đầu tháng 5/2021. Một trong các lý do khiến khoản vay có lãi suất cao là tài sản đảm bảo là 28,5 triệu cổ phiếu PDR. Đây là số cổ phiếu do cổ đông công ty sở hữu, còn bản thân Phát Đạt không sở hữu cổ phiếu quỹ.

Phần lớn các khoản vay khác cũng được thế chấp bằng cổ phiếu. Trong đó, đợt phát hành trái phiếu đáo hạn vào tháng 4/2020 áp dụng lãi suất 14,45%/năm từng được nhắc đến nhiều trên các phương tiện truyền thông do là một trong các mức lãi trái phiếu cao nhất trên thị trường trái phiếu riêng lẻ cũng được đảm bảo bằng 18 triệu cổ phiếu của cổ đông công ty. Đến cuối năm 2019, dư nợ khoản vay trái phiếu này còn 99,725 tỷ đồng. Đa số lãi suất áp dụng cho các trái phiếu mà Phát Đạt phát hành nằm trong khoảng từ 12%/năm đến 14%/năm.

Hai lô trái phiếu tổng giá trị là 384 tỷ đồng được áp dụng mức lãi suất 9,5%/năm có được bảo đảm bằng thư bảo lãnh của Ngân hàng TMCP Phương Đông (OCB).

Tổng cộng đã có 88,17 triệu cổ phiếu PDR được sử dụng để thế chấp cho các khoản vay, tương đương gần 27% lượng cổ phiếu đang niêm yết trên sàn. Việc sử dụng cổ phiếu để làm tài sản đảm bảo cũng được khá nhiều tổ chức phát hành sử dụng. Do là tài sản có mức độ biến động giá cao, các ngân hàng thường cung cấp khoản vay với giá trị thường chỉ bằng khoảng 30% giá trị thị trường của cổ phiếu.

|

| Giá trị các khoản vay của Phát Đạt - Nguồn: BCTC - Đvi: tỷ đồng |

Ước tính theo mức giá đóng cửa ngày 6/3 (26.100 đồng/cổ phiếu), giá trị cổ phần đem sử dụng để làm tài sản đảm bảo cho khoản vay của Phát Đạt là hơn 2.300 tỷ đồng. Dư nợ các khoản vay được đảm bảo bằng cổ phiếu đến cuối năm 2019 xấp xỉ 1.130 tỷ đồng.

Theo phương án chi trả nợ gốc, kể từ 3/3/2020, Phát Đạt sẽ bắt đầu trả gốc lô trái phiếu trị giá 542 tỷ đồng. Tuy nhiên, Phát Đạt không chi trả toàn bộ trong một lần mà sẽ được trả dần tới 3/6/2024. Ngoài ra, còn hơn 1.090 tỷ đồng trái phiếu dự kiến đáo hạn trong năm 2020.

Chờ ngày dứt duyên với The EverRich, đặt cược dự án mới Bình Định

Một bước ngoặt trong hoạt động kinh doanh của Phát Đạt là việc ký kết hợp đồng hợp tác đầu tư có thời hạn 5 năm với Big Gain về việc phát triển một phần dự án The EverRich 2 và Dynamic Innovation phát triển phần chung cư cao tầng của The EverRich 3. Tổng số tiền Phát Đạt đã nhận về 5.500 tỷ đồng theo hợp đồng này. Cả hai dự án này cùng quyền tài sản phát sinh được thế chấp tại VPBank để bảo lãnh cho khoản vay của các đối tác. Phát Đạt đang hoàn thiện các yêu cầu theo quy định của nhà nước để đủ điều kiện chuyển nhượng phần còn lại của dự án theo hợp đồng đã ký kết.

Trong khi đó, tồn kho tại dự án Nhơn Hội - Bình Định đã tăng thêm 2.790 tỷ đồng trong năm 2019. Liên quan đến dự án này, Phát Đạt đã nhận 73 tỷ đồng vốn góp từ các cá nhân với cam kết phân chia lợi nhuận sau thuế của dự án tối thiểu 15%/năm. Quyền sử dụng đất của dự án này cũng đang được sử dụng để làm tài sản đảm bảo cho một số khoản vay và trái phiếu phát hành.

Ngoài tăng đầu tư vào dự án trên, Phát Đạt còn mua 99% vốn Công ty Sài Gòn - KL với giá hơn 630 tỷ đồng. Được biết, công ty này chỉ sở hữu dự án và hiện vẫn chưa kinh doanh.

Năm 2019, lợi nhuận sau thuế của Phát Đạt đạt hơn 874 tỷ đồng, tăng 36% so với năm trước chủ yếu nhờ mức tăng trưởng từ hoạt động chuyển nhượng bất động sản. Lý giải về khoản lãi 470 tỷ đồng trong riêng quý IV, việc bàn giao các sản phẩm tại dự án Nhơn Hội, Bình Định và Bàu Cả, Quảng Ngãi đóng góp chính vào lợi nhuận của công ty.

-

Chủ tịch Nam Việt đăng ký thoái toàn bộ 900.000 cổ phiếu -

DIC Corp hoàn tất mua thêm để nâng sở hữu công ty con DIC Hospitality lên 99,36% vốn -

Thực phẩm Sao Ta ước tính doanh thu năm 2025 đạt 300,53 triệu USD -

Thép Nam Kim tạm dừng kế hoạch phát hành tối đa 4,5 triệu cổ phiếu ESOP -

Thiên Long công bố kết quả kinh doanh 11 tháng: Doanh thu tăng gần 10%, củng cố đà phục hồi -

Xây dựng và Giao thông Bình Dương sẽ chào bán 35 triệu cổ phiếu năm 2026 -

Đại gia Ngô Thu Thuý sắp đưa hơn 56,47 triệu cổ phiếu Âu Lạc lên UPCoM

-

1  TP.HCM chi 3.563 tỷ đồng đầu tư tuyến đường 6 làn xe để giảm tải Quốc lộ 1

TP.HCM chi 3.563 tỷ đồng đầu tư tuyến đường 6 làn xe để giảm tải Quốc lộ 1 -

2  Cao tốc Sơn La - Cửa khẩu Tây Trang 23.252 tỷ đồng; khởi công 3 dự án tại Phú Quốc tổng vốn 1.238 tỷ đồng

Cao tốc Sơn La - Cửa khẩu Tây Trang 23.252 tỷ đồng; khởi công 3 dự án tại Phú Quốc tổng vốn 1.238 tỷ đồng -

3  Nghiên cứu mở rộng đối tượng được mua nhà ở xã hội; Đề xuất phát triển nhà ở thương mại giá phù hợp

Nghiên cứu mở rộng đối tượng được mua nhà ở xã hội; Đề xuất phát triển nhà ở thương mại giá phù hợp -

4  Khẩn trương xây dựng tiêu chí đánh giá năng lực cạnh tranh quốc tế Sân bay Long Thành

Khẩn trương xây dựng tiêu chí đánh giá năng lực cạnh tranh quốc tế Sân bay Long Thành

-

Xổ số kiến thiết miền Nam đặt mục tiêu doanh thu gần 173 ngàn tỷ đồng trong năm 2026

Xổ số kiến thiết miền Nam đặt mục tiêu doanh thu gần 173 ngàn tỷ đồng trong năm 2026 -

INTECH E&C vinh dự đồng hành triển khai nhà máy kiểm thử và đóng gói chip bán dẫn đầu tiên do người Việt làm chủ

INTECH E&C vinh dự đồng hành triển khai nhà máy kiểm thử và đóng gói chip bán dẫn đầu tiên do người Việt làm chủ -

VietinBank năm 2025: Cải thiện hiệu quả, tăng trưởng bền vững

VietinBank năm 2025: Cải thiện hiệu quả, tăng trưởng bền vững -

EVNGENCO1 bứt phá trong thách thức

EVNGENCO1 bứt phá trong thách thức -

Mảnh ghép cuối cùng của lõi CBD Sài Gòn: One Central Saigon và câu chuyện tái định vị trung tâm Quận 1

Mảnh ghép cuối cùng của lõi CBD Sài Gòn: One Central Saigon và câu chuyện tái định vị trung tâm Quận 1 -

Phú Gia Group ra mắt thương hiệu Tập đoàn - công bố chiến lược 2026 và bổ nhiệm đội ngũ lãnh đạo cấp cao

Phú Gia Group ra mắt thương hiệu Tập đoàn - công bố chiến lược 2026 và bổ nhiệm đội ngũ lãnh đạo cấp cao