Petrovietnam: Phát huy sức mạnh hiện có để chuyển dịch năng lượng xanh hơn

Petrovietnam: Phát huy sức mạnh hiện có để chuyển dịch năng lượng xanh hơn -

Petrovietnam: Phát huy sức mạnh hiện có để chuyển dịch năng lượng xanh hơn

Petrovietnam: Phát huy sức mạnh hiện có để chuyển dịch năng lượng xanh hơn -

HHV tăng tốc, đón đầu chu kỳ phát triển hạ tầng trong thập niên mới

HHV tăng tốc, đón đầu chu kỳ phát triển hạ tầng trong thập niên mới -

THACO ký thỏa thuận nội địa hóa phát triển công nghiệp đường sắt tại Việt Nam với Hyundai Rotem

THACO ký thỏa thuận nội địa hóa phát triển công nghiệp đường sắt tại Việt Nam với Hyundai Rotem -

Vingroup lập công ty con tại Congo; Viettel bán pháo hoa; THACO sản xuất tàu cao tốc

Vingroup lập công ty con tại Congo; Viettel bán pháo hoa; THACO sản xuất tàu cao tốc -

Thương mại Việt Nam - Israel tăng 19% sau 1 năm thực thi VIFTA -

Khánh thành nhà máy sản xuất và chế tạo động cơ YUCHAI trị giá 260 triệu USD

Thả cá ra ao

Việc Tổng công ty Đầu tư và Kinh doanh vốn nhà nước (SCIC) công bố danh sách 100 doanh nghiệp (DN) sẽ bán vốn trong năm đang thu hút sự quan tâm của nhà đầu tư, bởi trong đó có nhiều “cá vàng” mà các nhà đầu tư trong và ngoài nước đã săn từ lâu. Danh sách có nhiều gương mặt mới, nhưng đáng tiếc là không có “con gà đẻ trứng vàng” Vinamilk.

|

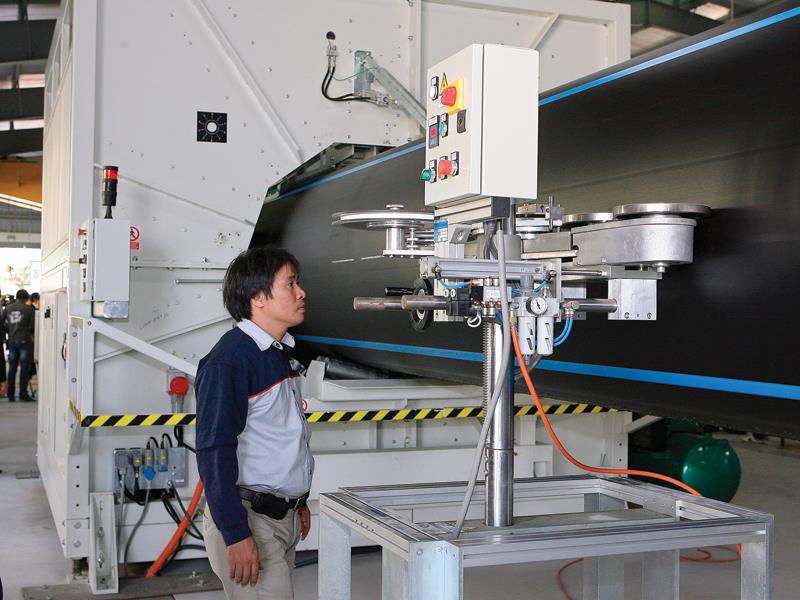

| Công ty Nhựa Bình Minh miền Bắc (Hưng Yên) sản xuất ống nhựa HDPE có đường kính 1.200 mm, lớn nhất tại Việt Nam. Ảnh: Chí Cường |

Trong số này, đáng chú ý là 2 DN nhựa gồm Nhựa Bình Minh và Nhựa Tiền Phong chính thức nằm trong danh sách thoái vốn. SCIC đang sở hữu lần lượt 30% và 37% vốn tại 2 DN này. SCIC cũng sẽ bán 51% vốn điều lệ của Tổng công ty Bảo hiểm Bảo Minh đang nắm giữ. Đây là 3 DN nằm trong nhóm 10 DN được Thủ tướng Chính phủ yêu cầu thoái vốn theo chỉ đạo ngày 8/10/2015.

Ngoài ra, một số gương mặt mới cũng được đưa vào danh sách như Tổng công ty Thăng Long (25% vốn), Công ty TNHH MTV Đầu tư và Phát triển HPI (100% vốn tương đương 19,11 tỷ đồng), Công ty cổ phần Đầu tư Tháp truyền hình (8% vốn - 49,5 tỷ đồng)…

Trong danh sách này cũng còn nhiều cái tên cũ được dự định thoái vốn từ nhiều năm nay, nhưng vẫn ở lại như Tổng công ty cổ phần Xuất nhập khẩu và Xây dựng (Vinaconex), Nhiệt điện Hải Phòng, Nhiệt điện Quảng Ninh, Ngân hàng TMCP Hàng hải... Trong đó, Vinaconex là DN có giá trị phần vốn góp dự định thoái lớn nhất trong danh mục, lên tới 2.552 tỷ đồng, tương đương 58% vốn điều lệ. Đặc biệt, Tập đoàn FPT (bán 6%), Công ty cổ phần Sa Giang (bán 50%) là 2 DN mới được bổ sung vào danh sách bán vốn năm 2016, nhưng SCIC vẫn chưa thoái được vốn được trong năm qua.

Ai sẽ câu?

Ông Andy Ho, Giám đốc điều hành VinaCapital cho rằng, Việt Nam là thị trường quan trọng đối với Tập đoàn, được quan tâm không chỉ về vốn đầu tư trực tiếp nước ngoài (FDI) mà cả vốn đầu tư gián tiếp.

Ông Andy Ho và các cộng sự tại VinaCapital rất hứng thú mỗi khi SCIC lên chiến lược thoái vốn tại các công ty và chia sẻ danh mục cho các nhà đầu tư. “Quan trọng là giá có hợp lý hay không. Nhiều công ty tốt, nhưng SCIC đưa ra giá cao, thì cơ hội mang lại lợi nhuận cho các nhà đầu tư sẽ ít đi và dĩ nhiên, Quỹ cũng không đầu tư”, ông Andy Ho nói.

Theo ông Andy Ho, VinaCapital sẽ tập trung vào những công ty trước khi niêm yết, có mức giá phù hợp và có thể mua được số lượng cổ phần lớn, với giá trị 20 - 40 triệu USD.

Diễn đàn M&A Việt Nam 2017 do Báo Đầu tư và AVM Vietnam phối hợp tổ chức dưới sự bảo trợ của Bộ Kế hoạch và Đầu tư sẽ diễn ra tại Trung tâm Hội nghị GEM (TP.HCM) ngày 10/8/2017, với chủ đề “Tìm bước đột phá”.

Đây là sự kiện thường niên lớn nhất về hoạt động M&A doanh nghiệp và kết nối đầu tư tại Việt Nam, quy tụ 500 khách tham dự là các nhà làm chính sách, các chuyên gia uy tín, lãnh đạo các doanh nghiệp. Diễn đàn sẽ đề cập sâu về nguồn hàng cho hoạt động M&A, trong đó có cơ hội từ cổ phần hóa và thoái vốn DNNN.

Bên cạnh Hội thảo chuyên sâu về hoạt động M&A tại Việt Nam với chủ đề “Tìm bước đột phá”, Gala Dinner & Vinh danh các thương vụ và nhà tư vấn M&A tiêu biểu năm 2016 – 2017, Diễn đàn sẽ phát hành Đặc san “Toàn cảnh thị trường M&A doanh nghiệp Việt Nam năm 2017” và Khóa đào tạo cao cấp về Chiến lược M&A.

“Nếu SCIC thoái hết vốn tại Vinamilk trong năm nay thì chưa chắc chúng tôi sẽ mua, bởi đây là công ty rất tốt, giá sẽ cao, nhất là họ không cần sự giúp đỡ của chúng tôi. Chiến lược của VinaCapital là đầu tư vào những công ty cần sự giúp đỡ”, ông Andy Ho cho biết.

Nhìn danh mục các tên tuổi trong diện được rao bán ở trên, các nhà đầu tư, đặc biệt các tập đoàn nước ngoài, có thể tìm được khá nhiều “con cá” để câu. Trong đó, Nhựa Bình Minh và Nhựa Tiền Phong đang khá nóng. Đặc biệt, có thông tin cho biết, Nhựa Bình Minh sẽ nâng tỷ lệ sở hữu vốn nhà đầu tư nước ngoài lên 100% và Nhựa Tiền Phong thông qua chủ trương tăng tỷ lệ sở hữu của nhà đầu tư nước ngoài và ủy quyền cho HĐQT thực hiện các công việc liên quan.

Với tốc độ phát triển nhanh, ngành nhựa đang thu hút sự tham gia của nhiều doanh nghiệp khác, tạo nên cuộc chiến cạnh tranh thị phần, đặc biệt là trong ngành nhựa xây dựng.

Trong khi đó, các tập đoàn lớn của Thái Lan rất mê các công ty nhựa xây dựng của Việt Nam. Hiện Công ty The Nawaplastic Industries (thuộc Công ty cổ phần Nhựa và Hóa Chất Thái Lan - TPC và Tập đoàn SCG) đã nắm cổ phần chi phối tại Nhựa Bình Minh và Nhựa Tiền Phong. Trong khi Nhựa Tiền Phong thống trị thị trường miền Bắc (chiếm hơn 60% thị phần), thì nhựa Bình Minh dẫn đầu thị trường miền Nam (chiếm khoảng 50% thị phần).

-

HHV tăng tốc, đón đầu chu kỳ phát triển hạ tầng trong thập niên mới

HHV tăng tốc, đón đầu chu kỳ phát triển hạ tầng trong thập niên mới -

THACO ký thỏa thuận nội địa hóa phát triển công nghiệp đường sắt tại Việt Nam với Hyundai Rotem

THACO ký thỏa thuận nội địa hóa phát triển công nghiệp đường sắt tại Việt Nam với Hyundai Rotem -

Vingroup lập công ty con tại Congo; Viettel bán pháo hoa; THACO sản xuất tàu cao tốc

Vingroup lập công ty con tại Congo; Viettel bán pháo hoa; THACO sản xuất tàu cao tốc -

Thương mại Việt Nam - Israel tăng 19% sau 1 năm thực thi VIFTA

Thương mại Việt Nam - Israel tăng 19% sau 1 năm thực thi VIFTA

-

Khánh thành nhà máy sản xuất và chế tạo động cơ YUCHAI trị giá 260 triệu USD -

Doanh nghiệp đang hoạt động tăng vốn mạnh, đẩy cao số vốn bổ sung vào nền kinh tế -

Hà Nội thúc đẩy công nghiệp hỗ trợ để bước sâu vào chuỗi sản xuất toàn cầu -

Doanh nhân trẻ Đà Nẵng sẽ là nòng cốt thúc đẩy phát triển kinh tế tư nhân -

Khát vọng tạo giá trị bền vững từ năng lượng tái tạo của Bầu Hiển -

Điện lực Bắc Ninh tăng tốc về đích kế hoạch đầu tư 2025 -

Vietjet đón 22 tàu bay mới trong dịp Noel, tiếp tục bứt phá với đội tàu hàng đầu khu vực

-

Công nghệ xanh và thiết bị phòng tắm hiện đại gây ấn tượng mạnh tại Triển lãm Vietnam Expo HCMC 2025

Công nghệ xanh và thiết bị phòng tắm hiện đại gây ấn tượng mạnh tại Triển lãm Vietnam Expo HCMC 2025 -

Tiết kiệm hàng tỷ đồng nhờ tối ưu vận hành tại Nhà máy Lọc dầu Dung Quất

Tiết kiệm hàng tỷ đồng nhờ tối ưu vận hành tại Nhà máy Lọc dầu Dung Quất -

Phát triển bền vững từ giá trị cốt lõi, VIMID từng bước khẳng định vị thế hàng đầu

Phát triển bền vững từ giá trị cốt lõi, VIMID từng bước khẳng định vị thế hàng đầu -

Doanh nhân Lê Đức Thuấn và giấc mơ đưa dược liệu Việt vào từng bữa ăn

Doanh nhân Lê Đức Thuấn và giấc mơ đưa dược liệu Việt vào từng bữa ăn -

Hai giải thưởng uy tín ghi nhận nỗ lực đặt con người lên hàng đầu của SeABank

-

Huawei Việt Nam và Đại học Bách khoa Hà Nội hợp tác trong giáo dục và phát triển nhân tài ICT

Huawei Việt Nam và Đại học Bách khoa Hà Nội hợp tác trong giáo dục và phát triển nhân tài ICT