Điều chỉnh Quy hoạch tỉnh Quảng Trị: Kiến tạo không gian phát triển mới

Điều chỉnh Quy hoạch tỉnh Quảng Trị: Kiến tạo không gian phát triển mới -

Điều chỉnh Quy hoạch tỉnh Quảng Trị: Kiến tạo không gian phát triển mới

Điều chỉnh Quy hoạch tỉnh Quảng Trị: Kiến tạo không gian phát triển mới -

Cần Thơ cam kết hỗ trợ doanh nghiệp theo hướng thực chất, thiết thực và hiệu quả

Cần Thơ cam kết hỗ trợ doanh nghiệp theo hướng thực chất, thiết thực và hiệu quả -

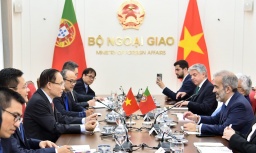

Thủ tướng Phạm Minh Chính tiếp Bộ trưởng Bộ Ngoại giao Bồ Đào Nha

Thủ tướng Phạm Minh Chính tiếp Bộ trưởng Bộ Ngoại giao Bồ Đào Nha -

Việt Nam - Bồ Đào Nha thúc đẩy EVIPA, mở rộng hợp tác năng lượng tái tạo

-

Ban Chính sách, chiến lược Trung ương có thêm 2 Phó trưởng ban -

Bí thư phường Sa Đéc được bầu giữ chức Phó Chủ tịch UBND tỉnh Đồng Tháp

So với các chỉ tiêu về nợ công đã được Quốc hội thông qua, có thể nói, nợ công ngày càng được quản lý tốt hơn, thưa ông?

Chiến lược nợ công và nợ nước ngoài của quốc gia giai đoạn 2011 - 2020 đặt chỉ tiêu nợ công không quá 65% GDP; nghĩa vụ trả nợ trực tiếp của Chính phủ (không kể cho vay lại) không quá 25% tổng thu ngân sách nhà nước (NSNN) hàng năm và nghĩa vụ trả nợ nước ngoài dưới 25% giá trị xuất khẩu hàng hóa và dịch vụ.

|

| PGS-TS Hoàng Văn Cường, Ủy viên Ủy ban Kinh tế của Quốc hội |

Trong 6 tháng đầu năm nay, theo số liệu của Bộ Tài chính, tổng trị giá chi trả nợ là 102.594 tỷ đồng, trong đó, trả nợ nước ngoài 21.583 tỷ đồng. Trong khi đó, tổng thu NSNN đạt 651.700 tỷ đồng, kim ngạch xuất khẩu đạt 114,175 tỷ USD. Như vậy, so sánh với các chỉ tiêu trong Chiến lược nợ công và nợ nước ngoài thì nợ công so với các năm trước được quản lý tốt hơn.

Tuy nhiên, số tiền trả nợ trong 6 tháng đầu năm mới đạt 40% kế hoạch, trong 6 tháng cuối năm phải hoàn thành nghĩa vụ trả nợ theo kế hoạch, nếu thu NSNN gặp khó khăn, thì nghĩa vụ trả nợ sẽ chiếm khoảng 20% tổng thu ngân sách. Mặc dù chưa áp sát trần 25% tổng thu ngân sách, nhưng gây ra áp lực rất lớn, bởi theo thông lệ quốc tế, với những nền kinh tế đang phát triển như Việt Nam, nghĩa vụ trả nợ công hàng năm vượt 25% tổng thu ngân sách sẽ rất nguy hiểm, có thể dẫn tới vỡ nợ nếu không cơ cấu lại được danh mục trả nợ công.

Thực ra, trong số tiền trả nợ công chủ yếu là trả nợ lãi, nợ gốc hầu như vẫn còn nguyên vì được xử lý bằng hình thức “đảo nợ”, thưa ông?

Do NSNN chưa hết khó khăn, năm nào cũng bội chi, phải đi vay để xử lý bội chi nên hàng năm, tiền trả nợ công chủ yếu chỉ xử lý phần lãi, còn tiền nợ gốc buộc phải cơ cấu lại bằng cách vay nợ mới trả nợ cũ (đảo nợ). Nếu như năm 2013, NSNN phải vay đảo nợ 47.000 tỷ đồng, thì đến năm 2017 lên tới 144.000 tỷ đồng và năm 2018, theo kế hoạch phải đi vay 146.770 tỷ đồng để đảo nợ vì các khoản huy động trước đây thường có thời gian ngắn, lãi suất cao, bây giờ đã đáo hạn, buộc phải trả nợ, trong khi cân đối ngân sách vẫn còn “giật gấu vá vai” nên phải tìm cách đảo nợ.

Việc đảo nợ không chỉ giúp giảm áp lực trả nợ của ngân sách, mà còn góp phần làm lành mạnh hóa nền tài chính quốc gia vì giảm được lãi suất đi vay bình quân và kéo dài được danh mục trả nợ.

Cụ thể, nếu như năm 2011, lãi suất suất trái phiếu chính phủ bình quân lên tới 12%/năm, thì sau nhiều lần đảo nợ hiện đã giảm xuống chỉ còn 4,44%/năm, trong khi kỳ hạn trả nợ bình quân của danh mục trái phiếu chính phủ được kéo dài từ 1,84 năm vào năm 2011 lên 6,76 năm trong 6 tháng đầu năm nay.

Thu NSNN năm nào cũng khó khăn, nhưng năm nào cũng vượt thu. Thưa ông, theo Luật NSNN năm 2015, trường hợp vượt thu thì được sử dụng tiền vượt thu để trả nợ gốc, vì sao không sử dụng tiền vượt thu để trả nợ gốc góp phần giảm nợ công?

Đúng là thu NSNN năm nào cũng vượt dự toán, nhưng toàn vượt thu ở ngân sách địa phương, còn ngân sách trung ương thì trong mấy năm nay, năm nào cũng hụt thu. Chính vì vậy, kể từ năm 2013 trở lại đây, năm nào ngân sách trung ương cũng phải đi vay đảo nợ, trong khi nhiều địa phương lại “rủng rỉnh” tiền bạc do thu vượt dự toán.

Cũng có ý kiến cho rằng, Nhà nước vẫn nắm giữ khoảng 92% vốn tại các công ty cổ phần được cổ phần hóa từ doanh nghiệp nhà nước, trong thời gian tới, cần đẩy mạnh thoái vốn, đặc biệt tại các doanh nghiệp có quy mô vốn lớn như Vinamilk, Habeco, VinaPhone, MobiFone, Vietcombank, VietinBank… lấy một phần số tiền từ thoái vốn để trả nợ công. Theo tôi, nguồn trả nợ công đừng cứ “chăm chăm” nhìn vào tiền thoái vốn, cổ phần hóa, vì số tiền này phải để dành cho đầu tư phát triển.

Sử dụng tiền thoái vốn nhà nước cho đầu tư công trung hạn chính là cho đầu tư phát triển, nếu không có số tiền này, buộc NSNN phải đi vay nợ trong và ngoài nước cho đầu tư phát triển, nên sử dụng tiền thoái vốn cho đầu tư phát triển cũng chính là nhằm mục đích giảm nợ công.

Muốn giảm nợ công, về căn cơ, theo ông phải sử dụng biện pháp gì?

Siết chặt bảo lãnh chính phủ cho doanh nghiệp huy động vốn. Ngân sách trung ương giảm cấp phát vốn ODA, vốn vay ưu đãi cho ngân sách địa phương, đơn vị sự nghiệp công lập và doanh nghiệp, thay vào đó là tăng cường vay về cho vay lại theo tinh thần của Luật Quản lý nợ công mới có hiệu lực từ ngày 1/7/2018.

Triển khai Luật Quản lý nợ công, Chính phủ vừa ban hành 6 nghị định, trong đó có Nghị định 97/2018/NĐ-CP và Nghị định 91/2018/NĐ-CP. Theo Nghị định 97/2018/NĐ-CP, thay vì cấp phát vốn ODA, vốn vay ưu đãi như trước đây, ngân sách địa phương phải vay lại tối thiểu 30%, 40%, 50%, 70% (Hà Nội và TP.HCM phải vay lại 100%) vốn ODA, vốn vay ưu đãi mà Chính phủ vay về, tùy thuộc vào khả năng cân đối của ngân sách địa phương.

Đơn vị sự nghiệp công lập phải vay lại 50% hoặc 100% tùy thuộc vào mức độ tự chủ về tài chính. Doanh nghiệp đủ điều kiện phải vay lại toàn bộ vốn vay ODA, vay ưu đãi, nhưng không vượt quá 70% tổng mức đầu tư.

Trước đây, do sử dụng vốn cho không (cấp phát), không phải trả nợ đã dẫn đến tình trạng đua nhau xin vốn, đầu tư dàn trải, kém hiệu quả, lãng phí, còn bây giờ phải trả nợ nên đầu tư vào cái gì thì địa phương phải tính toán, căn cơ. Trước khi cho vay, Bộ Tài chính cũng phải sàng lọc dự án ngay từ khi địa phương trình lên, chỉ cho vay đối với dự án đầu tư hiệu quả, có khả năng tái tạo vốn để trả nợ.

-

Ban Chính sách, chiến lược Trung ương có thêm 2 Phó trưởng ban -

Bí thư phường Sa Đéc được bầu giữ chức Phó Chủ tịch UBND tỉnh Đồng Tháp -

Chủ tịch Hà Nội đề nghị phân quyền mạnh mẽ hơn cho Hà Nội trong Luật Thủ đô (sửa đổi) -

Đà Nẵng tổ chức Hội nghị tập huấn sử dụng Hệ thống Thông tin nguồn -

Xây dựng pháp luật phải "dễ hiểu, dễ tiếp cận, dễ làm, dễ kiểm tra, dễ giám sát" -

HĐND tỉnh Quảng Trị thông qua 4 nghị quyết quan trọng -

Giai đoạn 2020 - 2025, nhiều chỉ tiêu tài chính vượt kế hoạch đề ra

-

Xổ số kiến thiết miền Nam đặt mục tiêu doanh thu gần 173 ngàn tỷ đồng trong năm 2026

Xổ số kiến thiết miền Nam đặt mục tiêu doanh thu gần 173 ngàn tỷ đồng trong năm 2026 -

INTECH E&C vinh dự đồng hành triển khai nhà máy kiểm thử và đóng gói chip bán dẫn đầu tiên do người Việt làm chủ

INTECH E&C vinh dự đồng hành triển khai nhà máy kiểm thử và đóng gói chip bán dẫn đầu tiên do người Việt làm chủ -

VietinBank năm 2025: Cải thiện hiệu quả, tăng trưởng bền vững

VietinBank năm 2025: Cải thiện hiệu quả, tăng trưởng bền vững -

EVNGENCO1 bứt phá trong thách thức

EVNGENCO1 bứt phá trong thách thức -

Mảnh ghép cuối cùng của lõi CBD Sài Gòn: One Central Saigon và câu chuyện tái định vị trung tâm Quận 1

Mảnh ghép cuối cùng của lõi CBD Sài Gòn: One Central Saigon và câu chuyện tái định vị trung tâm Quận 1 -

Phú Gia Group ra mắt thương hiệu Tập đoàn - công bố chiến lược 2026 và bổ nhiệm đội ngũ lãnh đạo cấp cao

Phú Gia Group ra mắt thương hiệu Tập đoàn - công bố chiến lược 2026 và bổ nhiệm đội ngũ lãnh đạo cấp cao