Shinhan Bank ghi dấu ấn tăng trưởng năm 2025: Tăng tốc chiến lược phát triển bền vững

Shinhan Bank ghi dấu ấn tăng trưởng năm 2025: Tăng tốc chiến lược phát triển bền vững -

Shinhan Bank ghi dấu ấn tăng trưởng năm 2025: Tăng tốc chiến lược phát triển bền vững

Shinhan Bank ghi dấu ấn tăng trưởng năm 2025: Tăng tốc chiến lược phát triển bền vững -

Công ty Thanh Lễ ghi nhận lãi tăng 102,2% trong năm 2025, lên 173,67 tỷ đồng

Công ty Thanh Lễ ghi nhận lãi tăng 102,2% trong năm 2025, lên 173,67 tỷ đồng -

Giảm tốc tín dụng bất động sản, doanh nghiệp xoay vốn ở đâu?

Giảm tốc tín dụng bất động sản, doanh nghiệp xoay vốn ở đâu? -

BIDV lên tiếng về tín dụng bất động sản

BIDV lên tiếng về tín dụng bất động sản -

Hạ tầng GELEX sẽ góp 20% vốn tham gia dự án Cảng hàng không quốc tế Gia Bình -

Vi phạm quy định, 2 công ty chứng khoán bị "tuýt còi"

1- VPK: Là một công ty tốt với tình hình tài chính ổn định

(CTCK Bảo Việt - BVSC)

Kết thúc quý III/2013, doanh thu và lợi nhuận sau thuế của CTCP Bao bì dầu thực vật (VPK) lần lượt đạt 98,1 tỷ đồng và 13,3 tỷ đồng. Với mức tăng trưởng doanh thu chỉ 8% trong quý này, có vẻ như sự tăng trưởng của khách hàng chính Vinamilk không đóng góp nhiều vào hoạt động sản xuất của VPK trong quý III/2013. Theo thông tin từ phía công ty, doanh thu quý IV dự kiến cũng không có sự biến động nhiều, do đó chúng tôi ước tính công ty đạt 99,7 tỷ đồng doanh thu quý này, tăng nhẹ 5,33% so với cùng kỳ.

Cuối quý III/2014, hàng tồn kho của VPK khoảng 31,9 tỷ đồng, trong đó phần nguyên vật liệu là 24,1 tỷ đồng, không biến động nhiều so với 2 quý trước. Với giá trị hàng tồn kho này, VPK dự trữ đủ để sản xuất trong cả quý IV. Giá giấy trong năm 2013 biến động mạnh nên công ty không đẩy mạnh dự trữ nguyên vật liệu.

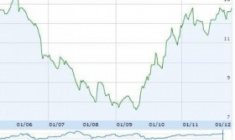

Giá giấy đã tăng 9,3% từ tháng 9/2012 đến mức đỉnh trong tháng 8/2013 làm ảnh hưởng đến giá đầu vào của công ty. Cụ thể biên lợi nhuận gộp trong quý III/2013 đã suy giảm so với 2 quý đầu năm (22% so với mức 23% và 24,7% trong quý I và quý II). Chúng tôi cho rằng, công ty có thể đã dự trữ giấy nguyên liệu cho quý IV trong lúc giá giấy ở mức cao nên biên lợi nhuận gộp trong quý này được dự báo sẽ tiếp tục giảm còn 17,1%. Ngoài ra chi phí SG&A thường tăng vào cuối năm nên lợi nhuận sau thuế trong quý IV/2013 ước đạt 8,4 tỷ đồng, thấp nhất trong cả năm.

Trong quý III/2013, VPK đã đưa máy in 6 màu đi vào hoạt động sau giai đoạn chạy thử. Việc đưa máy in này sẽ giúp cho các sản phẩm cải thiện được kỹ thuật cũng như mẫu mã. Hiện tại năng suất của VPK đã gần được lấp đầy nên công ty sẽ đầu tư thêm để đảm bảo tăng trưởng hoạt đông sản xuất của mình trong năm 2014, tuy nhiên kế hoạch cụ thể vẫn chưa được công ty thông báo.

Dự báo doanh thu trong cả năm 2013 của VPK tăng trưởng 10,8%, đạt 389 tỷ đồng, biên lợi nhuận gộp cả năm khoảng 22%, thấp hơn mức binh quân 9 tháng (23,5%) do ảnh hưởng từ sự sụt giảm biên lợi nhuận gộp trong quý IV/2013. Lợi nhuận sau thuế cả năm 2013 ước không tăng so với 2012, tương đương 48 tỷ đồng, vượt hơn 2 lần kế hoạch lợi nhuận năm. EPS cả năm 2013 ước đạt 6.010 đồng/cp, ứng với mức P/E forward là 5,45x.

Chúng tôi lập lại đánh giá TÍCH CỰC đối với cổ phiếu VPK. Dù kết quả kinh doanh trong năm 2013 không tăng trưởng nhiều so với 2012 nhưng VPK vẫn được đánh giá là một công ty tốt với tình hình tài chính ổn định, số lượng khách hàng đủ để đảm bảo đầu ra cho các sản phẩm của công ty, bên cạnh đó công ty vẫn còn được hưởng ưu đãi thuế đến năm 2014.

Một điểm đáng lưu ý là trong năm sau, mảng chai PET hứa hẹn sẽ có những cải thiện đáng kể khi khách hàng Cholimex đặt đơn hàng sản xuất 1 triệu chai/tháng. Rủi ro mà nhà đầu tư cần cân nhắc vẫn là giá giấy nguyên liệu đầu vào, sự phụ thuộc vào một khách hàng lớn và tính thanh khoản trên thị trường của cổ phiếu.

2- TRA: Giảm khuyến nghị xuống Nắm Giữ dài hạn

(CTCK Maybank KimEng - MBKE)

9 tháng 2013, CTCP Traphaco (TRA) đạt 1.277 tỷ đồng doanh thu, tăng 28,4% cùng kỳ năm trước, trong đó doanh thu từ mảng thương mại tăng 72% cùng kỳ năm trước, giúp tỷ trọng doanh thu nhóm hàng này tăng từ mức 26% tổng doanh thu trong 9 tháng 2012 lên gần 35% trong 9 tháng 2013.

Tuy mảng hàng tự sản xuất chỉ tăng khoảng 13% cùng kỳ năm trước, thấp hơn hàng thương mại, nhưng biên lợi nhuận gộp của mảng này lại cải thiện đáng kể từ 51,6% trong 9 tháng 2012 lên 60,9% trong 9 tháng 2013. Nhờ đó, biên lợi nhuận gộp 9 tháng 2013 của công ty vẫn tăng nhẹ, khoảng 1 điểm phần trăm cùng kỳ năm trước, lên mức 42,7%.

Lợi nhuận sau thuế 9 tháng 2013 tăng mạnh hơn doanh thu chủ yếu nhờ chi phí lãi vay giảm. Tỷ lệ chi phí bán hàng và quản lý doanh nghiệp/doanh thu 9 tháng 2013 của TRA ở mức 27,8%, không thay đổi nhiều so với cùng kỳ. Tuy nhiên, nhờ chi phí lãi vay giảm 38% cùng kỳ năm trước do nợ vay giảm.

Tổng nợ vay của TRA tại 30/9/2013 là 144 tỷ đồng, giảm 37% cùng kỳ năm trước và tương đương với tỷ lệ nợ/vốn chủ sở hữu của TRA an toàn 0,21x. Ngoài ra, mặt bằng lãi suất cho vay bình quân cũng giảm đáng kể từ 14% trong 2012 về mức 9-10% như hiện nay. Nhờ vậy, TRA đạt 120 tỷ đồng lợi nhuận sau thuế trong 9 tháng 2013, tăng 53,1% cùng kỳ năm trước.

Nâng tỷ lệ sở hữu tại CNC Thái Nguyên. TRA hiện đang sở hữu 50,96% cổ phần của CNC Thái Nguyên. CNC Thái Nguyên là công ty chuyên sản xuất các sản phẩm đông dược với nhà máy sản xuất đạt chuẩn GMP-WHO có quy mô lớn nhất tại Việt Nam.

Một số những sản phẩm đông dược chủ lực của TRA như Hoạt huyết dưỡng não và Boganic đều do CNC sản xuất. Hai nhãn hàng này hiện đóng góp khoảng 30-35% tổng doanh thu và kỳ vọng sẽ tiếp tục gia tăng đóng góp vào tăng trưởng doanh thu và lợi nhuận của TRA trong các năm tiếp theo.

Nhằm mục tiêu mở rộng quy mô thông qua chiến lược M&A mà công ty đang thực hiện, TRA dự kiến sẽ nâng tỷ lệ sở hữu tại CNC lên mức tối thiểu là 90% thông qua chào mua công khai, với mức giá 45.000 đồng/cp, và thời gian thực hiện dự kiến trong quý I và quý II/2014.

Nếu kế hoạch thành công, không những nền tảng cho sự tăng trưởng bền vững của TRA sẽ được củng cố mà hiệu quả hoạt động của công ty cũng sẽ được cải thiện nhờ chuỗi giá trị được hoàn thiện.

Tăng trưởng doanh thu và lợi nhuận 2014 của TRA dự báo ở mức 23 và 26% cùng kỳ năm trước, đạt 2.186 và 235 tỷ đồng. Trong báo cáo trước (ngày 18/9/2013), chúng tôi đã khuyến nghị MUA vào TRA, tính đến nay, giá cp đã tăng khoảng 20%, chạm giá mục tiêu của chúng tôi. Hiện TRA đang giao dịch ở mức PE 2014 khoảng 10x, tương đương với bình quân ngành. Do đó, chúng tôi đưa ra khuyến nghị GIỮ dài hạn TRA.

Thanh Thuý (ĐTCK)

-

Hạ tầng GELEX sẽ góp 20% vốn tham gia dự án Cảng hàng không quốc tế Gia Bình -

Vi phạm quy định, 2 công ty chứng khoán bị "tuýt còi" -

Một cá nhân bị xử phạt vì dùng 19 tài khoản thao túng giá cổ phiếu PAS -

Chứng khoán VIX sẽ chốt danh sách chào bán 918,86 triệu cổ phiếu trong đầu tháng 3 -

Ngân hàng bắt đầu "hãm phanh" tín dụng vào bất động sản -

Thanh khoản bớt căng, lãi suất liên ngân hàng giảm mạnh từ 21% về còn 3,7% -

Chứng khoán phiên 13/2: VN-Index kết năm Ất Tỵ với phiên tăng 10 điểm

-

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026

DragonGroup: Khẳng định nền tảng, đặt mục tiêu bứt phá năm 2026 -

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện

Agribank triển khai đồng bộ các giải pháp thúc đẩy tài chính toàn diện -

Khánh thành, thông xe công trình cầu vượt Thanh Hà

Khánh thành, thông xe công trình cầu vượt Thanh Hà -

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ

SATRA khai mạc chợ hoa xuân Bình Điền Bính Ngọ -

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam

Techcombank Private: Kiến tạo tương lai quản lý gia sản tại Việt Nam -

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?

Vì sao nên sử dụng giải pháp vay kinh doanh của ngân hàng VietinBank?