Vietbank có quyền Tổng giám đốc mới

Vietbank có quyền Tổng giám đốc mới -

Vietbank có quyền Tổng giám đốc mới

Vietbank có quyền Tổng giám đốc mới -

Vàng từng mất 9 năm để "về bờ" sau cú sập năm 2012, kịch bản cũ có lặp lại?

Vàng từng mất 9 năm để "về bờ" sau cú sập năm 2012, kịch bản cũ có lặp lại? -

Chứng khoán phiên 2/2: Cổ phiếu vốn nhà nước quay lại hút tiền

Chứng khoán phiên 2/2: Cổ phiếu vốn nhà nước quay lại hút tiền -

Siba Group tăng mạnh nợ vay trong năm 2025 khi mà kinh doanh đi lùi

Siba Group tăng mạnh nợ vay trong năm 2025 khi mà kinh doanh đi lùi -

Vàng lao dốc từng giờ, bạc giảm hơn 40 triệu đồng/kg trong vài ngày, nhiều người rao bán -

Thanh toán không dùng tiền mặt tăng hơn 42%, hơn 2,6 triệu khách hàng được cảnh báo lừa đảo

|

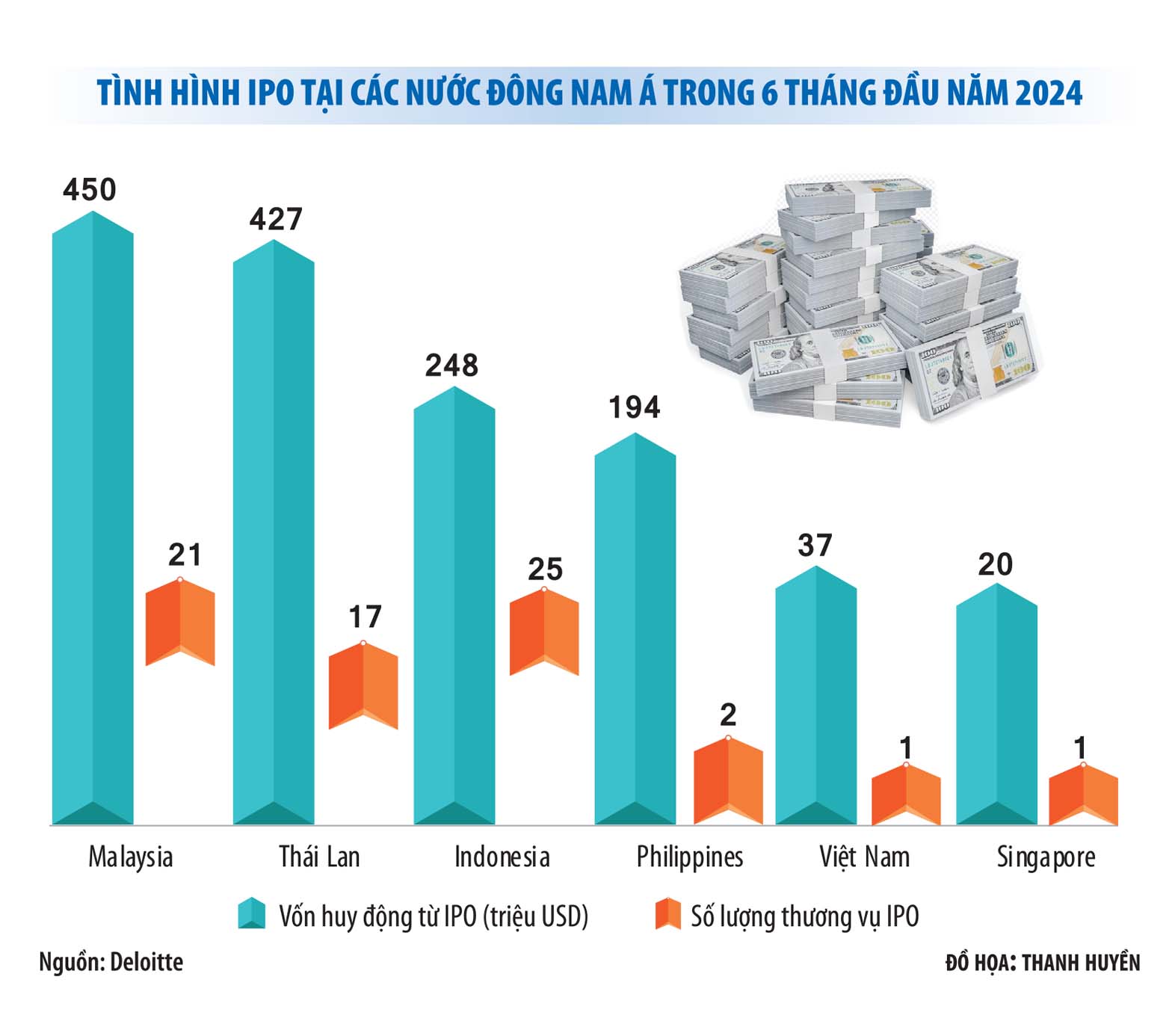

| Công ty cổ phần Chứng khoán DNSE là doanh nghiệp trong nước duy nhất tiến hành niêm yết trong nửa đầu năm 2024 và đã huy động thành công 36,9 triệu USD. |

Tâm lý nhà đầu tư chùng xuống

Nửa đầu năm 2023, giới đầu tư tài chính và doanh nghiệp hứng khởi khi thị trường IPO khu vực Đông Nam Á vẫn tăng trưởng, bất chấp suy giảm kinh tế trên phạm vi toàn cầu.

Dữ liệu của nền tảng Dealogic cho thấy, số vụ IPO ở ASEAN 6 tháng đầu năm 2023 tăng 14% so với cùng kỳ năm 2022, tổng vốn huy động đạt 4,1 tỷ USD, tăng 43%. Trong khi đó, số vụ IPO trên toàn cầu giảm 5%, tổng vốn đạt 60,9 tỷ USD, giảm tới 36%. Danh sách thương vụ nổi bật thuộc về các công ty tập trung vào nhu cầu trong nước, thuộc những lĩnh vực như bất động sản, thực phẩm và năng lượng tái tạo.

Song giờ đây, tất cả đều lặng thing và chờ đợi tín hiệu tốt lên.

Theo báo cáo của Deloitte phát hành đầu tháng 7/2024, số lượng doanh nghiệp lên sàn chứng khoán ở Đông Nam Á trong nửa đầu năm 2024 , giảm 21,2% so với cùng kỳ năm ngoái, chỉ có 67 doanh nghiệp. Tổng vốn hóa thị trường của các công ty này khi tiến hành IPO đạt 5,8 tỷ USD, giảm 71% so với cách đây một năm.

Đáng chú ý, lượng vốn mà các công ty huy động được khi IPO giảm sâu đến 53,3%, xuống 1,4 tỷ USD. Chỉ có 1 thương vụ IPO lớn là Ngân hàng Thai Credit Bank (Thái Lan) huy động được hơn 208 triệu USD, dựa trên mức định giá 1 tỷ USD. Cùng kỳ năm trước, Đông Nam Á có 3 thương vụ IPO lớn, mỗi thương vụ huy động được hơn 600 triệu USD.

Tại Việt Nam, Công ty cổ phần Chứng khoán DNSE là doanh nghiệp trong nước duy nhất tiến hành niêm yết trong nửa đầu năm. DNSE đã huy động thành công 36,9 triệu USD, sau những màn quảng bá rầm rộ trước đó.

Tương tự, trong cùng thời gian này, Singapore cũng chỉ có 1 công ty tiến hành IPO, là Institute of Advanced Medicine Holdings, nhà cung cấp dịch vụ điều trị ung thư. Tháng 2/2024, công ty này thu về 20 triệu USD từ IPO, số tiền nhỏ nhất huy động được từ thương vụ IPO của khu vực trong năm nay.

Diễn biến trên đánh dấu xu hướng suy giảm nối dài kể từ nửa cuối năm 2022. Deloitte cho biết, tâm lý trên thị trường IPO của khu vực đang chùng xuống trong bối nhà đầu tư và các ứng cử viên IPO tiếp tục thận trọng trước các yếu tố kinh tế vĩ mô bất lợi.

Tuy nhiên, báo cáo của Deloitte chỉ ra rằng, về mặt lịch sử, trong giai đoạn 2020 - 2022, nửa cuối năm luôn là thời gian thị trường IPO của Đông Nam Á hoạt động sôi động hơn.

Bà Tay Hwee Ling, lãnh đạo phụ trách kiểm toán khu vực Đông Nam Á của Deloitte nhận định, triển vọng tăng trưởng kinh tế tích cực và đầu tư trực tiếp nước ngoài ngày càng tăng ở Đông Nam Á. Tuy nhiên, tình trạng bất ổn địa chính trị kéo dài và môi trường lãi suất cao trên toàn cầu là những yếu tố lớn ảnh hưởng đến điều kiện thị trường và tâm lý nhà đầu tư ở khu vực này.

Các nhà phân tích của Deloitte cảnh báo, lãi suất cao có thể tiếp tục kéo dài trong những tháng còn lại của năm 2024 khi Chính phủ các nước tập trung giải quyết mối lo ngại lạm phát. Trong bối cảnh đó, nhà đầu tư sẽ hướng đến những công ty có lợi nhuận đã được chứng minh và dòng tiền bền vững thay vì mô hình kinh doanh tăng trưởng bằng mọi giá mà nhiều doanh nghiệp theo đuổi trong giai đoạn trước.

Thực tế từ giữa năm 2023, nhà đầu tư chật vật thoái vốn khi bế tắc trên thị trường IPO. Theo dữ liệu của hãng tư vấn quản lý Bain, tính đến năm 2024, các công ty đầu tư cổ phần tư nhân trên toàn cầu đang nắm con số kỷ lục 28.000 doanh nghiệp tư nhân chưa bán được. Đó là một vấn đề “đau đầu” đối với họ. Để tiến hành các thương vụ đầu tư mới, họ thường dựa vào chu kỳ huy động tiền bằng cách bán cổ phần ở các công ty tư nhân hoặc thoái vốn thông qua IPO.

Nhiều công ty muốn duy trì trạng thái tư nhân để tránh sự giám sát của cơ quan quản lý và tránh nghĩa vụ cập nhật thông tin thường xuyên cho nhà đầu tư khi niêm yết. Nếu giữ nguyên phương án IPO, họ có thể chờ đợi thời điểm thuận lợi nhất, như trường hợp IPO của VNG tại Việt Nam.

|

Cú hích tăng trưởng từ trí tuệ nhân tạo

Bà Tay Hwee Ling kỳ vọng, các điều kiện IPO trong khu vực Đông Nam Á sẽ cải thiện sau năm 2024. Chuyên gia này dự báo, lãi suất thấp hơn trong năm tới có thể khuyến khích các quỹ tín thác đầu tư bất động sản (REIT) trở lại thị trường IPO. Bên cạnh đó, các thương vụ IPO liên quan đến trí tuệ nhân tạo (AI) có thể diễn ra trong tương lai gần.

“Chúng tôi dự báo, sẽ có một làn sóng niêm yết của các công ty AI nhằm khai thác thị trường vốn IPO trong những năm tới. Điều này mang lại sự đổi mới và cơ hội mới cho thị trường”, bà Tay Hwee Ling chia sẻ.

Đầu năm 2023, ChatGPT được tung ra thị trường, từ đó các chỉ số chứng khoán Mỹ đã chứng kiến đà tăng mạnh mẽ, liên tục chinh phục các đỉnh cao mới trong lịch sử, trong đó tâm điểm là các cổ phiếu ngành công nghệ, đặc biệt là các cổ phiếu lãnh đạo làn sóng “GenAI” như công ty sản xuất siêu chip bán dẫn Nvidia.

Nếu S&P 500 (SPX) tăng 39% từ đầu năm 2023, thì Nasdaq 100 (NDX) - nơi nhiều cổ phiếu công nghệ được niêm yết - tăng mạnh hơn với 68%, trong đó riêng Nasdaq 100 Technology Sector (NDXT) tập hợp 100 công ty công nghệ lớn nhất sàn đã tăng 78%. Những làn sóng tương tự cũng được quan sát tại tất cả các thị trường chứng khoán trên thế giới như Nhật Bản, Hàn Quốc, Ấn Độ hay cả ở Việt Nam, cổ phiếu công nghệ cũng có mức tăng giá vô cùng ấn tượng.

AI không phải khái niệm mới. Làn sóng AI đầu tiên diễn ra trong giai đoạn 2018 - 2023 cùng với cuộc cách mạng công nghiệp 4.0, sản phẩm là các giải pháp mang tính dự báo, giúp tìm kiếm hiệu quả và đưa ra các khuyến nghị mang tính cá nhân hóa. AI trở nên gần gũi với mọi công dân trên toàn cầu hơn bao giờ hết khi GenAI được giới thiệu với ứng dụng ChatGPT và hàng loạt ứng dụng có khả năng tạo ra nội dung số mới trên Internet.

Trong chuỗi giá trị AI, các ứng dụng (applications) là lớp trên cùng, được tạo nên để phục vụ doanh nghiệp, người tiêu dùng. Lớp dưới đó là cơ sở hạ tầng dữ liệu với hàng loạt công cụ, hệ thống nền tảng, như dịch vụ điện toán đám mây cho các ứng dụng được vận hành. Nằm dưới cùng là hệ thống phần cứng, với các siêu chip có khả năng xử lý dữ liệu lớn, tốc độ nhanh như chip bán dẫn của Nvidia, AMD…

Theo McKinsey, trong làn sóng bùng nổ GenAI còn tiếp diễn trong 3 - 5 năm tới, cơ hội không chỉ dành cho những người hưởng lợi đầu tiên ở tầng phần cứng dưới cùng, mà năm 2024 sẽ chứng kiến sự bùng nổ của tầng giữa - cơ sở hạ tầng dữ liệu, với giá trị gia tăng lớn nhất cũng như sự cạnh tranh lớn nhất nằm ở tầng ứng dụng trên cùng. Xa hơn thế, tiềm năng tương lai còn chưa khai phá với làn sóng AI tiếp theo - AI vật lý - khi AI tiến vào đời sống vật chất qua robot và các sản phẩm công nghệ số đột phá.

Dẫu vậy, các start-up công nghệ Mỹ đang “trốn tránh” IPO. Cuộc khảo sát được công bố mới đây của Công ty Techstars cho thấy, sức hấp dẫn của IPO tại Mỹ đã giảm. Thậm chí, các đợt IPO tại thung lũng Silicon đang giảm dần, trong khi, nơi đây vẫn được biết đến là “chiếc nôi” của các công ty khởi nghiệp công nghệ sáng giá nhất và ảnh hưởng đến làn sóng xem xét quyết định rót vốn của các nhà đầu tư trên toàn cầu.

Trong số 1.550 doanh nhân được Techstars khảo sát, chỉ có 15% cho biết, mục tiêu dài hạn của họ là IPO. Sau khoảng thời gian cổ phiếu công nghệ tăng trưởng cao, thị trường IPO công nghệ gần như bước vào trạng thái “suy sụp” trong năm 2022, do lạm phát tăng vọt và lãi suất cao, khiến các nhà đầu tư rút dần khỏi các thương vụ rủi ro và kết quả là nhiều công ty phải trì hoãn kế hoạch của mình vì khó khăn về tài chính.

Theo Techstars, các nhà đầu tư thiếu tin tưởng rằng IPO sẽ phục hồi trong thời gian ngắn. Dữ liệu năm nay đặc biệt cho thấy, IPO không được đại đa số nhà sáng lập hướng đến.

Trên thực tế, số lượng thương vụ IPO phụ thuộc vào tình hình kinh tế. Nếu nền kinh tế tốt, sẽ có nhiều đợt IPO hơn trong năm nay. Tuy nhiên, điều này cũng phụ thuộc vào tình hình chính trị. Hầu hết các doanh nghiệp có tâm trạng chờ đợi và “neo” lại các kế hoạch IPO, bởi họ tin rằng, nhà đầu tư sẽ đứng ngoài cuộc cho đến khi họ hiểu hơn về chính sách kinh tế của chính phủ mới. Nhiều nhà đầu tư, doanh nghiệp có tâm lý chờ kết quả cuộc bầu cử Tổng thống Mỹ vào tháng 11 tới để đưa ra quyết định.

Đáng chú ý, tình hình kinh tế kém khởi sắc ở Trung Quốc cũng phủ bóng mờ lên tất cả, bởi nền kinh tế lớn thứ hai thế giới có ảnh hưởng lớn đến Đông Nam Á, nhất là các nước có nền kinh tế hướng về xuất khẩu.

Việc bế tắc trong tiến trình IPO khiến nhiều doanh nghiệp thiếu tiền mặt, buộc phải gác lại kế hoạch mở rộng kinh doanh. Thời điểm này, nhóm doanh nghiệp trong khu vực ASEAN hào hứng nhất với kế hoạch IPO có lẽ thuộc về các công ty liên quan đến năng lượng tái tạo, bởi nhóm này tin vào triển vọng của tiến trình giảm phát thải. Ngoài ra, các doanh nghiệp mảng tiêu dùng, giải trí cũng sẵn sàng huy động vốn trong bối cảnh chi tiêu tư nhân tăng sau dịch Covid-19.

-

Vàng lao dốc từng giờ, bạc giảm hơn 40 triệu đồng/kg trong vài ngày, nhiều người rao bán -

Thanh toán không dùng tiền mặt tăng hơn 42%, hơn 2,6 triệu khách hàng được cảnh báo lừa đảo -

USD mạnh lên, vàng thế giới lao dốc, vàng trong nước giảm 3,4 triệu đồng/lượng -

Thép Tiến Lên ghi nhận lỗ trở lại 10,13 tỷ đồng sau 3 quý có lãi liên tiếp -

“Chợ” tài sản mã hóa sắp mở, người mua, kẻ bán vẫn dè chừng -

Góc nhìn TTCK tuần 2/2 - 6/2: Thử thách tại vùng kháng cự 1.860 điểm -

Năm 2025, OCB tăng trưởng tín dụng 13,9%, lợi nhuận đạt 5.046 tỷ đồng trước thuế

-

1  “Chợ” tài sản mã hóa sắp mở, người mua, kẻ bán vẫn dè chừng

“Chợ” tài sản mã hóa sắp mở, người mua, kẻ bán vẫn dè chừng -

2  Đề nghị đánh giá nguy cơ rủi ro về hiệu quả khai thác sân bay Ninh Bình

Đề nghị đánh giá nguy cơ rủi ro về hiệu quả khai thác sân bay Ninh Bình -

3  Hà Nội: Khởi công dự án khu đô thị đa mục tiêu quy mô 696 ha

Hà Nội: Khởi công dự án khu đô thị đa mục tiêu quy mô 696 ha -

4  Lộ diện liên danh trúng thầu Dự án điện khí 57.384,78 tỷ đồng; thêm 8.171 tỷ đồng mở rộng cao tốc Hòa Bình - Mộc Châu

Lộ diện liên danh trúng thầu Dự án điện khí 57.384,78 tỷ đồng; thêm 8.171 tỷ đồng mở rộng cao tốc Hòa Bình - Mộc Châu

-

Những dấu ấn phát triền của SeABank năm 2025

Những dấu ấn phát triền của SeABank năm 2025 -

Kusto Home ký kết hợp tác phân phối dự án The Reflection West Lake

Kusto Home ký kết hợp tác phân phối dự án The Reflection West Lake -

Phá đảo Coca-Cola Tết Fest 2026: Điểm check in cháy bậc nhất cuối tuần này ở TP.HCM

Phá đảo Coca-Cola Tết Fest 2026: Điểm check in cháy bậc nhất cuối tuần này ở TP.HCM -

PV GAS tăng tốc kinh doanh quốc tế, hướng tới mục tiêu trở thành trung tâm LNG của khu vực

PV GAS tăng tốc kinh doanh quốc tế, hướng tới mục tiêu trở thành trung tâm LNG của khu vực -

NCB bứt tốc năm 2025: Tăng vốn sớm, hoàn thành vượt mọi kế hoạch kinh doanh

NCB bứt tốc năm 2025: Tăng vốn sớm, hoàn thành vượt mọi kế hoạch kinh doanh -

Năm 2025, doanh thu thuần của Điện Gia Lai (GEC) đạt gần 3.000 tỷ đồng

Năm 2025, doanh thu thuần của Điện Gia Lai (GEC) đạt gần 3.000 tỷ đồng